Cuộc đua song mã CTD và HBC: Muốn vượt khỏi thị trường nội địa

Cuộc đua song mã CTD và HBC: Muốn vượt khỏi thị trường nội địa

Xét trong nhóm xây dựng niêm yết, CTD và HBC đã bắt đầu cuộc đua tranh sức từ nhiều năm nay. Sau những biến động của thị trường, những thay đổi trong chiến lược kinh doanh, CTD và HBC đã dần yếu sức.

* Cuộc đua song mã CTD và HBC đang đến hồi gay cấn

* Cuộc đua song mã CTD và HBC: Soi điểm nóng trong báo cáo quý 1

Biên lãi ròng cùng kéo nhau đi xuống

CTCP Xây dựng Coteccons (HOSE: CTD) và CTCP Tập đoàn Xây dựng Hòa Bình (HOSE: HBC) đều có "chân ga" của riêng mình để "tăng tốc" khi cần. Nhưng với bối cảnh chung của ngành xây dựng hiện tại, chịu ảnh hưởng bởi những “chân thắng” từ ngành bất động sản, CTD và HBC đang bắt đầu đà giảm tốc.

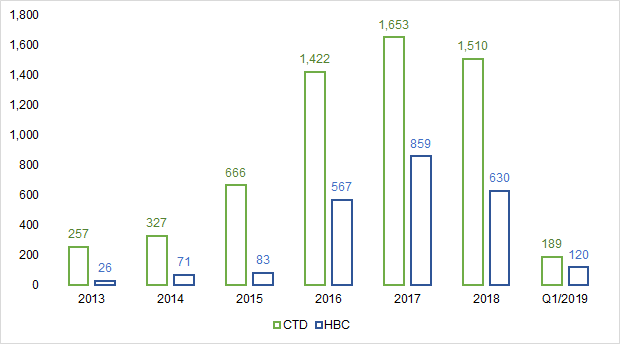

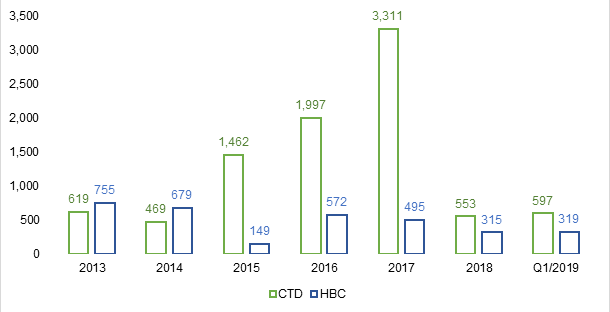

Trong quý 1 vừa qua, doanh thu và lãi ròng của CTD lần lượt đạt 4,249 tỷ đồng và 189 tỷ đồng, giảm 1.4% về doanh thu và gần 35% về lợi nhuận so với cùng kỳ. Theo CTCP Chứng khoán Rồng Việt (HOSE: VDS) đánh giá, kết quả này phản ánh sự chậm lại trong hoạt động cấp phép và xây dựng phân khúc cao cấp, đặc biệt là các dự án ở vị trí đắc địa chiếm phần không nhỏ trong backlog của CTD.

Về phần HBC, mặc dù doanh thu ghi nhận mức tăng trưởng gần 11% nhưng lợi nhuận của đơn vị này tiếp tục đi lùi khi chỉ đạt gần 120 tỷ đồng trong quý đầu năm 2019, con số này giảm gần 12% so với cùng kỳ năm 2018.

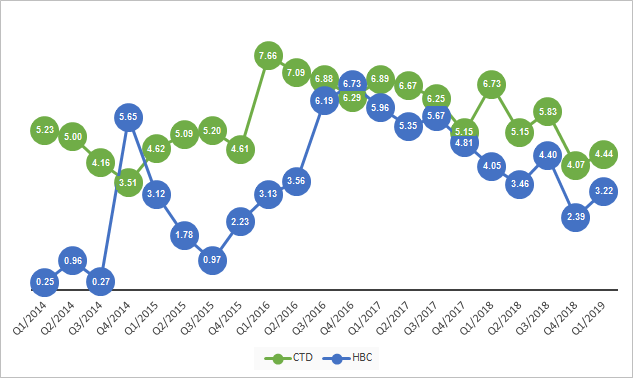

Cả CTD và HBC đều bộc lộ sự giảm sút nhẹ về biên lợi nhuận. CTD chịu mức giảm biên lãi ròng mạnh từ 6.73% ở quý 1/2018 xuống còn 4.4% trong quý 1/2019. Do biên lãi ròng của HBC thường thấp hơn CTD nên cũng giảm nhẹ hơn, từ 4.05% ở quý đầu năm 2018 về 3.22% trong quý đầu năm 2019.

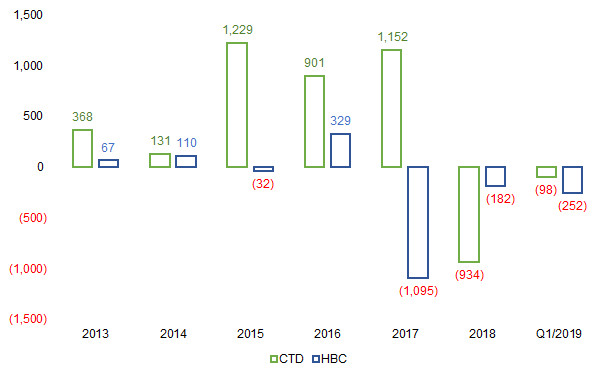

Một điểm đáng lưu ý khác trong chỉ số tài chính của 2 ông lớn ngành xây dựng này là dòng tiền thuần từ hoạt động kinh doanh đã bắt đầu âm từ năm 2018, riêng HBC có dòng tiền âm từ năm 2017.

CTD đẹp lòng cổ đông hơn

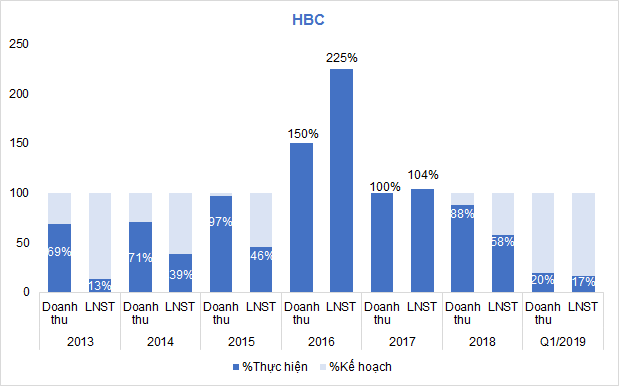

Kết quả kinh doanh phản ánh ngược lại với kế hoạch là điều khiến cổ đông HBC vừa ấm ức, vừa thất vọng, vừa hoài nghi tại ĐHĐCĐ thường niên 2019. Một vị cổ đông lớn tuổi cho rằng, khi các đơn vị bạn dự báo tình hình kinh doanh năm 2018 gặp nhiều khó khăn thì HBC lại đưa ra một kế hoạch hoành tráng.

Cũng chính vì không kiểm soát hết được rủi ro thị trường và “tin” vào những lời hứa hẹn về những vấn đề pháp lý chậm trễ sẽ được thay đổi nhanh chóng mà HBC phải ôm quả đắng trong năm 2018 khi chỉ thực hiện được 58% kế hoạch lợi nhuận năm, mang về 630 tỷ đồng.

Mặc dù kế hoạch kinh doanh năm 2019 là mức kế hoạch thấp nhất trong 3 năm qua nhưng cổ đông vẫn nhiều lần hỏi ban điều hành HBC “đã chắc chắn chưa?”. Trong 720 tỷ đồng lợi nhuận sau thuế HBC dự kiến đạt được trong năm 2019 (tăng 16%), có 100 tỷ đồng đến từ các dự án bất động sản, còn lại đến từ xây dựng.

Trong 3 tháng đầu năm nay, HBC đã thực hiện được 20% kế hoạch doanh thu và 17% kế hoạch lợi nhuận.

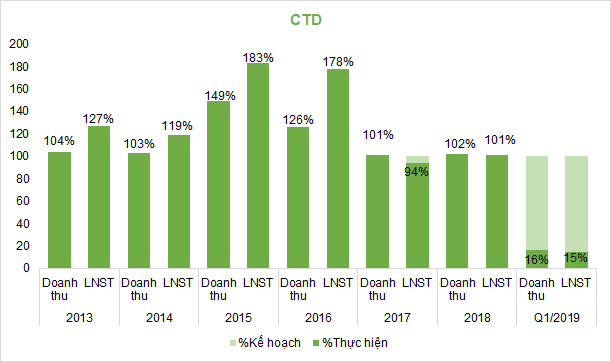

Khác với HBC, phần lớn CTD vượt mục tiêu đề ra, hay ít nhất là vừa tròn kế hoạch. Trong năm 2019, CTD đặt kế hoạch doanh thu 27,000 tỷ đồng, giảm 5.5% và lợi nhuận mục tiêu 1,300 tỷ đồng, giảm gần 14% so với kết quả đạt được trong năm 2018. Kết thúc quý 1/2019, CTD đã thực hiện được 16% kế hoạch doanh thu và 15% kế hoạch lợi nhuận.

Nhu cầu xây dựng dân dụng hiện nay đã không còn tăng trưởng nóng như trước, các tổng thầu lớn đang đứng trước bài toán duy trì doanh thu và lợi nhuận. Kết quả kinh doanh quý 1/2019 cho thấy cả HBC hay CTD đều cần tăng tốc trong các quý còn lại để hoàn thành kế hoạch đã đưa ra tại ĐHĐCĐ.

Ai khỏe hơn?

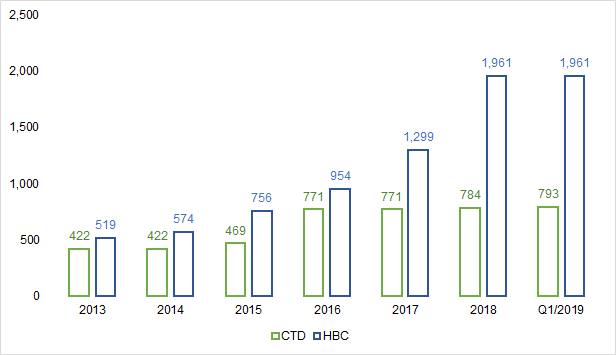

Các chỉ số tài chính hiện nay của HBC đều cho thấy đơn vị này đang yếu thế hơn trong chặng đua với CTD. Tính đến ngày 31/03/2019, vốn điều lệ của HBC ghi nhận khoảng 1,961 tỷ đồng, gấp gần 2.5 lần vốn điều lệ của CTD.

Thế nhưng khi nhìn lại các dữ liệu từ quá khứ, lợi nhuận mang về mỗi năm của HBC luôn thấp hơn CTD. Thậm chí trong quý 1/2019, CTD vẫn đang dẫn trước.

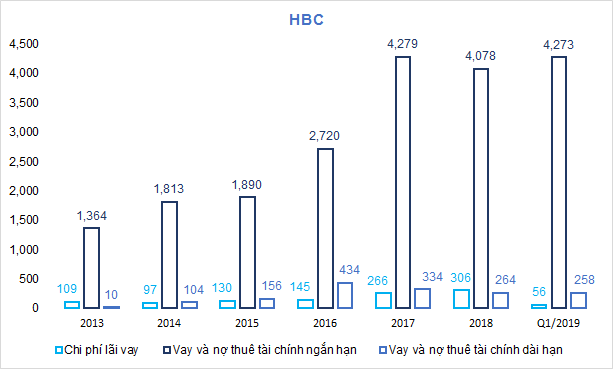

Sự đối lập trên có thể đến từ nhiều nguyên nhân. Trước hết, CTD vẫn duy trì chiến lược nói không với nợ vay, đồng nghĩa với việc đơn vị này không phải gánh thêm dư nợ vay hay chi phí lãi vay trong mỗi kỳ kế toán.

Ngược lại, dư nợ vay của HBC liên tục tăng không ngừng. Tính đến hết quý 1/2019, tổng dư nợ vay của HBC ghi nhận 4,531 tỷ đồng. Việc sử dụng nợ vay lớn khiến chi phí lãi vay của HBC phải trả hàng năm khá cao và đã bào mòn bớt đi phần lợi nhuận có được.

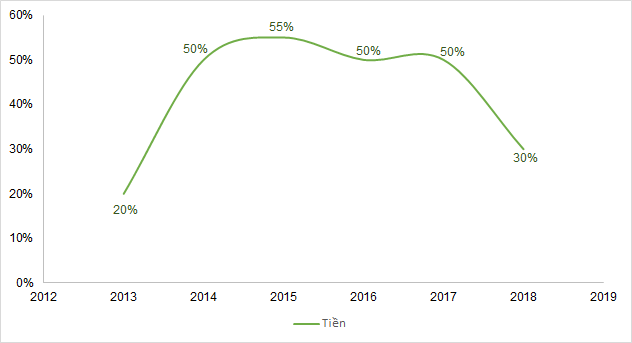

Về phần mình, ngoài việc không phát sinh nợ vay, CTD còn nắm giữ lượng tiền mặt và các khoản tương đương tiền lớn, đặc biệt vào những năm 2013-2016. Nhờ đó mà lãi từ tiền lãi ngân hàng đóng góp đáng kể vào lợi nhuận của CTD. Điển hình trong quý 1/2019, 72 tỷ đồng tiền lãi ngân hàng đã đóng góp gần 31% lợi nhuận trước thuế của CTD.

|

Tiền và tương đương tiền giai đoạn 2013-Q1/2019. Đvt: Tỷ đồng

ViestockFinance

|

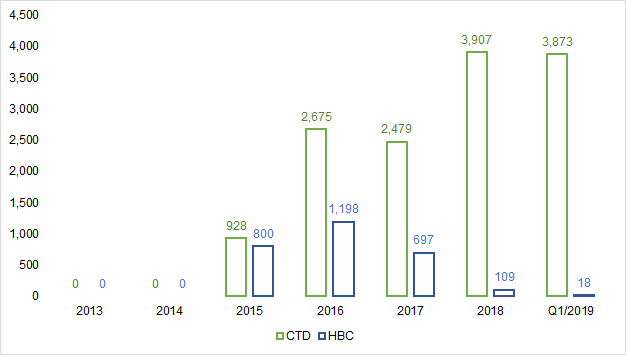

Thêm vào đó, CTD còn vượt HBC về các khoản đầu tư nắm giữ đến ngày đáo hạn, bao gồm tiền gửi có kỳ hạn ngắn hạn (đối với CTD là tiền gửi có kỳ hạn trên 3 tháng và không quá 12 tháng, đối với HBC là tiền gửi có kỳ hạn 6 tháng) và trái phiếu, đồng thời khoảng cách này ngày càng xa. Tính đến hết quý 1/2019, các khoản đầu tư nắm giữ đến ngày đáo hạn của CTD ghi nhận hơn 3,873 tỷ đồng, gấp 214 lần HBC.

|

Đầu tư tài chính nắm giữ đến ngày đáo hạn giai đoạn 2013-Q1/2019. Đvt: Tỷ đồng

Nguồn: VietstockFinance

|

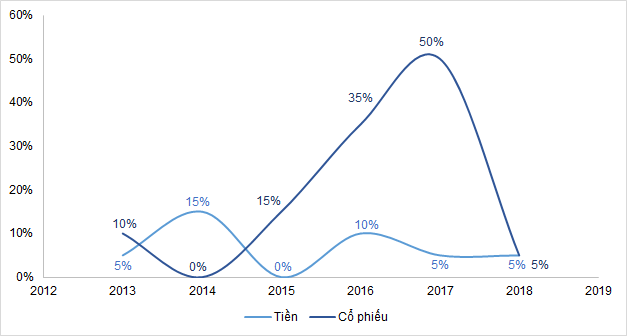

Cũng nhờ có dòng tiền mạnh, niềm vui của cổ đông CTD cũng phần nào ổn định hơn với cổ tức tiền mặt đều đều mỗi năm. Nói vậy không có nghĩa là HBC không ổn định trong vấn đề chi trả cổ tức, mà tùy vào tình hình thực tế để cân nhắc tỷ lệ cổ tức bằng tiền mặt và cổ tức bằng cổ phiếu như thế nào. Trong giai đoạn 2013-2018, HBC có 5 lần trả cổ tức bằng tiền mặt với tỷ lệ từ 5-10%.

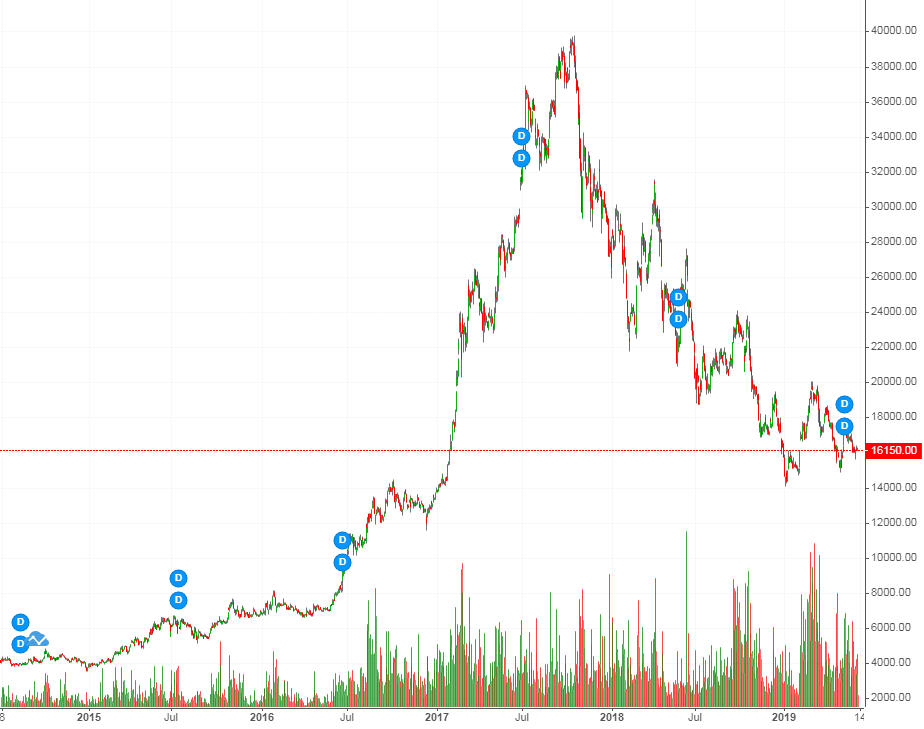

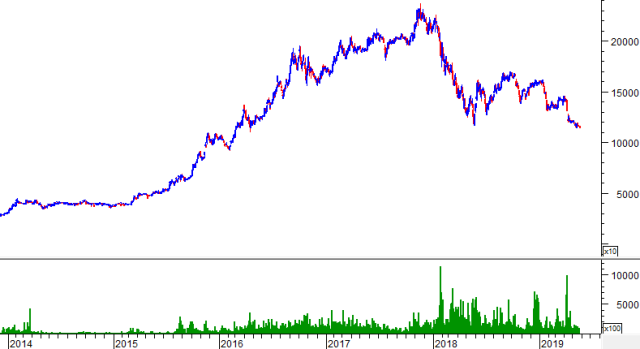

Cổ phiếu đua nhau rớt giá

Theo đánh giá của cổ đông HBC, giá cổ phiếu HBC hiện nay rất khó để lên được 20,000 đồng/cp. Tại ĐHĐCĐ thường niên 2019 vừa rồi, cổ đông lại một lần nữa bức xúc khi nhắc lại lời của Chủ tịch Lê Viết Hải “Tôi tin giá cổ phiếu sẽ hồi phục” nhưng từ đó đến nay chỉ đi xuống.

HBC cho biết, việc hợp tác với Hyundai Elevator trong năm nay tuy mang về cho HBC nguồn vốn nhỏ (khoảng 575 tỷ đồng) nhưng phần nào sẽ củng cố được niềm tin của nhà đầu tư và giá cổ phiếu từ đó sẽ tích cực hơn.

Với đà giảm của cổ phiếu HBC như hiện nay, cổ phiếu này đang dần tiệm cận với đáy của năm 2017 (dưới 15,000 đồng/cp).

Nhận thấy những cú rơi của cổ phiếu, vào cuối năm 2018 đầu năm 2019, CTD đã chi gần 433 tỷ đồng từ thặng dư vốn cổ phần để mua lại 2.7 triệu cổ phiếu làm cổ phiếu quỹ nhằm bình ổn giá và gia tăng giá trị cho cổ đông. Tuy nhiên, động thái này của CTD cũng không ngăn được đà giảm của cổ phiếu trên sàn. Cổ phiếu CTD chính thức thủng đáy 2018 (118,115 đồng/cp ngày 25/05/2018) vào ngày 31/05/2019 vừa qua với giá đóng cửa 111,000 đồng/cp.

Vươn ra thị trường ngoại sẽ là cứu cánh?

CTD tin rằng với việc sáp nhập Ricons sẽ giúp CTD chuẩn bị vững vàng cho các dự án lớn để vươn ra thị trường ngoại, tăng khả năng hấp thụ cũng như thị phần trong bối cảnh cạnh tranh ngày càng gay gắt như hiện nay. Thương vụ này sẽ giúp CTD thâm nhập vào phân khúc trung cấp với những dự án vừa và nhỏ, có giá trị dưới 500 tỷ đồng. Thực tế, không phải bây giờ CTD mới tin vào điều này, mà nó đã diễn ra từ 4 năm trước khi CTD lần đầu đưa ra kế hoạch sáp nhập Unicons.

Thế nhưng viễn cảnh ấy đã khép lại khi nội bộ các cổ đông đã “cơm không lành, canh không ngọt” tại ĐHĐCĐ thường niên 2019 vừa qua, để đi đến kết quả cuối cùng là loại bỏ tờ trình sáp nhập Ricons ra khỏi Đại hội.

Còn HBC lại cho rằng, với tốc độ tăng trưởng doanh thu như hiện nay, nếu không mở rộng ra thị trường nước ngoài thì trong 15 năm tới sẽ không còn “room”, tức không còn môi trường, công trình trong nước dành cho HBC.

Mục tiêu của HBC khi vươn ra thị trường ngoại nhằm tiếp tục đà tăng trưởng. Bước đầu HBC sẽ làm nhà đầu tư, phát triển dự án và liên kết với một đơn vị địa phương để làm tổng thầu, dần dần khi quen thị trường sẽ độc lập, ưu tiên phát triển về xây dựng. Theo đó, việc hợp tác với Hyundai Elevator sẽ là bệ phóng cho HBC đạt 5% giá trị trúng thầu tại nước ngoài trong năm 2019.

Không đề cập đến những rủi ro chung của toàn thị trường, CTD hiện vẫn giữ được các chỉ số tài chính ổn định nhưng tạm mất đi cơ hội từ Ricons. Còn HBC tuy thể hiện tình hình tài chính yếu hơn nhưng đường đi nước bước lại có phần suôn sẻ hơn, thông qua sự xuất hiện của cổ đông chiến lược Hyundai Elevator.

FILI