Nợ xấu đang núp bóng 'tái cơ cấu'

Nợ xấu đang núp bóng 'tái cơ cấu'

Tuần qua, NHNN đã họp báo công bố các số liệu liên quan đến tín dụng của nền kinh tế. Nhưng điều đáng chú ý là tình hình nợ xấu được kiểm soát tốt, theo đó nợ xấu nội bảng duy trì dưới 2%. Thực tế bức tranh nợ xấu đang được núp bóng dưới tên “tái cơ cấu”.

Nợ xấu qua những con số

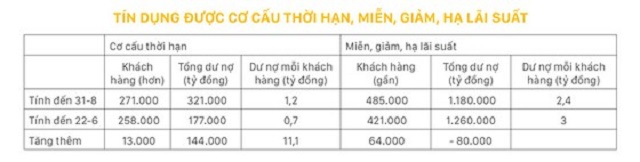

Theo số liệu tuần qua của NHNN, dư nợ được cơ cấu thời hạn trả nợ từ Thông tư 01/2020 đạt 321.000 tỷ đồng với hơn 271.000 khách hàng, nghĩa là mỗi khách hàng trung bình dư nợ khoảng 1,2 tỷ đồng.

Trong khi cùng số liệu này từ NHNN công bố ngày 22-6, dư nợ bình quân chỉ 0,7 tỷ đồng/khách hàng. Đồng thời, giữa 2 kỳ báo cáo có 13.000 khách hàng được cơ cấu thời hạn với giá trị 144.000 tỷ đồng, tương đương 11,1 tỷ đồng/khách hàng.

Điều này cho thấy, những khách hàng có dư nợ lớn thực hiện cơ cấu thời hạn trả nợ phát sinh trong 2 tháng qua đã tăng thêm 144.000 tỷ đồng.

Đối với những khách hàng được xét miễn giảm, hạ lãi suất, dư nợ trong 2 tháng 7 và 8 lại giảm, nghĩa là các khách hàng trả các khoản nợ đến hạn trả. Tuy nhiên, tổng của 2 đối tượng khách hàng này chỉ 1,5 triệu tỷ đồng và ở thời điểm tháng 6 chỉ 1,437 triệu tỷ đồng.

Trong khi đó, theo ông Nguyễn Tuấn Anh, Vụ trưởng Vụ Tín dụng các ngành kinh tế NHNN, có đến 2,27 triệu tỷ đồng dư nợ bị ảnh hưởng bởi Covid-19. Vậy, con số chênh lệch trên (khoảng 769.000 tỷ đồng) không được cơ cấu thời hạn hay miễn, giảm, hạ lãi suất? Phải chăng chính điều này khiến NHNN lên dự thảo sửa đổi Thông tư 01 để các khách hàng thuộc nhóm đối tượng không được cơ cấu thời hạn?

Nếu Thông tư 01 được sửa đổi theo hướng trên, tổng dư nợ được cơ cấu thời hạn trả nợ thực tế sẽ gia tăng mạnh hơn so với con số báo cáo 8 tháng. Theo số liệu tăng trưởng tín dụng 8 tháng năm 2020 đạt 4,75%, tương ứng tổng dư nợ khoảng 8,584 triệu tỷ đồng.Thay vì dư nợ được cơ cấu thời hạn trả nợ chỉ chiếm 3,74% tổng dư nợ, con số này sẽ cao hơn nhiều lần. Nếu lấy số dư nợ cần được cơ cấu trên, tỷ lệ dư nợ được và sẽ cơ cấu thời hạn trả nợ là 12,69% tổng dư nợ cuối tháng 8.

Nợ xấu được cơ cấu

Theo Thông tư 01, các khoản nợ được cơ cấu lại thời gian trả nợ phát sinh nghĩa vụ trả nợ từ 23-1 đến ngày liền kề sau 3 tháng, kể từ ngày Thủ tướng công bố hết dịch, tức ngày 24-4, Thủ tướng Chính phủ ban hành Chỉ thị 19/CT-TTg là thời điểm được xác định hết dịch. Điều này có nghĩa những khoản nợ phát sinh nghĩa vụ trả nợ trong khoản thời gian trên sẽ được cơ cấu thời hạn trả nợ.

Theo số liệu của NHNN, tính đến cuối tháng 8 có 321.000 tỷ đồng dư nợ được cơ cấu thời hạn, chiếm 3,74% tổng dư nợ. Nếu mở rộng đối tượng được cơ cấu nợ như dự thảo sửa đổi Thông tư 01, kết quả này sẽ gia tăng rất lớn.

Cũng theo Thông tư 01, thời gian cơ cấu lại trong trường hợp kéo dài việc trả nợ không vượt quá 12 tháng, kể từ ngày cuối cùng của thời hạn cho vay. Theo đó, các khoản nợ được cơ cấu thời hạn trả nợ của Thông tư 01 sẽ đến hạn thanh toán sau thời gian đã cơ cấu vào quý IV-2020 và quý I-2021.

Điều đáng nói, có một khoản tín dụng đang bị ảnh hưởng bởi dịch Covid-19 lên đến 769.000 tỷ đồng chưa được cơ cấu và giảm lãi, sẽ là ẩn số cho nợ xấu của hệ thống đang tạo áp lực cho việc sửa đổi Thông tư 01. Bởi thông tư này không đề cập đến các khoản tín dụng được giải ngân sau ngày 23-1, thời điểm xảy ra dịch bệnh cho đến ngày công bố hết dịch 24-4.

Phần lớn khoản tín dụng mới phát sinh trong thời gian dịch bệnh hay sau ngày hết dịch bệnh 24-4 đều có thể thực hiện cho mục tiêu thanh toán các khoản nợ đáo hạn trong thời gian dịch bệnh.

Nghĩa là, các doanh nghiệp thực hiện giải ngân nợ mới, tiền thu về từ bán hàng và công nợ chi trả cho các khoản nợ cũ đến hạn trả trong thời gian dịch bệnh. Tức các khoản nợ cũ được thanh toán trên cơ sở những khoản vay mới.

Chính điều này, dự thảo đang có hướng thay đổi thêm đối tượng được cơ cấu thời hạn trả nợ, là những khoản nợ phát sinh trong thời gian dịch bệnh. Các khoản nợ phát sinh này đang đến và chuẩn bị đến hạn thanh toán, nhất là những khoản vay ngắn hạn.

Trên thực tế, khi thực hiện chủ trương giảm lãi suất của NHNN từ tác động của đại dịch, các doanh nghiệp được NH đề nghị giải ngân mới để có lãi suất giảm, dòng tiền doanh nghiệp thu được sẽ thanh toán các khoản nợ cũ. Điều này đưa đến dư nợ phát sinh nghĩa vụ thanh toán trong thời hạn được cơ cấu sẽ rất thấp như số liệu trên.

Khi làm điều này doanh nghiệp không được cơ cấu thời hạn trả nợ, nhưng lại có thời hạn thanh toán vào thời điểm quý III, IV, thậm chí quý I-2021 (đối với các khoản vay ngắn hạn). Do đó, nếu NHNN tiếp tục chỉnh sửa đối tượng này trong Thông tư 01, cuối năm số liệu báo cáo nợ xấu nội bảng trong tầm kiểm soát.

Khoảng hở thị trường TPDN

Theo số liệu công bố của Sở Giao dịch chứng khoán Hà Nội, trong 7 tháng qua có 179.500 tỷ đồng giá trị trái phiếu doanh nghiệp (TPDN) được phát hành. Trong tháng 8, con số này được nghi nhận thêm 11.200 tỷ đồng, đưa đến mức doanh số phát hành ước 190.700 tỷ đồng.

Các tổ chức tín dụng phát hành khoảng 41%, còn lại thuộc về các doanh nghiệp sản xuất kinh doanh. Vậy, với lượng lớn TPDN phát hành trong 8 tháng qua được các doanh nghiệp đưa vào đầu tư, sản xuất kinh doanh? Hay chỉ nhằm đảo nợ khi hoạt động kinh doanh đang bị ảnh hưởng từ Covid-19, khi điều kiện phát hành TPDN theo Nghị định 163/2018 siết lại điều kiện phát hành ở Nghị định 81/2020 có hiệu lực 1-9-2020?

Khi tăng trưởng kinh tế 6 tháng đầu năm 2020 chỉ đạt 1,81% và được cảnh báo tăng trưởng thấp cho những tháng cuối năm, sẽ khó thuyết phục khi nói vốn huy động từ TP được đầu tư vào sản xuất kinh doanh.

Điều đáng nói, Nghị định 81/2020 thu hẹp đối tượng phát hành TP, trong đó cho phép phát hành TPDN nhằm cơ cấu lại các khoản nợ. Nghĩa là, các khoản nợ đến hạn, nhất là những khoản nợ ngắn hạn và có tài sản đảm bảo, sẽ được phép phát hành TP để thanh toán các khoản nợ đến hạn và chuyển thành nghĩa vụ nợ trong dài hạn.

Việc phát hành TP này, thậm chí được chính NH cho vay nắm giữ. Điều này sẽ làm các khoản nợ xấu trong tương lai tiếp tục được cơ cấu. Tỷ trọng giá trị TPDN do các doanh nghiệp phát hành 8 tháng qua chiếm 1,3% tổng tín dụng của nền kinh tế.

Như vậy, các NHTM đang có nhiều công cụ để thực hiện cơ cấu nợ xấu. Khi nợ thật sự xấu sẽ sử dụng TP đặc biệt với VAMC, giữ nguyên nhóm nợ cho các khoản nợ đến hạn trả và được cơ cấu thời hạn trả nợ thuộc nhóm đối tượng của Thông tư 01.

Khả năng trong vài tháng tới, NHNN sẽ mở rộng thêm đối tượng để các NHTM thực hiện cơ cấu lại các khoản nợ xấu. Ngoài ra, TPDN cũng được sử dụng để thực hiện cơ cấu lại các khoản nợ xấu nhằm kéo dài thời hạn trả nợ cho cả Nghị định 163/2018 và 81/2020.

Do vậy, chỉ tiêu nợ xấu được kiểm soát dưới 2% đã không còn là công cụ giám sát hoạt động NH hiệu quả như trước.

TS. Lê Đạt Chí, Khoa Tài chính, UEH