Vụ call margin lớn nhất trong lịch sử

Vụ call margin lớn nhất trong lịch sử

Từ trên cao nhìn xuống khu trung tâm Manhattan, nhà quản lý quỹ Bill Hwang âm thầm vun đắp cho một trong những gia tài vĩ đại nhất trên thế giới.

Thậm chí trên Phố Wall, chẳng có ai thèm chú ý đến ông. Và rồi đợt bán tháo 30 tỷ USD cổ phiếu vì bị margin call khiến ông trở thành tâm điểm chú ý.

Bill Hwang

|

Hwang và công ty đầu tư tư nhân của ông – Archegos Capital Management – hiện đang là trung tâm của một trong những vụ margin call lớn nhất trong lịch sử, một canh bạc thất bại có liên quan tới các thương vụ bí mật có đòn bẩy cao ngất ngưỡng và sụp đổ trong nháy mắt.

Lần xuất hiện gần đây nhất của Hwang có thể đến từ các cổ phiếu bị các ngân hàng bán tháo ra trong vài ngày qua – ViacomCBS, Discovery, GSX Techedu, Baidu. Cả 4 cổ phiếu này đều tăng vọt trong năm nay và đôi khi gây bối rối cho một số trader – những người tự hỏi tại sao chúng lại tăng mạnh.

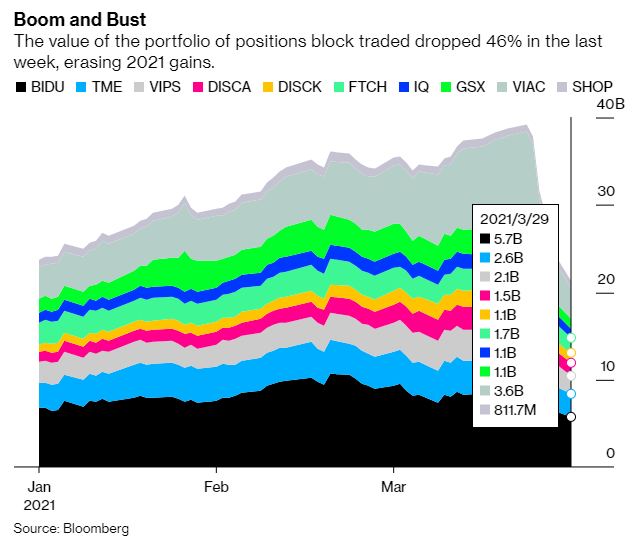

Một phần trong danh mục của ông Hwang trị giá gần 40 tỷ USD trong tuần trước, nhưng phần danh mục này đã bị các ngân hàng Goldman Sachs Group Inc., Morgan Stanley và Wells Fargo bán ra với khối lượng lớn kể từ ngày 26/03. Các chủ ngân hàng ước chừng lượng vốn ròng của quỹ Archegos – chủ yếu là tài sản của ông Hwang – đã lên tới 10 tỷ USD. Tuy nhiên, các ước tính về các vị thế của quỹ Archegos lại ngày càng tăng: Vài chục tỷ USD, 50 tỷ USD và thậm chí lên hơn 100 tỷ USD.

Và rồi tất cả tài sản trên bốc hơi chỉ trong vài ngày.

“Tôi chưa bao giờ chứng kiến điều gì lạ thường như thế này – cách mà ông ta âm thầm xây dựng vị thế, sự cô đặc của danh mục và cách tài sản bốc hơi nhanh chóng đến nhường nào”, Mike Novogratz, từng là đối tác tại Goldman Sachs và đã tham gia vào thế giới giao dịch từ năm 1994, cho hay. “Đây là một trong những cú sụp về tài sản cá nhân lớn nhất trong lịch sử”.

Cuối ngày thứ Hai (29/03), quỹ Archegos đã phá vỡ sự yên lặng trong nhiều ngày qua và lên tiếng nhận định về vụ call margin.

“Đây là một thời điểm thách thức cho quỹ Archegos Capital Management, các đối tác và nhân viên của chúng tôi”, Karen Kessler, Phát ngôn viên của quỹ Archegos, cho biết trong một tuyên bố. “Tất cả kế hoạch đang được thảo luận và ông Hwang cùng đội ngũ đang xác định con đường tốt nhất”.

Cú sốc margin call này đã vang vọng từ New York cho tới Zurich, Tokyo và những khu vực khác, đồng thời để lại những câu hỏi bí ẩn chưa có lời giải, nhất là: Làm sao họ có thể được phép chấp nhận rủi ro lớn đến thế dưới sự giám sát chặt chẽ của các cơ quan điều hành trên thế giới? Chưa kể, họ còn được sự hỗ trợ của quá nhiều ngân hàng.

Một phần của câu trả lời là ông Hwang đã thành lập với một quỹ đầu tư văn phòng gia đình với sự giám sát khá hạn chế. Sau đó, họ sử dụng các hợp đồng phái sinh tài chính để tích lũy lượng lớn cổ phần tại các công ty mà không cần phải công bố vị thế. Một lý do khác là các ngân hàng toàn cầu cũng chào đón ông như một khách hàng béo bở, dù rằng trước đó ông từng có lịch sử giao dịch nội gián và cố gắng thao túng thị trường – một yếu tố đã buộc ông phải rời khỏi ngành quỹ đầu cơ từ 10 năm về trước.

Giá trị của các vị thế trong danh mục tính tới cuối tuần trước.

|

Là một học trò của huyền thoại quỹ đầu cơ Julian Robertson, Sung Kook “Bill” Hwang đã phải đóng cửa quỹ Tiger Asia Management và Tiger Asia Partners sau khi bị Ủy ban Giao dịch Chứng khoán Mỹ (SEC) buộc tội giao dịch nội gián và thao túng cổ phiếu ngân hàng Trung Quốc trong năm 2012. Hwang và các công ty đã chi 44 triệu USD để dàn xếp với SEC, đồng thời bị cấm tham gia vào ngành tư vấn đầu tư.

Sau đó, ông mở công ty Archegos – tiếng Hy Lạp có nghĩa “người dẫn đường” – và thuộc loại hình công ty quản lý tài sản gia đình (family office).

Các công ty quản lý tài sản gia đình nhìn chung được miễn đăng ký tư cách cố vấn đầu tư với SEC. Vì vậy, họ không buộc phải tiết lộ những thông tin chi tiết về công ty như chủ sở hữu, giám đốc điều hành hoặc cách thức quản lý.

Cách tiếp cận này hợp lý với các công ty quản lý tài sản gia đình cỡ nhỏ, nhưng nếu danh mục tài sản “phình” lên bằng với quy mô của một ông lớn quỹ đầu cơ, chúng có thể gây ra nhiều rủi ro cho những nhà đầu tư bên ngoài trên thị trường.

“Điều này làm dấy lên những hoài nghi về quy định của công ty quản lý tài sản gia đình”, Tyler Gellasch, cựu cố vấn SEC hiện đang vận hành Healthy Markets, cho hay. “Câu hỏi đặt ra ở đây là nếu những người tham gia công ty chỉ toàn là bạn bè và người thân, thì tại sao chúng ta lại phải quan tâm? Câu trả lời rõ ràng là chúng có tác động rất lớn tới thị trường và cơ chế quản lý của SEC sau thời Dodd-Frank chưa phản ánh trường hợp này một cách rõ ràng”.

Khách hàng đáng giá

Archegos thành lập quan hệ đối tác giao dịch với các công ty như Nomura Holdings Inc., Morgan Stanley, Deutsche Bank AG và Credit Suisse Group AG. Sau vụ kiện của SEC, Goldman Sachs có lần đã từ chối làm ăn với ông Hwang, nhưng sau đó lại chấp nhận vì không chịu được cảnh các ngân hàng đối thủ thu lợi từ ông.

Các ngân hàng có tham gia vào vụ call margin của quỹ Archegos

|

Danh mục đầu tư của ông Hwang vẫn chưa lộ diện toàn bộ và vẫn chưa rõ là vị thế nào đã đi trật hướng hoặc ông đã thiết lập các vị thế phòng hộ ra sao.

Tại sao chúng ta chưa biết về các vị thế của ông Hwang? Đó là vì Hwang chưa bao giờ nộp báo cáo 13F lên SEC. Theo quy định, mọi nhà quản lý đầu tư nắm giữ hơn 100 triệu USD cổ phiếu Mỹ phải nộp báo cáo về các khoản đầu tư nắm giữ vào cuối mỗi quý. Điều này là do ông dường như đã sử dụng các hợp đồng hoán đổi tổng lợi tức (total return swaps) để che giấu các giao dịch.

Về cơ bản, bằng cách sử dụng hợp đồng này, ông Hwang sẽ chuyển các vị thế của bản thân lên bảng cân đối kế toán của các ngân hàng. Ngoài ra, các hợp đồng hoán đổi cũng cho phép nhà đầu tư gia tăng thêm đòn bẩy cho danh mục.

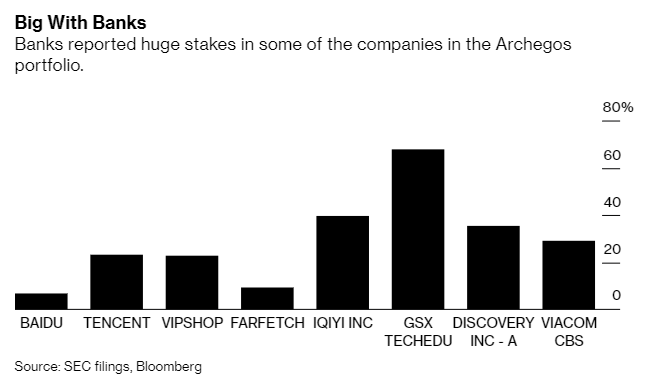

Cụ thể hơn, Morgan Stanley và Goldman Sachs được đề cập tới là cổ đông lớn nhất của GSX Techedu – một công ty dạy học trực tuyến của Trung Quốc và thường là mục tiêu của các kẻ bán khống. Các ngân hàng có thể sở hữu cổ phiếu vì nhiều lý do khác nhau, trong đó có cả mua cổ phiếu để thực hiện hợp đồng hoán đổi với khách hàng.

“Những nhà đầu tư kém vui”

Goldman Sachs tăng vị thế tại GSX Techedu thêm 54% trong tháng 1/2021, theo hồ sơ pháp lý gửi lên SEC. Tính cả thảy, các ngân hàng ghi nhận giữ ít nhất 68% cổ phiếu đang lưu hành của GSX, theo bài phân tích của Bloomberg. Các ngân hàng nắm giữ ít nhất 40% cổ phần tại IQIYI – một công ty công ty giải trí Trung Quốc, và 29% tại ViacomCBS. Tất cả khoản nắm giữ này đều từ Archegos mà ra.

“Tôi chắc là nhiều nhà đầu tư thật sự không vui một chút nào. Họ là những người đã mua các cổ phiếu trên trong vài tuần qua và hiện đang hối tiếc”, Doug Cifu, Giám đốc điều hành tại Virtu Financial, cho hay trong ngày 29/03. Ông dự báo các cơ quan điều hành sẽ xem xét xem “liệu có nên tăng yêu cầu minh bạch và tiết lộ thông tin của một công ty quản lý tài sản gia đình hay không”.

Với Hwang, ông không có mong muốn quảng bá quỹ của mình cho nhà đầu tư bên ngoài. Do đó, chiến lược và thành tích của ông lớn này vẫn còn là bí mật với thế giới bên ngoài. Thậm chí ngay cả khi tài sản “phình to”, công ty của Hwang chẳng được ai để mắt tới. Mặc dù từng làm việc tại quỹ Tiger Management của huyền thoại Robertson, ông không nổi tiếng trên Phố Wall hoặc thậm chí trong mạng lưới xã hội tại New York.

Dấu hiệu của sự vụn vỡ đã diễn ra vào đầu tuần trước khi ViacomCBS tuyên bố phát hành riêng lẻ. Cổ phiếu này rớt 9% vào ngày kế đó.

Các cổ phiếu khác nằm trong danh mục của Archegos sau đó cũng bị các ngân hàng bán ra với khối lượng lớn.

Lượng cổ phần mà các ngân hàng nắm giữ. Nguồn: Bloomberg

|

Tính tới giờ khép phiên ngày 25/03, giá trị của danh mục đã bốc hơi 27%, quá đủ để thổi bay vốn chủ sở hữu của một nhà đầu tư được cho là đang dùng đòn bẩy 6-8 lần.