Góc nhìn đa chiều về lãi suất

Góc nhìn đa chiều về lãi suất

Gần đây, câu chuyện tăng, giảm lãi suất được bàn đến khá nhiều. Tuy nhiên, lãi suất mà mỗi chủ thể quan tâm khá khác nhau, Ngân hàng Nhà nước, ngân hàng thương mại, người gửi tiền, người lao động…

Lãi suất vẫn được xem là một trong những công cụ chính sách tiền tệ để điều tiết vĩ mô. Mỗi quốc gia sẽ có một mức lãi suất khác nhau và được điều tiết bởi các NHTW, và lãi suất của một số quốc gia sẽ có thể chịu ảnh hưởng bởi một số cơ quan quản lý tài chính quyền lực như Cục Dự trữ Liên bang Mỹ (Fed), Ngân hàng Trung ương Châu Âu (ECB)…

Về lý thuyết, có thể định nghĩa lãi suất là tỷ lệ mà theo đó số tiền lãi mà người vay phải chi trả cho người cho vay dựa trên số tiền vay theo cam kết ban đầu. Lãi suất là một biến số quan trọng để tính toán các chỉ số đầu tư, lạm phát, thất nghiệp…

Công thức thể hiện mối quan hệ giữa lãi suất và lạm phát:

Lãi suất thực tế = Lãi suất danh nghĩa - Tỷ lệ lạm phát dự kiến

(1 + r)(1 + i) = (1 + R)

Trong đó: r là lãi suất thực tế, i là tỷ lệ lạm phát và R là lãi suất danh nghĩa.

Có nhiều loại lãi suất như lãi suất tiền gửi tiết kiệm, lãi suất cho vay, lãi suất liên ngân hàng, lãi suất chiết khấu ngân hàng… Và tùy vào chủ thể là đối tượng nào mà loại lãi suất nào được quan tâm, nhưng tổng thể hầu hết các loại lãi suất đều chịu sự điều tiết của cơ quan quản lý như NHTW ở các nước hay ở Việt Nam là Ngân hàng Nhà nước (NHNN).

Vậy, vì sao mọi người đều quan tâm đến lãi suất, ảnh hưởng như thế nào đến các mối quan hệ kinh tế. Có thể nhìn lãi suất như là một chỉ tiêu kinh tế vĩ mô vì nó phản ánh hiệu quả kinh tế và liên quan đến mọi lĩnh vực sản xuất hàng hóa, dịch vụ có quan hệ vay vốn.

Khi NHNN cắt giảm lãi suất cơ bản hay nới lỏng tiền tệ sẽ khiến cho lãi suất trên các khoản vay tại NHTM cũng giảm theo, các khoản vay được nhiều hơn, do vậy, lượng tiền lưu thông và mức tiêu dùng xã hội cũng tăng lên, kích thích đầu tư.

Lúc này, lượng cung tiền với giá rẻ sẽ làm giá trị đồng tiền quốc gia thấp đi so với các loại ngoại tệ khác, đồng nghĩa với việc tỷ lệ lạm phát có thể tăng lên.

Ngược lại, mức lãi suất cao làm cho nhu cầu về tiền giảm xuống do khó cho vay hơn và dẫn tới giảm tổng lượng tiền trong lưu thông.

Lúc này, người dân lại thích gửi tiền vào ngân hàng để hưởng lợi từ mức lãi suất cao hơn, đầu tư cũng giảm. Nhu cầu tiêu dùng vì thế mà thấp đi khiến giảm nguy cơ tăng giá hàng hóa. Vì thế lạm phát thấp.

Tuy nhiên, lãi suất tăng cao là một trong những biện pháp giúp kiềm chế lạm phát nhưng đồng thời lại có tác động làm tăng chi phí tài chính cho doanh nghiệp, vì vậy, cũng góp phần làm tăng giá cả hàng hóa khi doanh nghiệp chuyển chi phí đó cho người tiêu dùng và lại đẩy lạm phát gia tăng.

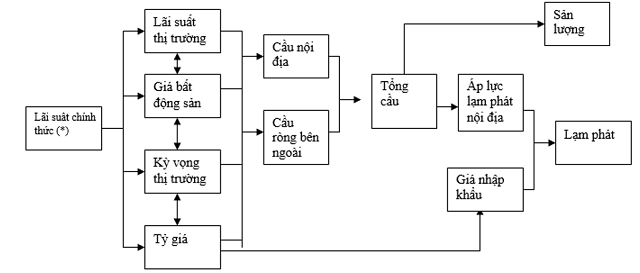

(*)Lãi suất chính thức là lãi suất chỉ đạo của NHTW công bố làm cơ sở tham khảo một cách chuẩn mực.

|

Công bằng và dễ hiểu hơn mà nói, khi lãi suất tăng, mối quan tâm của từng người là khác nhau.

Là người gửi tiền với nhu cầu được hưởng tiền lãi nên tìm nơi an toàn để “cất”, thì đương nhiên, những bộ phận này mong lãi suất tăng, để được hưởng tiền lãi nhiều hơn. Nhưng lãi suất đầu vào cao, lãi suất đầu ra cũng tăng theo, lúc này, các doanh nghiệp hay người vay tiền sẽ cân nhắc hơn do lãi suất cho vay cũng tăng.

Ở phía nhà điều hành, NHTM tăng lãi suất huy động, sẽ có thể tăng được lượng tiền gửi vào ngân hàng do thu hút được một bộ phận người gửi tiền. Tuy nhiên, khi khó cho vay, lượng tiền cho vay ra thấp hơn lượng tiền huy động được, tín dụng tăng trưởng thấp. Lúc này hoạt động chính của ngân hàng bị ảnh hưởng, lợi nhuận của ngân hàng bị ảnh hưởng. Tiền không đi vào lưu thông được, nền kinh tế không đầu tư được, cũng sẽ bị ảnh hưởng theo.

Ở chiều ngược lại, khi lãi suất huy động giảm, trước tiên người gửi tiền sẽ “không vui” do tiền lãi nhận về sụt giảm. Và dĩ nhiên, lúc này sẽ có sự “cân đo đong đếm” để chọn ra được ngân hàng nào có mức lãi suất huy động tiền gửi cao nhất để gửi gắm.

Hoặc một bộ phận khác có “vốn” nhiều hơn một chút và có khả năng chống chịu với rủi ro, khi lãi suất tiền gửi giảm, sẽ chuyển sang các kênh đầu tư khác dù có rủi ro cao hơn nhưng lại có khả năng sinh lời nhiều hơn như bất động sản, chứng khoán, vàng…

Lãi suất huy động giảm, kéo theo lãi suất cho vay cũng sẽ giảm , lúc này doanh nghiệp hay người muốn vay tiền sẽ dễ có khả năng tiếp cận với nguồn vốn vay hơn, kích thích người dân vay tiền nhiều hơn, chi tiêu nhiều hơn, dòng tiền ra lưu thông cũng nhiều hơn, kích cầu kinh tế hơn.

Tuy người vay tiền nhiều hơn, tăng trưởng tín dụng của ngân hàng cũng cao hơn, cho nên các nhà băng cần phải kiểm soát rủi ro từ các khoản vay để tránh tình trạng nợ xấu, không thu hồi được nợ, sẽ ảnh hưởng đến hoạt động kinh doanh của ngân hàng.

Lãi suất sẽ giảm thêm?

Hiện nay, một số ngân hàng đang rục rịch tăng lãi suất trước chiều tăng lạm phát nhằm giữ tiền gửi và chuẩn bị nguồn vốn cho vay khi hoạt động sản xuất kinh doanh phục hồi nhanh trở lại. Tại kỳ điều chỉnh đầu tháng 7, một số ngân hàng tăng lãi suất tiền gửi huy động cá nhân từ 0.1-0.3 điểm phần trăm so với kỳ trước như Bac A Bank, NVB, Nam A Bank, SHB, MSB, Vietcombank…

Hiện tại, mặt bằng lãi suất tiền gửi tiết kiệm cá nhân phổ biến ở mức 2.8-4%/năm với kỳ hạn dưới 6 tháng; từ 3.5-5.4%/năm với kỳ hạn từ 6 đến dưới 12 tháng; và 4.6-6.5%/năm với kỳ hạn 12-13 tháng.

Về phần lãi suất cho vay, tại cuộc họp trực tuyến để bàn các giải pháp hỗ trợ doanh nghiệp, nền kinh tế trước tác động của đại dịch Covid-19 ngày 10/07, Phó Thống đốc NHNN Đào Minh Tú cho rằng, dịch bệnh kể từ khi bùng phát tới nay gần 18 tháng, đã tác động lớn đến nền kinh tế nói chung và hoạt động ngân hàng nói riêng. Phó Thống đốc cho rằng, dịch bệnh tiếp tục diễn biến phức tạp, doanh nghiệp vẫn phải ngày càng khó khăn hơn, khả năng chống chịu suy giảm. Vì thế, năm 2021 này vẫn cần có những hỗ trợ của tất cả các ngân hàng trong việc tiếp tục cơ cấu lại các khoản nợ, hỗ trợ lãi suất.

Và tại cuộc họp của Hiệp hội Ngân hàng với các tổ chức tín dụng ngày 12/07 mới đây, 16 ngân hàng thành viên (Vietcombank, Agribank, VietinBank, BIDV, MB, Techcombank, SHB, LienVietPostBank, VPBank, VIB, TPBank, SeABank, MSB, Sacombank, ACB, HDBank) đã thống nhất việc giảm lãi suất vay cho khách hàng hiện hữu bị ảnh hưởng bởi dịch Covid-19. Tùy theo đối tượng bị ảnh hưởng, các ngân hàng sẽ có mức giảm lãi suất phù hợp và thời hạn thực hiện giảm lãi suất là trong tháng 7 cho đến hết năm 2021.

Nhưng, nói đi cũng phải nói lại, nếu cho vay dễ dãi, không xem xét “sức khỏe” của người vay thì cuối cùng chính các ngân hàng sẽ không thể thu hồi được nợ và phải “gánh” các khoản nợ được gọi là xấu này.

Nhiều ý kiến quan ngại từ đại diện một số ngân hàng cho biết, để giảm lãi suất, các ngân hàng cũng sẽ phải xin ý kiến cổ đông vì giảm lãi suất sẽ ảnh hưởng lớn đến kế hoạch lợi nhuận trong năm nay.

Theo như đại diện BIDV, với việc giảm lãi suất ở mức 1%, lợi nhuận của BIDV trong năm 2021 cũng sẽ giảm hàng ngàn tỷ đồng.

Đại diện LienvietPostBank cũng cho rằng, với tổng dư nợ của ngân hàng khoảng 191,000 tỷ đồng, nếu ngân hàng này giảm lãi suất khoảng bình quân 1%/năm thì sẽ bị giảm lợi nhuận khoảng 600 tỷ đồng.

Ông Phan Đình Tuệ - Phó Tổng Giám đốc Sacombank cho rằng với tổng dư nợ đang vào khoảng 350,000 tỷ đồng, nếu lãi suất giảm 1% trong vòng 5-6 tháng, lợi nhuận Sacombank cũng giảm trên nghìn tỷ đồng, tương đương 40% lợi nhuận theo kế hoạch. Mặc dù vậy, để chia sẻ khó khăn với doanh nghiệp, ông Tuệ cho biết Sacombank sẽ thực hiện giảm lãi suất, tuy nhiên chỉ giảm cho các đối tượng thực sự khó khăn.

Hiện nay, lãi suất vay tại các ngân hàng thường dao động từ 6 - 25%/năm, nhưng mức lãi suất vay này còn phụ thuộc vào từng ngân hàng, hình thức vay, ưu đãi, hoặc cách tính lãi suất. Thông thường, đối với vay tín chấp, mức lãi suất dao động từ 16 - 25%/năm, còn đối với vay thế chấp thì lãi suất dao động từ 10 - 12%/năm.

* Các ngân hàng đối mặt với rủi ro lãi suất như thế nào?

* Các chuyên gia nói gì về động thái tăng lãi suất của nhiều quốc gia trên thế giới

* Giảm lãi suất vay cho khách hàng hiện hữu, ngân hàng mong sớm được nới room tín dụng