"Người mua bán cuối cùng" tiếp tục "nới vòng tay" cho thanh khoản hệ thống

"Người mua bán cuối cùng" tiếp tục "nới vòng tay" cho thanh khoản hệ thống

Ngân hàng Nhà nước xây dựng Thông tư sửa đổi, bổ sung một số điều của Thông tư số 42/2015/TT-NHNN ngày 31/12/2015 quy định về nghiệp vụ thị trường mở...

|

Ngân hàng Nhà nước vừa ban hành Thông tư số 09/2021/TT-NHNN sửa đổi bổ sung một số điều của Thông tư số 42/2015/TT-NHNN quy định về nghiệp vụ thị trường mở.

Theo đó, đối với hoạt động bán (phát hành) tín phiếu Ngân hàng Nhà nước qua nghiệp vụ thị trường mở sẽ được thực hiện theo phương thức đấu thầu lãi suất.

Trong trường hợp Ngân hàng Nhà nước cần thông báo lãi suất tín phiếu Ngân hàng Nhà nước nhằm thực hiện mục tiêu chính sách tiền tệ thì sẽ phát hành theo phương thức đấu thầu khối lượng.

Hiện tại, Ngân hàng Nhà nước chưa từng đấu thầu tín phiếu theo phương thức lãi suất. Theo giới chuyên môn nhìn nhận, việc Ngân hàng Nhà nước cụ thể hoá nghiệp vụ chào thầu tín phiếu theo phương thức lãi suất (chưa từng xuất hiện) nhiều khả năng dự trù cho tương lai. Nhất là sang năm khi dịch bệnh bắt đầu được kiểm soát tốt hơn, trường hợp lạm phát bùng lên thì Ngân hàng Nhà nước có sẵn công cụ để ổn định thị trường tiền tệ.

Văn bản trên còn thêm quy định, trước mỗi phiên đấu thầu nghiệp vụ thị trường mở, Ngân hàng Nhà nước (Sở Giao dịch) thông báo mua hoặc bán giấy tờ có giá cho các thành viên. Đối với phiên bán (phát hành) tín phiếu Ngân hàng Nhà nước, ngoài việc thông báo cho các thành viên, Sở Giao dịch đăng tải thông báo bán (phát hành) tín phiếu Ngân hàng Nhà nước trên Cổng Thông tin điện tử Ngân hàng Nhà nước chậm nhất vào 13 giờ 30 phút ngày đấu thầu.

Nội dung thông báo cơ bản gồm ngày đấu thầu, phương thức đấu thầu, phương thức xét thầu, phương thức mua, bán, khối lượng, các loại, tỷ lệ giao dịch, kỳ hạn, ngày phát hành, phương thức thức thanh toán lãi, ngày đến hạn, thời hạn còn lại của giấy tờ có giá cần mua hoặc bán, thời hạn mua bán, lãi suất…

Vụ Chính sách tiền tệ đề xuất và trình Trưởng Ban điều hành quyết định về loại giấy tờ có giá mua/bán, khối lượng mua/bán, phương thức mua/bán, phương thức đấu thầu, phương thức xét thầu, thời hạn mua/bán và lãi suất áp dụng khi mua/bán giấy tờ có giá; thông báo cho Sở giao dịch các nội dung trên sau khi được Trưởng Ban điều hành phê duyệt.

Sở Giao dịch tổ chức thực hiện phiên giao dịch mua, bán giấy tờ có giá giữa Ngân hàng Nhà nước với các thành viên theo phê duyệt của Trưởng Ban điều hành; thực hiện đăng tải thông báo bán (phát hành) tín phiếu Ngân hàng Nhà nước theo quy định tại Thông tư này.

Thông tư này có hiệu lực từ ngày 25/8/2021.

|

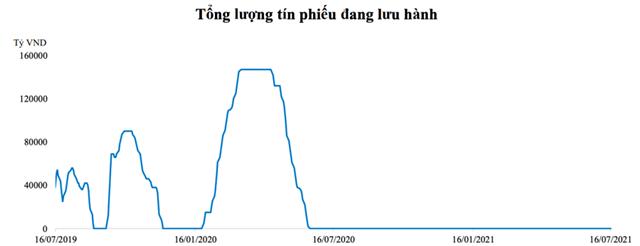

Liên quan đến nghiệp vụ thị trường mở đối với tín phiếu Ngân hàng Nhà nước, hiện tổng lượng tín phiếu của nhà điều hành đang lưu hành ở mức con số 0. Thực tế này được kéo dài suốt từ trung tuần tháng 6 năm ngoái đến nay, kể cả khi thanh khoản hệ thống có những lúc rất dồi dào, lãi suất liên ngân hàng rơi về mức thấp kỷ lục.

Nguyên nhân Ngân hàng Nhà nước không sử dụng kênh tín phiếu trong thời gian gần đây là để tạo điều kiện cho các ngân hàng thương mại có thể hạ lãi suất cho vay; qua đó, giúp doanh nghiệp vượt qua ảnh hưởng của dịch bệnh Covid-19.

Sắp tới, thông qua đối ứng việc mua vào ngoại tệ kỳ hạn 6 tháng, thị trường sẽ phải tiếp nhận thêm khoảng 150.000 tỷ đồng. Tuy nhiên, phía nhà điều hành vẫn chưa có động thái nào cho thấy muốn phát hành tín phiếu để trung hoà bớt khoản tiền này.

|

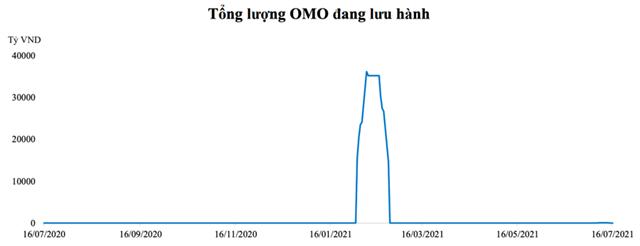

Bên cạnh đó, kênh cầm cố giấy tờ có giá của thị trường mở cũng rơi vào tình trạng tương tự, hiếm khi có giao dịch dù Ngân hàng Nhà nước vẫn đều đặn chào thầu 1.000 tỷ đồng mỗi phiên. Lần gần nhất, các tổ chức tín dụng phải tiếp cận nguồn vốn hỗ trợ này là vào ngày 12/7/2021 nhưng giá trị cũng chỉ đạt 52,8 tỷ đồng. Xa hơn, vào 12/6/2021 nghiệp vụ này cũng được sử dụng nhưng giá trị chỉ vỏn vẹn 1,08 tỷ đồng.

Đào Vũ