Tiềm năng nào ở DHA, HDG, GEX?

Tiềm năng nào ở DHA, HDG, GEX?

Các công ty chứng khoán (CTCK) khuyến nghị nắm giữ DHA do kỳ vọng về kết quả kinh doanh khởi sắc trogn dài hạn nhờ chính sách phát triển đầu tư công; mua HDG do tiềm năng từ các dự án bất động sản đang triển khai và 3 nhà máy điện chuẩn bị đi vào hoạt động; mua GEX do tiềm năng ở 3 mảng thiết bị điện, hạ tầng và năng lượng.

Nắm giữ DHA với giá mục tiêu 55,600 đồng/cp

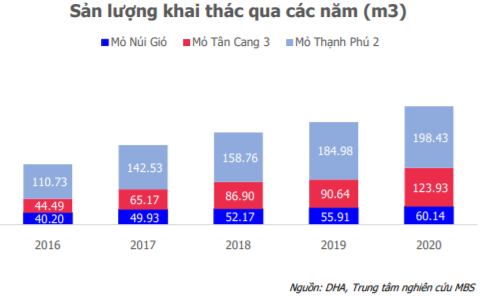

Theo CTCK MB (MBS), CTCP Hóa An (HOSE: DHA) có 3 mỏ đá với trữ lượng lớn, có thể cung cấp 2-2.4 triệu m3 đá/năm và có thời hạn cấp phép dài hơn các doanh nghiệp cùng ngành. Trữ lượng đá tại các mỏ này dồi dào và vẫn chưa bị khai thác đến mức gần cạn kiệt. Bên cạnh đó, các mỏ đá còn nằm ở các vị trí thuận lợi cho việc vận chuyển đá cả bằng đường thủy theo sông Đồng Nai, lẫn đường bộ theo Quốc lộ 13 và các tuyến đường khác.

Bộ GTVT đặt kế hoạch khởi công 9 dự án ở các tỉnh phía Nam trong nửa cuối năm 2021, trong đó, dự án Đường vành đai 3 TP.HCM đoạn Tân Vạn - Nhơn Trạch và Nhà ga T3 sân bay quốc tế Tân Sơn Nhất là những dự án có vị trí thuận lợi để vận chuyển đá từ mỏ Tân Cang 3 và mỏ Thạnh Phú 2. Việc mở rộng cao tốc TP.HCM - Long Thành - Dầu Giây không chỉ tạo nguồn cầu về đá xây dựng cho DHA mà còn giúp khai thông con đường vận chuyển đá tới TP.HCM từ mỏ Thạnh Phú 2 và Tân Cang 3.

DHA là doanh nghiệp có sức khỏe tài chính tốt nhất trong nhóm ngành đá xây dựng, do không sử dụng vốn vay nên không phát sinh chi phí lãi vay, cổ tức ở mức cao và được duy trì cả vào những năm kinh doanh không quá thuận lợi (2,000 – 3,000 đồng/cp mỗi năm). Do Công ty không cần đầu tư lượng lớn vốn cho máy móc và nhà máy cũng như không có dư nợ vay, MBS kỳ vọng dòng tiền cổ tức sẽ vẫn duy trì ở mức cao trong những năm tới và khả năng mua thêm những mỏ đá mới để tăng sức cạnh tranh của DHA.

Hàng tồn kho của DHA luôn duy trì ở mức rất thấp, chỉ vài trăm triệu đồng mỗi năm do đá khai thác và sản xuất ra được mua luôn ngay từ mỏ. Doanh nghiệp có chi phí bán hàng thấp (200 - 400 triệu đồng mỗi năm), chi phí khấu hao thấp và ổn định do máy móc nhà xưởng đã vận hành trong thời gian dài, tỷ lệ đầu tư thêm vào TSCĐ hàng năm không cao, Capex những năm gần đây luôn ở dưới mức 1.5 tỷ đồng/năm. Nhờ đó, dòng tiền từ hoạt động kinh doanh của DHA luôn dương và tích lũy qua các năm nên doanh nghiệp có mức tiền tích lũy khá lớn, tại thời điểm 30/06/2021 đang là 224 tỷ đồng.

Với những cơ sở trên, MBS khuyến nghị nắm giữ DHA với giá mục tiêu 55,600 đồng/cp.

Xem thêm tại đây

Mua HDG với giá mục tiêu 70,600 đồng/cp

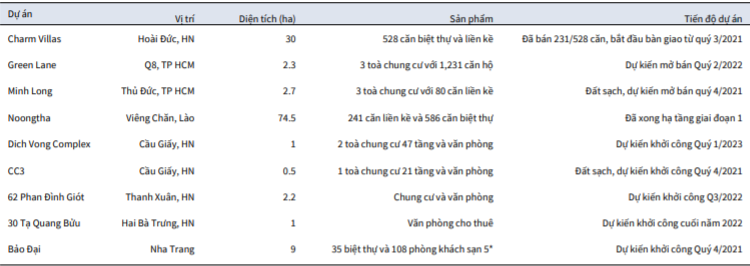

Theo CTCK KB Việt Nam (KBSV), CTCP Tập đoàn Hà Đô (HOSE: HDG) hiện đang sở hữu quỹ đất sạch khoảng 122 ha, chủ yếu nằm tại Hà Nội và TP HCM. Với quỹ đất này, Công ty dự kiến phát triển đa dạng các sản phẩm bất động sản khác nhau bao gồm chung cư, văn phòng cho thuê, biệt thự/nhà phố, khu nghỉ dưỡng. Công ty hiện đang đánh giá một số dự án đầu tư và tiếp tục tìm kiếm thêm các dự án M&A để mở rộng quỹ đất tại các thành phố lớn. HDG dự kiến sẽ chi từ 1,000 - 1,500 tỷ đồng cho hoạt động M&A các quỹ đất mới.

Trong giai đoạn 2021-2023, HDG sẽ tập trung triển khai các dự án Charm Villas, Green Lane và dự án Minh Long. Đây đều là những dự án triển vọng với tiềm năng tăng giá tốt. Với hai dự án chuẩn bị được triển khai tại TP HCM, KBSV cho rằng hai dự án này sẽ đạt được tỉ lệ lấp đầy cao do quỹ đất trong nội đô TP HCM hiện đang khá khan hiếm.

Tỷ lệ người mua trả tiền trước duy trì ở mức cao phản ánh mức độ hấp thụ tốt của các dự án. Tính đến hết quý 2/2021, HDG có khoản người mua trả tiền trước là 1,608 tỷ đồng, phần lớn đến từ dự án Charm Villas.

|

Quỹ đất của HDG

Nguồn: KBSV

|

Năng lượng là mảng kinh doanh mà HDG tập trung đẩy mạnh trong thời điểm hiện tại khi liên tiếp thực hiện đầu tư, phát triển và vận hành các nhà máy điện thuộc lĩnh vực năng lượng tái tạo gồm thủy điện, điện mặt trời và điện gió. Trong tháng 9/2021, hai nhà máy thủy điện gồm Sông Tranh 4, Đăk Mi 2 và nhà máy điện gió 7A sẽ chính thức đi vào vận hành thương mại.

Với việc đưa 3 nhà máy điện Sông Tranh 4, Đăk Mi 2 và 7A đi vào vận hành thương mại vào tháng 9, sẽ góp phần tăng sản lượng cũng như doanh thu của Công ty. KBSV dự báo sản lượng cả năm điện cả năm 2021 của HDG sẽ đạt 805 triệu kWh, doanh thu đạt 1,105 tỷ đồng và lợi nhuận gộp đạt 616 tỷ đồng.

Với những tiềm năng trên, KBSV khuyến nghị mua HDG với giá mục tiêu 70,600 đồng/cp.

Xem thêm tại đây

Mua GEX với giá mục tiêu 31,460 đồng/cp

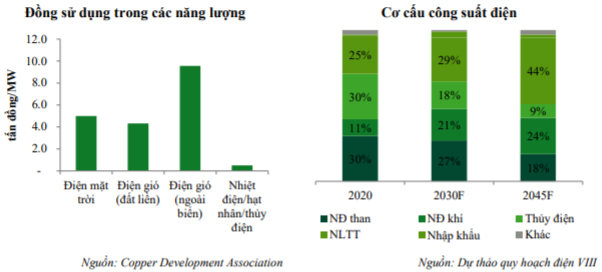

Theo CTCK Ngân hàng TMCP Ngoại thương Việt Nam (VCBS), dựa trên dự thảo quy hoạch điện VIII, công suất điện của Việt Nam năm 2030 sẽ đạt 137.2 GW (tăng 98.8% so với năm 2020) và năm 2045 đạt 279.7 GW, tương ứng với tăng trưởng CAGR đạt 5.7% giai đoạn 2020-2045. Công suất điện tăng lên để đáp ứng nhu cầu sử dụng điện sẽ kéo theo yêu cầu truyền tải điện năng. Đồng thời, tăng trưởng mạnh nhất trong các nguồn điện là đến từ năng lượng tái tạo nên sẽ kéo theo nhu cầu truyền tải điện lớn hơn. Nhu cầu về lưới điện 220kV và 500kV là gần như tương đương giai đoạn trước và nhu cầu về máy biến áp 500kV tăng mạnh. Điều này sẽ giúp thúc đẩy nhu cầu tiêu thụ các sản phẩm truyền tải điện của CTCP Tập đoàn GELEX (HOSE: GEX).

Đối với mảng hạ tầng nước, thông qua công ty con - CTCP Đầu tư Nước sạch Sông Đà (UPCoM: VCW), GEX có được dòng tiền đều và ổn định đi kèm với tăng trưởng hàng năm do tiêu thụ nước tại Hà Nội tăng cao. Đồng thời, doanh nghiệp cũng đang xin thành phố phê duyệt nâng công suât lên 600,000 m3/ngày (gấp đôi công suất) và dự án tuyến ống truyền tải cấp 2. Cùng với lộ trình tăng giá nước rõ ràng, VCBS cho rằng mảng nước sẽ tiếp tục đóng góp quan trọng trong dòng tiền của GEX.

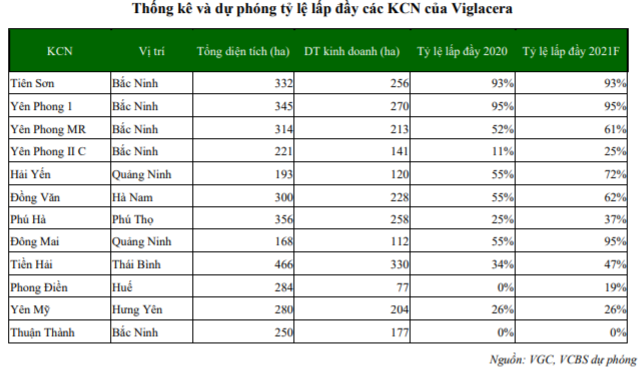

Nhờ thương vụ sáp nhập Tổng Công ty Viglacera – CTCP (HOSE: VGC), GEX sở hữu nhiều quỹ đất cho thuê KCN có vị trí rất hấp dẫn với giá cho thuê cao như KCN Yên Mỹ (Hưng Yên) chưa tiến hành hoạt động cho thuê, diện tích 280 ha; KCN Thuận Thành (Bắc Ninh) chưa triển khai nhưng đã được xin cấp phép trong năm 2021, diện tích 250 ha. VCBS cho rằng VGC sẽ tiếp tục được cấp phép cho các dự án KCN sau này nhờ năng lực tài chính tốt, qua đó mang lại lợi nhuận cho GEX.

Cuối cùng là mảng năng lượng, GEX khả năng cao sẽ hoàn thành 2 dự án điện gió Gelex Quảng Trị và Hướng Phùng với tổng công suất 2 dự án là 140 MW trước ngày 01/11/2021 để được hưởng ưu đãi giá FIT 8.5 cent/kWh. Hiện tại, các dự án các dự án đang trong quá trình hoàn thiện đúng tiến độ. Với dự án Gelex Quảng Trị 1, 2, 3 tính đến 23/06/2021, nhà thầu đang đồng loạt lắp đặt 18/21 trụ turbines trong đó có 10 trụ đã lắp đặt hoàn chỉnh. Với dự án Hướng Phùng 2, 3 tính đến 06/08/20211 đã tiến hành lắp đặt 1/12 turbines gió.

Khi 2 dự án trên đi vào hoạt động từ 11/2021 sẽ đem lại 420-460 triệu kWh/năm và đem về thêm cho GEX doanh thu 810 tỷ đồng/năm và lợi nhuận sau thuế (sau giai đoạn đã trả hết vay nợ, khoảng sau 3 năm đi vào vận hành) là khoảng 400 tỷ đồng/năm.

Từ triển vọng ở các mảng kinh doanh, VCBS khuyến nghị mua GEX với giá mục tiêu 31,460 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.