“Con bò” đã quay lại với VN-Index?

“Con bò” đã quay lại với VN-Index?

Với đáy ngày 17/05/2022, thị trường đang cho thấy những tín hiệu tích cực, tuy nhiên, vẫn khó để xác nhận xu hướng tăng trưởng đã quay trở lại. Ở thời điểm này, nhà đầu tư nên tập trung vào xu hướng trong dài hạn hơn là những biến động trong ngắn hạn. Do xu hướng phục hồi trong dài hạn được nhiều yếu tố ủng hộ hơn.

Tín hiệu phục hồi với thanh khoản thấp

Thị trường có sự phục hồi khi tiếp cận vùng 1,160-1,170 điểm với nhiều tín hiệu tích cực xác nhận khả năng tạo đáy như (1) Phân kỳ xuất hiện trên RSI, Stochastic (2) mẫu hình nến đảo chiều Bullish Engulfing được hình thành ở ngày 17/05/2022. Tuy nhiên, để xác nhận ngày 17/05 có phải là đáy hay không thì rất khó nói.

Thứ nhất, các chỉ báo RSI và Stochastic là nhóm chỉ báo Leading Indicator, nhóm chỉ báo sớm cho giai đoạn tạo đáy của thị trường. Tuy nhiên, tín hiệu này lại có độ nhiễu rất cao. Khả năng RSI cho tín hiệu sai là rất lớn (đọc thêm bài Kinh nghiệm đầu tư - Nhóm chỉ báo Momentum).

Thứ hai, mẫu hình nến Bullish Engulfing là một dạng mẫu hình đảo chiều ngắn hạn có tỷ lệ thất bại cao hơn các mẫu hình đảo chiều dài hạn như vai đầu vai, hai đáy... nên, để tăng độ tin cậy của mẫu hình nến người ta thường sử dụng thêm những chỉ báo khác như Trend Indicators hay Momentum đặc biệt là kết hợp với khối lượng. Trong trường hợp này mẫu hình nến đảo chiều đang đi kèm với tín hiệu phân kỳ không đủ độ tin cậy về sự phục hồi của thị trường.

|

Hình 1. Xu hướng của VN-Index

|

Thứ ba, khối lượng không có sự tăng trưởng đột biến. Trong suốt giai đoạn tăng trưởng từ ngày 17/05, khối lượng giao dịch không có sự bứt phá. Điều này hàm ý về sự thận trọng của nhà đầu tư. Sự thận trọng này có thể hiểu theo 2 hướng (1) Bên mua, nhà đầu tư đang thận trọng và không muốn giải ngân ở thời điểm này nên làm khối lượng không tăng. (2) Bên bán, nhà đầu tư không muốn bán nữa nên làm khối lượng không gia tăng tương ứng. Nếu hiểu theo hướng (1) thì xu hướng điều chỉnh vẫn đang chi phối và đợt phục hồi hiện tại chỉ là giai đoạn phục hồi kỹ thuật trong một xu hướng giảm lớn hơn. Nếu hiểu theo cách (2) thì thị trường sẽ phải mất thêm nhiều thời gian để hình thành đáy trước khi có thể phục hồi mạnh mẽ, khi đó thời gian tạo đáy sẽ dài hơn và khó xuất hiện mẫu hình tạo đáy hình chữ V.

Bên cạnh đó, nhà đầu tư cũng cần lưu ý một vấn đề, nếu thực sự thị trường hình thành giai đoạn tăng trưởng thì khối lượng phải gia tăng tương ứng để xác nhận cho xu hướng này. Nếu khối lượng không xác nhận thì xu hướng tăng có thể nhanh chóng kết thức. Sự gia tăng trong khối lượng có thể được hiểu theo nhiều cách như (1) có một hoặc một số phiên tăng trưởng với khối lượng gia tăng đột biến (2) khối lượng tăng dần so với phiên giao dịch trước đó, hoặc (3) khối lượng tăng trên mức khối lượng trung bình 20 phiên.

Với những tín hiệu hiện tại rất khó để xác nhận giai đoạn điều chỉnh đã kết thúc hay chưa do các tín hiệu đảo chiều không tạo ra độ tin cậy cao và không được xác nhận từ khối lượng.

Tập trung vào xu hướng dài hạn

Trong ngắn hạn có thể tín hiệu về sự phục hồi là khá mơ hồ nhưng trong dài hạn, chúng ta có thể nhận thấy khả năng thị trường có thể tạo đáy và tăng trưởng (người viết không ám chỉ đáy của xu hướng điều chỉnh hiện tại là ngày 17/05). Có rất nhiều yếu tố hỗ trợ cho xu hướng phục hồi của thị trường.

Thứ nhất, kinh tế Việt Nam vẫn đang phục hồi tốt. Số liệu từ GSO cho thấy nền kinh tế vẫn trong xu hướng tăng trưởng sau dịch COVID-19 khi các chỉ báo vĩ mô như IPP, doanh số bán lẻ, xuất nhập khẩu đều đang trong xu hướng phục hồi và trên đà tăng trưởng. Trong ngắn hạn thị trường có thể điều chỉnh/ rung lắc do tác động của tâm lý, nhưng trong dài hạn thì xu hướng của thị trường chứng khoán sẽ bám sát theo xu hướng của nền kinh tế. Mà nền kinh tế vẫn đang trong xu hướng phục hồi do đó thị trường chứng khoán sẽ phải tăng trưởng trong dài hạn.

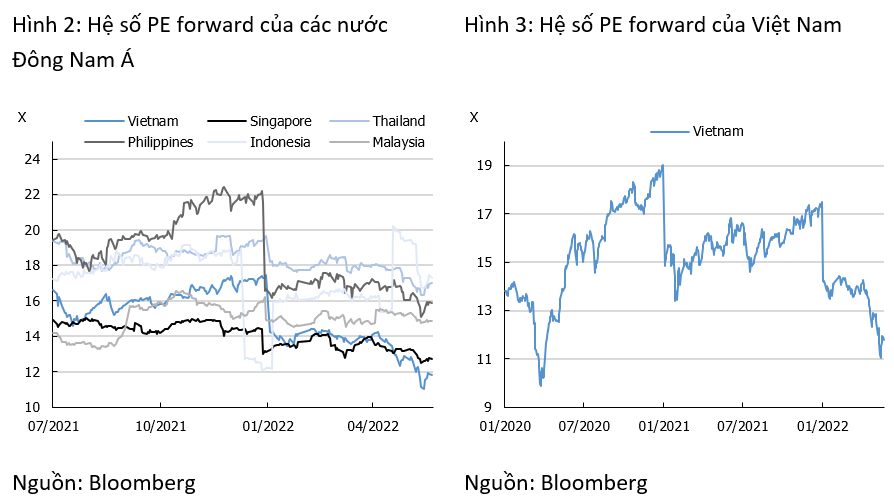

Thứ hai, định giá thị trường chứng khoán đang hấp dẫn. Nếu sử dụng P/E forward để định giá thị trường thì Việt Nam đang ở mức định giá hấp dẫn. Sau khi điều chỉnh mạnh, thì PE forward của Việt Nam chỉ ở mức 11x-12x đây là mức thấp nhất nếu so với các nước trong khu vực Đông Nam Á, Thái Lan, Singapore, Indonesia, Malaysia... Nếu so với quá khứ thì mức PE forward hiện tại chỉ cao hơn một chút so với đáy tháng 4/2020 khi thị trường điều chỉnh dưới áp lực của dịch COVID-19. Vì thế, ở thời điểm hiện tại định giá của thị trường đang trở nên rất hấp dẫn.

|

Thứ ba, một số dòng vốn đang quay lại thị trường. Đầu tiên là dòng vốn ngoại, khối này đã quay lại mua ròng 4,020 tỷ đồng và 1,620 tỷ đồng trong tháng 4 và 5/2022 (tính đến ngày 20/05/2022). Đây không phải là mức mua ròng quá lớn, nhưng nếu đặt hành động này trong xu hướng bán ròng trong năm 2020 và 2021, và sự điều chỉnh hiện tại của thị trường, chúng ta có thể nhận ra, dòng vốn này đang có xu hướng đảo chiều (đảo ngược giai đoạn bán ròng trước đây). Điều này có thể xuất phát từ mức định giá hấp dẫn của thị trường ở thời diểm hiện tại.

Thứ hai là dòng vốn vào các quỹ ETF, trong tuần trước các quỹ ETF đã nhận được một dòng vốn lớn hơn 110 triệu USD từ nhà đầu tư. Đặc biệt là quỹ Fubon FTSE Vietnam ETF nhận được 72 triệu USD, đây là một quỹ đầu tư vào Việt Nam nhưng niêm yết trên thị trường Đài Loan. Việc dòng vốn đổ vào quỹ này cho thấy dòng tiền của nhà đầu tư Đài Loan đang hướng sự chú ý đến thị trường Việt Nam. Dòng vốn của khối ngoại và vốn vào các quý ETF về cơ bản chỉ là những dòng vốn gián tiếp có thể bị đảo chiều bất kỳ lúc nào. Tuy nhiên, sự gia tăng đột biến của dòng vốn này ở thời điểm hiện tại cho thấy một tín hiệu về sự hấp dẫn của thị trường.

Như vậy, trong dài hạn các thông tin về vĩ mô vẫn đang tốt và vẫn đang hỗ trợ cho xu hướng phục hồi của thị trường. Bên cạnh đó một số tín hiệu “bắt đáy” đang xuất hiện. Do đó, khả năng thị trường chứng khoán có thể hình thành một vùng đáy dài hạn là khá lớn.

Trần Trương Mạnh Hiếu - Trưởng phòng phân tích Chứng khoán KIS Việt Nam