Kinh tế trưởng SSI lý giải lãi suất OMO tăng vọt

Kinh tế trưởng SSI lý giải lãi suất OMO tăng vọt

Ông Phạm Lưu Hưng cho rằng sự đảo chiều mạnh trên thị trường mở là câu chuyện hợp lý và chỉ mang tính chất cục bộ ở thời điểm hiện tại.

Gần đây nhà đầu tư đang lo lắng về thanh khoản ngân hàng khi Ngân hàng Nhà nước đang có động thái bơm ròng lượng tiền lớn qua kênh thị trường mở (OMO), cùng với đó là lãi suất tăng vọt.

Trong phiên giao dịch mới nhất 27/7, NHNN tiếp tục bơm ròng mạnh 15.000 tỷ đồng thông qua đấu giá trên thị trường mở. Kết quả cho thấy 11/16 thành viên tham gia trúng thầu gần như toàn bộ lượng chào bán.

Trước đó vào các phiên 25/7 và 26/7 thì hệ thống ngân hàng cũng được bơm ra lần lượt 10.000 tỷ và 15.000 tỷ. Như vậy NHNN đã bơm ròng khủng 40.000 tỷ đồng chỉ sau 3 phiên giao dịch gần nhất.

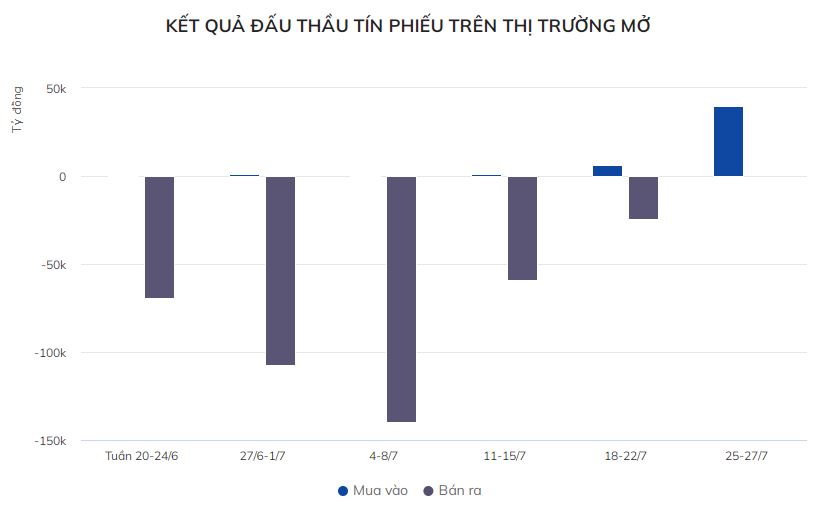

Đây là sự đảo chiều lớn trong điều hành thị trường của cơ quan quản lý. Trước đó trong tuần cuối tháng 6 và đầu tháng 7, NHNN vẫn hút mạnh hơn hàng trăm nghìn tỷ đồng về qua kênh tín phiếu do thanh khoản dồi dào.

Xu hướng rút ròng thu hẹp trong các tuần tiếp theo với giá trị chỉ còn khoảng 60.000 tỷ và 24.000 tỷ đồng, trước khi đảo chiều trong các phiên gần đây, thậm chí là không thực hiện đấu thầu bán tín phiếu.

Đi cùng với động thái quay trở lại bơm tiền qua kênh tín phiếu thì lãi suất trên thị trường liên ngân hàng cũng như lãi suất OMO đã đảo chiều mạnh mẽ.

Từ mức chỉ 0,4%/năm hồi đầu tháng 6, lãi suất qua đêm trên thị trường liên ngân hàng đã nhích lên gấp đôi khoảng 0,8%/năm trong nửa đầu tháng 7 và sau đó tiếp tục nhảy vọt trong các ngày gần đây để chạm mốc 5%/năm, tức gấp 12 lần trong gần 2 tháng vừa qua.

Không chỉ thế mà lãi suất trên kênh cầm cố OMO cũng tăng vọt sau động thái bơm tiền, lãi suất phiên hôm nay lập tức nhảy vọt lên 3,9%/năm trong một số phiên gần đây, sau thời gian dài đi ngang quanh mốc 2,5%/năm.

Mức 2,5%/năm được Ngân hàng Nhà nước trực tiếp giảm từ tháng 9/2020, trong đợt giảm đồng loạt các lãi suất điều hành nhằm hỗ trợ nền kinh tế trước tác động sâu sắc của đại dịch Covid-19.

Chứng khoán Vietcombank (VCBS) đánh giá áp lực từ lạm phát có thể khiến nhà điều hành có động thái thận trọng hơn, NHNN với ưu tiên chính sách hàng đầu là kiểm soát lạm phát không thể quá mạnh tay trong việc duy trì trạng thái thanh khoản dồi dào.

Theo đó, lãi suất liên ngân hàng sẽ khó có khả năng trở lại ngưỡng trung bình thấp của năm 2021. Mặt bằng lãi suất liên ngân hàng trung bình năm nay có thể cao hơn 1,2-1,5 điểm % so với trung bình năm 2021.

Nhóm chuyên gia này cũng lưu ý đến các mốc sự kiện có thể ảnh hưởng đến thanh khoản thị trường như các quyết định của Fed trên thị trường quốc tế. Trong nước là thời điểm NHNN cân nhắc điều chỉnh hạn mức tín dụng đối với một số ngân hàng thương mại.

Lãi suất tăng là hợp lý

Giới đầu tư đang thảo luận nhiều về những biến động giao dịch trên thị trường mở ngân hàng các phiên gần đây, trong đó có việc lãi suất OMO đi lên nhanh chóng cùng với khối lượng giao dịch tăng mạnh.

Ông Phạm Lưu Hưng - Kinh tế trưởng SSI đánh giá xu hướng chung trên thế giới là tăng lãi suất, trong khi có những thời điểm mà lãi suất VNĐ thấp hơn lãi suất USD. Do đó xu hướng tăng lãi suất tiền Đồng trong thời điểm này là hợp lý.

"Trong bối cảnh Fed có thể tăng lãi suất nên chênh lệch lãi suất giữa VNĐ và USD cần giãn ra một chút và có những thời điểm trong tuần này cao hơn 2%, tôi nghĩ cũng là hợp lý", ông nói.

Chuyên gia vĩ mô hàng đầu cũng nhắc đến yếu tố mang tính chất thời vụ bởi thời điểm này tháng đầu tiên của một quý nên thanh khoản trên thị trường mở có thể gặp một chút vấn đề do hệ thống ngân hàng.

Chẳng hạn, thời điểm này là lúc các công ty phải nộp thuế về Kho bạc Nhà nước khiến dòng tiền bị rút ra khỏi hệ thống ngân hàng một số lượng nhất định và có thể gây ảnh hưởng đến thanh khoản.

"Cũng không nên quá lo ngại về hệ thống thanh khoản ngân hàng gần đây, tôi nghĩ chỉ mang tính chất cục bộ nên sẽ không ảnh hưởng quá dài ở thời điểm này", Kinh tế trưởng SSI nhận định.

|

Không nên quá lo ngại về hệ thống thanh khoản ngân hàng gần đây, tôi nghĩ chỉ mang tính chất cục bộ nên sẽ không ảnh hưởng quá dài ở thời điểm này Ông Phạm Lưu Hưng - Kinh tế trưởng SSI. |

Chưa kể mức tăng lãi suất OMO lên 3,9% dù tăng khá mạnh so với mốc 2,5% nhưng chỉ mới xấp xỉ con số 4% thời kỳ trước đại dịch Covid-19. Do vậy, ông Hưng nhìn nhận biến động gần đây không giống xu hướng tăng lãi suất mà giống hơn với việc bình thường hóa lãi suất OMO.

Nói thêm về câu chuyện Fed tăng lãi suất, chuyên gia vĩ mô đặt ngược vấn đề không phải tăng bao nhiêu % mà là khi nào Fed sẽ ngưng tăng lãi suất, thậm chí là câu chuyện khi nào quay ngược giảm lãi suất.

Giới đầu tư trên thế giới bắt đầu có những quan điểm cho rằng việc Fed tăng lãi suất có thể chấm dứt ngay trong năm 2022 và sang 2023 có thể quay lại con đường giảm lãi suất bởi vì khả năng suy thoái kinh tế khá cao.

"Mỹ cũng sắp công bố số liệu GDP với xác suất cao có thêm một quý đi xuống. Do đó thị trường không còn quá quan trọng quyết định tăng lãi suất bằng việc kỳ vọng bao giờ câu chuyện này dừng lại", ông nói.

Huy Lê