Phí thẻ tín dụng của ngân hàng nào đắt nhất?

Phí thẻ tín dụng của ngân hàng nào đắt nhất?

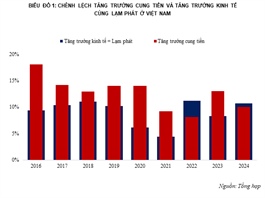

Ngày nay, chi tiêu, mua sắm bằng thẻ tín dụng đã không còn xa lạ với nhiều người. Tuy nhiên, ma trận phí thẻ tín dụng vẫn khiến người dùng e ngại.

Nếu bạn thích chi tiêu trước, trả tiền sau thì thẻ tín dụng là sự lựa chọn tối ưu. Hầu hết các ngân hàng đều có sản phẩm thẻ tín dụng dành cho nhiều đối tượng khách hàng. Tuy nhiên, đa số các ngân hàng vẫn giới hạn dịch vụ này cho phân khúc khách hàng có thu nhập khá trở lên với lịch sử tín dụng tốt. Đồng thời, các loại phí khi sử dụng thẻ tín dụng cũng sẽ khác nhau ở các ngân hàng. Vì vậy, việc lựa chọn sử dụng thẻ tín dụng sao cho phù hợp với khả năng của bản thân là điều không hề đơn giản đối với người dùng.

Ngân hàng nào không tính phí thường niên?

Nguồn: Tác giả tổng hợp

|

Thẻ tín dụng có nhiều loại phí, nhưng chỉ có duy nhất phí thường niên là bắt buộc. Nếu dùng không đúng cách, người sử dụng thẻ tín dụng sẽ phải chịu các loại phí còn lại.

Đa số các ngân hàng thường phân loại thẻ tín dụng ra thành nhiều hạng thẻ như: Chuẩn, vàng, platinum… Hạng thẻ càng cao, khách hàng sẽ càng nhận được nhiều mức ưu đãi và hạn mức chi tiêu cao hơn so với những loại thẻ thông thường.

Điều kiện để sử dụng các hạng thẻ phụ thuộc vào hồ sơ tài chính của khách hàng. Thu nhập càng cao, lịch sử tín dụng tốt hoặc số tiền gửi tiết kiệm tại ngân hàng lớn thì hạng thẻ càng cao. Tuy nhiên, cần lưu ý phí thường niên của các loại thẻ này cũng cao hơn.

Nhìn chung, các ngân hàng đều miễn phí thẻ thường niên năm đầu tiên cho khách hàng và đến năm thứ 2, phí thường niên phổ biến tại các ngân hàng dao động từ 100,000 đồng - 20 triệu đồng/năm. Trong đó, ngân hàng ngoại và ngân hàng nội đều có mức phí thường niên tương đồng nhau ở các hạng thẻ chuẩn và vàng.

Chẳng hạn Techcombank đang tính phí thường niên cho thẻ Infinite lên đến 20 triệu đồng/năm cho phân khúc thượng lưu. Trong khi Citibank tính phí thường niên cho phân khúc này là 2.7 triệu đồng/năm.

Đáng chú ý, Viet Capital Bank hoàn toàn miễn phí thường niên cho người dùng nhưng lại không có nhiều chương trình khuyến mãi liên kết với các thương hiệu tại các trung tâm mua sắm.

Lãi suất thẻ tín dụng

Việc sử dụng thẻ tín dụng giống như phát sinh một khoản vay khi người dùng có thể mua sắm, chi tiêu dù không có sẵn tiền mặt hay không đủ tiền trong tài khoản để mua. Do đó, thẻ tín dụng có lãi suất tương đương lãi suất vay thông thường, nhưng sẽ được miễn lãi suất 45 - 55 ngày (tùy theo từng ngân hàng) và nếu trả đủ trong thời gian này sẽ không bị tính lãi suất.

Đa phần, các ngân hàng công bố lãi suất thẻ tín dụng ở mức 11.5% - 33%/năm. Theo đó, để tránh bị tính lãi suất thẻ tín dụng, khách hàng cần thanh toán ngay khoản tiền vừa giao dịch càng sớm càng tốt. Bởi vì những giao dịch đó sẽ bị tính lãi do khách hàng chưa (hoặc có khả năng) không trả hết tiền nợ khi đến hạn và như vậy, khách hàng sẽ bị mất quyền lợi miễn lãi từ 45 - 55 ngày.

Phí phạt chậm thanh toán

Trên sao kê hàng tháng gửi khách hàng luôn có thông tin về tổng số tiền khách hàng chi tiêu trong chu kỳ thanh toán, số tiền thanh toán tối thiểu và ngày đến hạn thanh toán. Ngày đến hạn là ngày cuối cùng khách hàng phải thanh toán cho ngân hàng ít nhất số tiền tối thiểu. Nếu khách hàng không trả được đầy đủ tiền chi tiêu thì phải trả ít nhất là khoản tối thiểu này. Nếu không khách hàng sẽ bị phạt vì chậm trả nợ với mức phí phổ biến từ 3-6% số tiền chưa thanh toán tối thiểu.

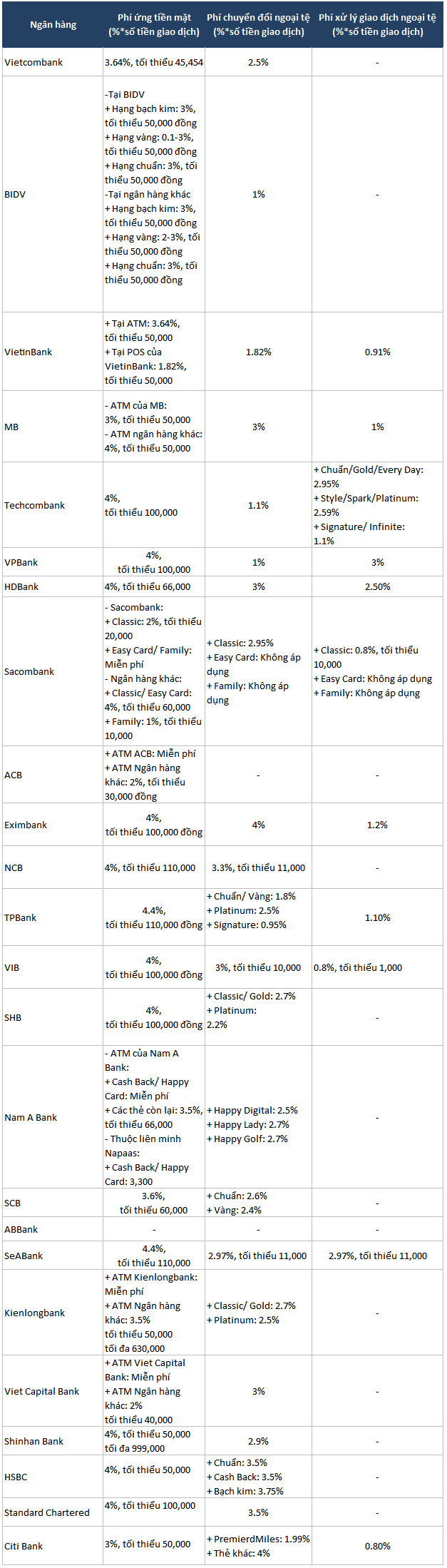

Phí ứng tiền mặt

Nguồn: Tác giả tổng hợp

|

Sử dụng thẻ tín dụng vẫn có thể rút tiền mặt tại ATM. Nhưng để rút được tiền thì khách hàng phải chấp nhận lãi suất và mức phí “khá chát” dao động từ 1-4.4%/số tiền giao dịch, có giá trị tối thiểu từ 50,000 - 630,000 đồng.

Phí giao dịch quốc tế

Ngoài sử dụng thanh toán cho các giao dịch trong nước, thẻ tín dụng còn tiêu dùng được ở cả các quốc gia khác trên thế giới mà không cần đến ngân hàng để chuyển đổi ngoại tệ. Theo đó, số ngoại tệ này sẽ được chuyển đổi và thể hiện bằng tiền VND trên bảng sao kê và vì vậy, khách hàng phải trả thêm phí chuyển đổi ngoại tệ và phí xử lý chuyển đổi ngoại tệ.

Mức phí chuyển đổi ngoại tệ dao động từ 0.95 - 4%/số tiền giao dịch và phí xử lý chuyển đổi ngoại tệ từ 0.8% - 2.97%/số tiền giao dịch.

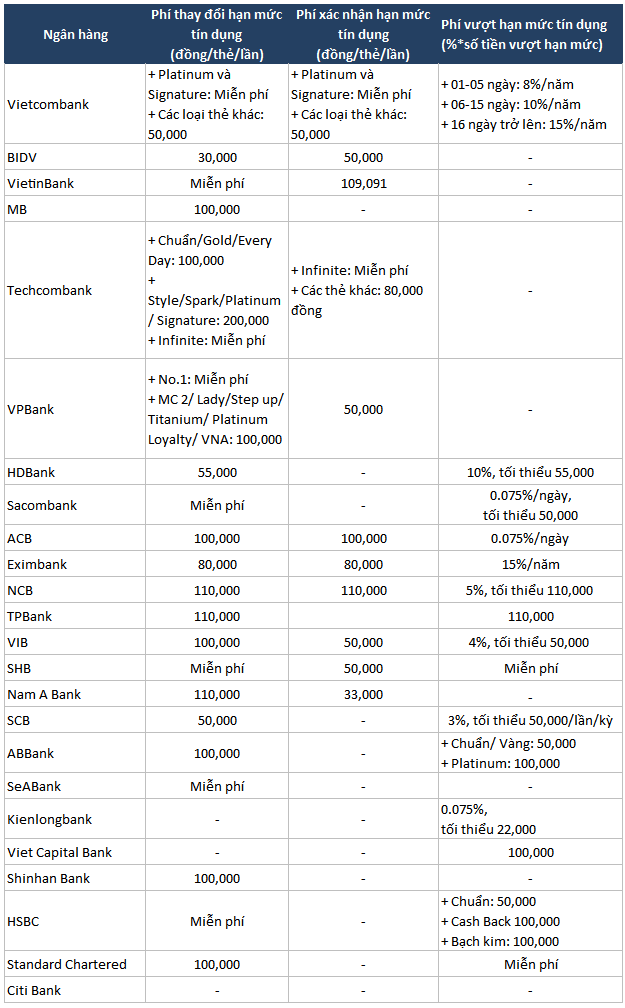

Phí thay đổi hạn mức tín dụng

Nguồn: Tác giả tổng hợp

|

Khi khách hàng được tăng hoặc giảm hạn mức thẻ tín dụng, nhiều ngân hàng sẽ tính phí thay đổi và xác nhận hạn mức thẻ tín dụng từ 30,000-110,000 đồng/lần.

Phí vượt hạn mức tín dụng

Ngân hàng cho phép người dùng sử dụng quá hạn mức cho phép với điều kiện là sẽ phải đóng khoản phí vượt hạn mức tín dụng trên phần tiền vượt. Tùy ngân hàng, mức phí này có thể là con số cụ thể hoặc tính theo tỷ lệ phần trăm trên số tiền vượt hạn mức tín dụng. Mức tối thiểu từ 50,000-110,000 đồng/lần.

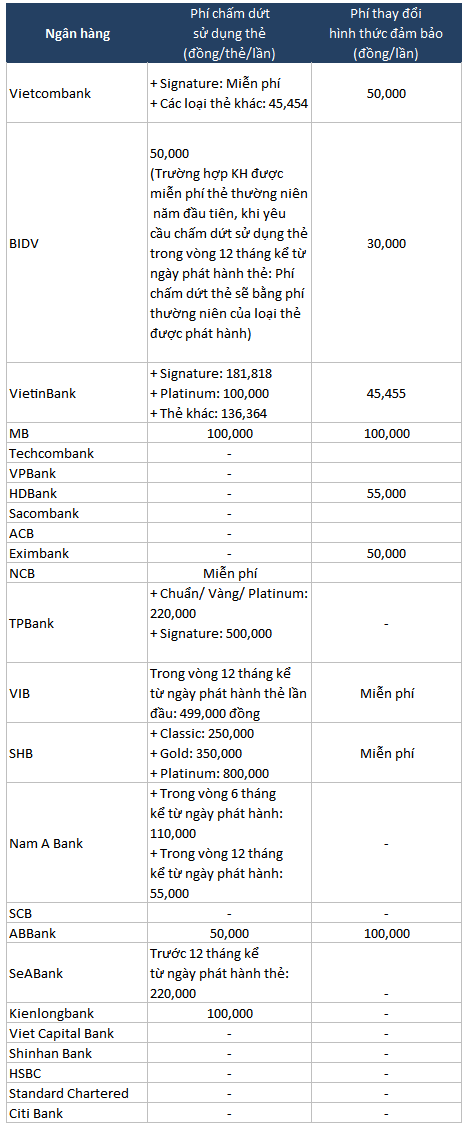

Đóng thẻ tín dụng cũng mất phí

Nguổn: Tác giả tổng hợp

|

Một số ngân hàng sẽ tính phí đóng thẻ tín dụng khi người dùng sử dụng thẻ tín dụng chưa đủ 12 tháng kể từ ngày phát hành thẻ. Trong đó, SHB tính phí đóng thẻ cao nhất ở hạng Platinum là 800,000 đồng/thẻ.

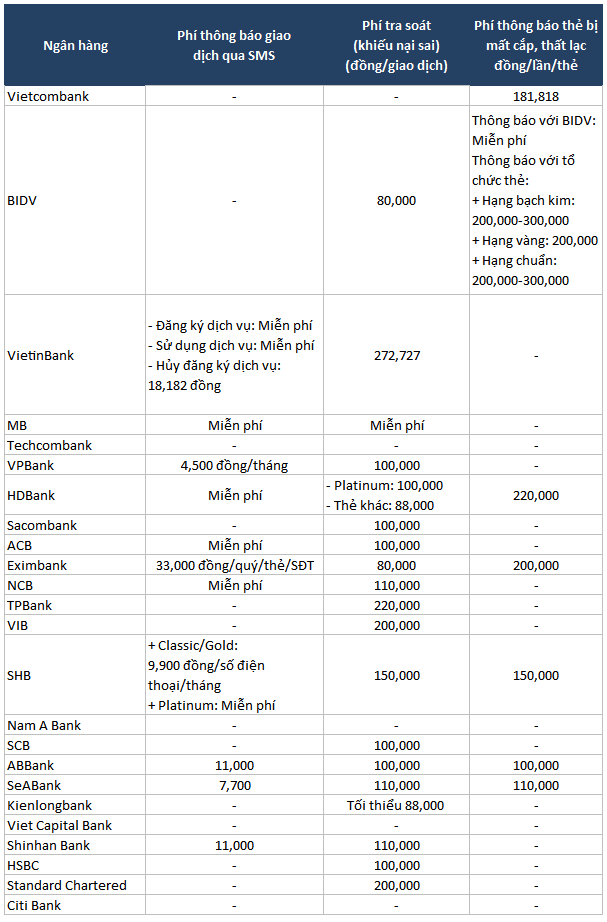

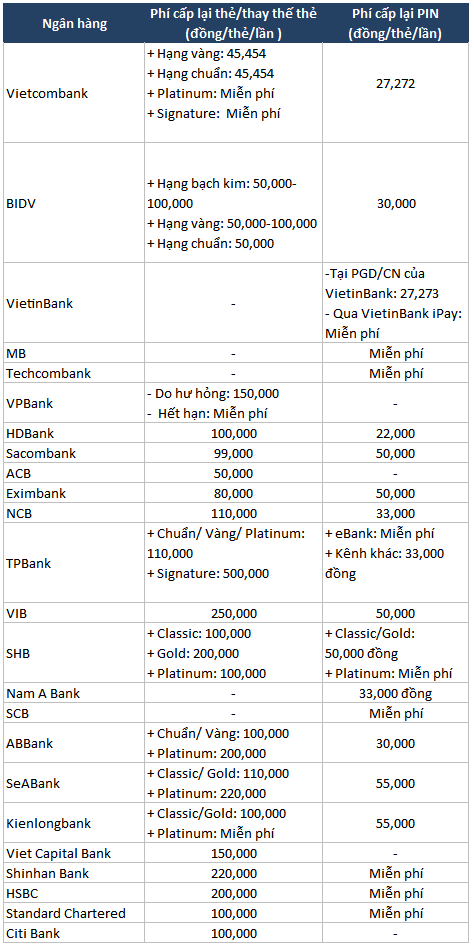

Các loại phí khác

Nguổn: Tác giả tổng hợp

|

Nguồn: Tác giả tổng hợp

|

Nhìn chung, dù thẻ tín dụng có rất nhiều loại phí nhưng nếu sử dụng đúng cách, người dùng chỉ phải trả phí thường niên. Do đó, điều quan trọng là người dùng nên mở thẻ tín dụng khi thực sự có nhu cầu sử dụng và tìm hiểu kỹ hợp đồng mở thẻ để tránh phát sinh các chi phí không mong muốn.