Lãi suất tiền gửi tạo đáy mới

Lãi suất tiền gửi tạo đáy mới

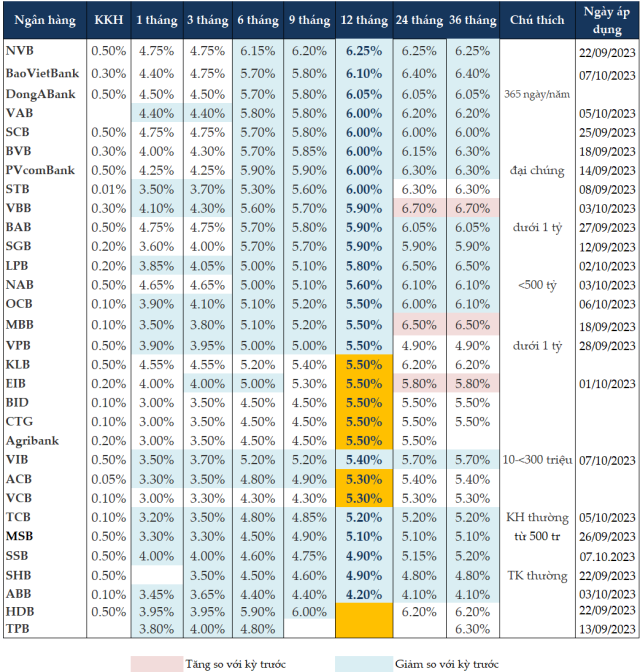

Đầu tháng 10, mặt bằng lãi suất tiền gửi tiếp tục giảm xuống mức thấp. Lãi suất tiền gửi 6.5%/năm biến mất khỏi biểu lãi suất.

Chỉ sau chưa đầy 1 tháng, mặt bằng lãi suất tiền gửi tiết kiệm cá nhân đã hạ xuống mức khá thấp trên tất cả các kỳ hạn. Lãi suất tiền gửi tiết kiệm kỳ hạn 12 tháng 6.5%/năm đã hoàn toàn biến mất.

Áp dụng từ 22/09/2023, NCB giảm từ 0.2-0.5 điểm phần trăm lãi suất ở tất các kỳ hạn từ 6 tháng trở lên. Cụ thể, lãi suất kỳ hạn 6 tháng giảm 0.5 điểm phần trăm xuống còn 6.15%/năm, lãi suất kỳ hạn 12 tháng giảm 0.5 điểm phần trăm xuống còn 6.25%/năm và lãi suất kỳ hạn trên 12 tháng giảm còn 6.25%/năm.

BaoVietBank giảm từ 0.3-0.6 điểm phần trăm lãi suất tiền gửi kỳ hạn từ 6 tháng trở lên từ ngày 07/10/2023. Lãi suất tiền gửi kỳ hạn 6 tháng giảm đến 0.6 điểm phầm trăm so với kỳ trước, còn 5.7%/năm, lãi suất kỳ hạn 12 tháng cũng giảm 0.6 điểm phần trăm xuống còn 6.1%/năm và lãi suất trên 12 tháng giảm 0.3 điểm phần trăm xuống còn 6.4%/năm.

VietABank giảm từ 0.1-0.5 điểm phần trăm lãi suất tất cả các kỳ hạn từ ngày 05/10/2023. Lãi suất tiền gửi kỳ hạn 1-3 tháng giảm còn 4.4%/năm, lãi suất kỳ hạn 6-9 tháng giảm còn 5.8%/năm, lãi suất kỳ hạn 12 tháng giảm còn 6%/năm, kỳ hạn trên 12 tháng giảm còn 6.2%/năm.

Một số ngân hàng lại có tình trạng phân hóa. Ví dụ như tại Vietbank (VBB) áp dụng lãi suất mới từ ngày 03/10/2023. Ngân hàng này giảm lãi suất tiền gửi từ 0.1-0.7 điểm phần trăm lãi suất tiền gửi kỳ hạn từ 12 tháng trở xuống và tăng 0.3 điểm phần trăm lãi suất tiền gửi kỳ hạn trên 12 tháng. Cụ thể, lãi suất tiền gửi kỳ hạn 1 tháng giảm còn 4.1%/năm, kỳ hạn 6 tháng giảm còn 5.6%/năm, kỳ hạn 12 tháng giảm còn 5.9%/năm, lãi suất tiền gửi kỳ hạn trên 12 tháng tăng lên 6.7%/năm.

Không chỉ Vietbank, MBB và Eximbank cũng xảy ra trường hợp tương tự.

MBB thay biểu lãi suất từ ngày 18/09/2023, giảm lãi suất tiền gửi kỳ hạn 1 tháng xuống còn 3.5%/năm, lãi suất kỳ hạn 6 tháng giảm còn 5.1%/năm, lãi suất kỳ hạn 12 tháng giảm còn 5.5%/năm, trong khi kỳ hạn trên 12 tháng tăng lên 6.5%/năm.

Ở nhóm ngân hàng quốc doanh, Vietcombank là ngân hàng tiếp tục giảm lãi suất. Đối với lãi suất tiền gửi tại quầy, Vietcombank áp dụng lãi suất tiền gửi kỳ hạn 1-2 tháng duy trì ở mức 3%/năm, kỳ hạn 3-5 tháng giảm về 3.3%/năm, lãi suất kỳ hạn 6-9 tháng áp dụng 4.3%, kỳ hạn từ 12 tháng trở lên ở mức 5.3%/năm.

3 ngân hàng còn lại là Agribank, VietinBank và BIDV vẫn giữa mức lãi suất gần nhất sau đợt giảm cuối tháng 9. Lãi suất tiền gửi kỳ hạn 1-2 tháng duy trì ở mức 3%/năm, kỳ hạn 3-5 tháng là 3.5%/năm, lãi suất kỳ hạn 6-9 tháng áp dụng 4.5%, kỳ hạn từ 12 tháng trở lên ở mức 5.5%/năm.

Tính đến ngày 09/10/2023, lãi suất tiền gửi tiết kiệm 1-3 tháng được các ngân hàng đưa về mức 3.0-4.75%/năm, kỳ hạn 6-9 tháng trong khoảng 3.5-6.15%/năm, kỳ hạn 12 tháng trong khoảng 4.2-6.25%/năm.

Ở kỳ hạn 12 tháng, NCB là ngân hàng có mức lãi suất tiền gửi cao nhất với 6.25%/năm. Kế đó là BaovietBank ở mức 6.1%/năm.

Ở kỳ hạn 6 tháng, NCB giữ mức lãi suất cao nhất ở 6.15%/năm. Kế đó, PVcomBank và HDBank cùng giữ mức 5.9%/năm.

|

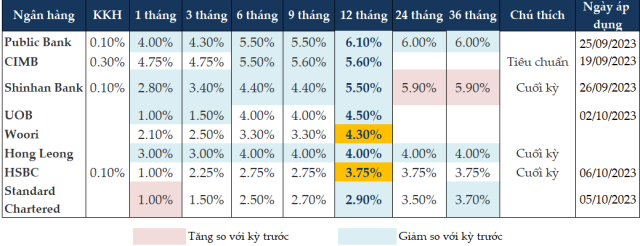

Tại các ngân hàng ngoại, lãi suất tiền gửi tiết kiệm cũng được giảm tại một số ngân hàng như CIMB, Shinhan Bank, Pubilc Bank, Hong Leong, UOB.

Ở kỳ hạn 12 tháng, Public Bank có mức lãi suất cao nhất 6.1%/năm, kế đó là CIMB có lãi suất 5.6%/năm.

Lãi suất kỳ hạn 6 tháng, CIMB và Public Bank có mức cao nhất 5.5%/năm, ngay sau đó là Shinhan Bank ở mức 4.4%/năm. Trong khi kỳ hạn 3 tháng, lãi suất tại CIMB có mức cao nhất là 4.75%/năm.

|

Lãi suất tiền gửi tiết kiệm cá nhân tại các ngân hàng ngoại tính đến ngày 09/10/2023

|

Tại buổi Họp báo Chính phủ thường kỳ tháng 9/2023, Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết tính đến ngày 30/09/2023, lãi suất huy động là khoảng 5.9%, tổng vốn huy động của các ngân hàng thương mại là 12,900 ngàn tỷ đồng. Vào thời điểm năm trước, lãi suất huy động là 7.68%. Lãi suất cho vay dự đoán là khoảng 6.1-6.2%. Tổng dư nợ của nền kinh tế là 12,630 ngàn tỷ đồng. Điều này cho thấy tốc độ tăng trưởng tín dụng có tăng nhưng chậm hơn năm ngoái. Nguyên nhân là do nhiều lý do khách quan, trong đó có khó khăn đến từ nền kinh tế, tác động của nước ngoài và khó khăn của doanh nghiệp trong nước.

Vụ Dự báo, Thống kê (Ngân hàng Nhà nước) vừa công bố kết quả khảo sát xu hướng kinh doanh của các tổ chức tín dụng quý 4/2023 vào ngày 06/10. Đối tượng khảo sát là toàn bộ các tổ chức tín dụng và chi nhánh ngân hàng nước ngoài tại Việt Nam, tỷ lệ trả lời đạt 97%.

Các ngân hàng thương mại dự báo nhu cầu sử dụng dịch vụ ngân hàng của khách hàng có thể cải thiện tốt hơn trong quý 4/2023.

Huy động vốn toàn hệ thống được kỳ vọng tăng bình quân 3.2% trong quý 4/2023 và tăng 8.7% trong năm 2023. Dư nợ tín dụng của hệ thống ngân hàng tăng 4.6% trong quý 4/2023 và cả năm tăng 12.3%.

Các tổ chức tín dụng cũng dự báo tình hình thanh khoản sẽ tiếp tục dồi dào trong quý 4/2023 và cả năm 2023; đồng thời kỳ vọng bình quân mặt bằng lãi suất huy động và cho vay toàn hệ thống tiếp tục giảm 0.26-0.35 điểm phần trăm.

Ông Nguyễn Đình Tùng - Tổng Giám đốc Ngân hàng OCB dự báo lãi suất tiền gửi sẽ có xu hướng giảm tiếp và lãi suất tiết kiệm giảm sẽ tạo thành một lực hỗ trợ rất bền vững cho việc giảm lãi suất cho vay, hỗ trợ nền kinh tế.

"Như đợt trước, do nhu cầu doanh nghiệp mà các ngân hàng phải giảm lãi suất, nhưng việc giảm đó không bền vững. Chỉ khi nào các ngân hàng giảm được lãi suất huy động, tức là lãi suất đầu vào thì việc giảm lãi suất đầu ra mới trở thành bền vững. Chỉ khi nào thị trường có thanh khoản dồi dào thì khả năng cung ứng vốn cho nền kinh tế của ngành ngân hàng mới mạnh mẽ được", Tổng Giám đốc OCB nói thêm.