Bóng dáng VietBank và Tập đoàn Hoa Lâm trong vụ Chứng khoán Kenanga đổi chủ

Bóng dáng VietBank và Tập đoàn Hoa Lâm trong vụ Chứng khoán Kenanga đổi chủ

Chứng khoán Kenanga đổi chủ và rục rịch tái cấu trúc sau nhiều năm vắng bóng khỏi thị trường. Nếu đi sâu vào những nhân tố mới tại đây, có thể thấy thấp thoáng bóng dáng của Ngân hàng TMCP Việt Nam Thương Tín (VietBank, UPCoM: VBB) cùng Tập đoàn Hoa Lâm.

Kenanga Việt Nam đổi chủ

Chứng khoán Kenanga Việt Nam (KVS) tiền thân là CTCP Chứng khoán Vàng Việt Nam, thành lập tháng 12/2007 với vốn 40 tỷ đồng.

Tháng 11/2008, Công ty đổi tên thành Chứng khoán Kenanga Việt Nam và tăng vốn lên 135 tỷ đồng cùng với việc đón cổ đông chiến lược là K&N Holdings Berhad, công ty con của Kenanga Investment Bank Berhad (Malaysia). Ở thời điểm này, Chứng khoán Kenanga Việt Nam còn có một nhóm cổ đông lớn khác là ông Cao Văn Sơn và người thân.

Trong quá khứ hai nhóm cổ đông kể trên có xung đột dẫn tới K&N Holdings Berhad tố cáo ông Cao Văn Sơn cố tình chiếm giữ con dấu, tài khoản và tài sản của Công ty.

Chứng khoán Kenanga Việt Nam (KVS) tiền thân là CTCP Chứng khoán Vàng Việt Nam thành lập tháng 12/2007 với vốn 40 tỷ đồng

|

Tới giữa năm 2022, Chứng khoán Kenanga Việt Nam có sự thay đổi lớn về cơ cấu cổ đông. Trong tháng 05/2022, các cổ đông lớn của công ty như K&N Kenanga Holdings Berhad (quốc tịch Malaysia, sở hữu 49%), ông Cao Văn Sơn (sở hữu 27.28%), bà Phạm Khánh Loan (sở hữu 9.63%), ông Cao Quang Hưng (5.61%) và bà Hồ Ngọc Xuân Thanh (8.48%) đã chuyển nhượng toàn bộ cổ phần cho nhà đầu tư khác.

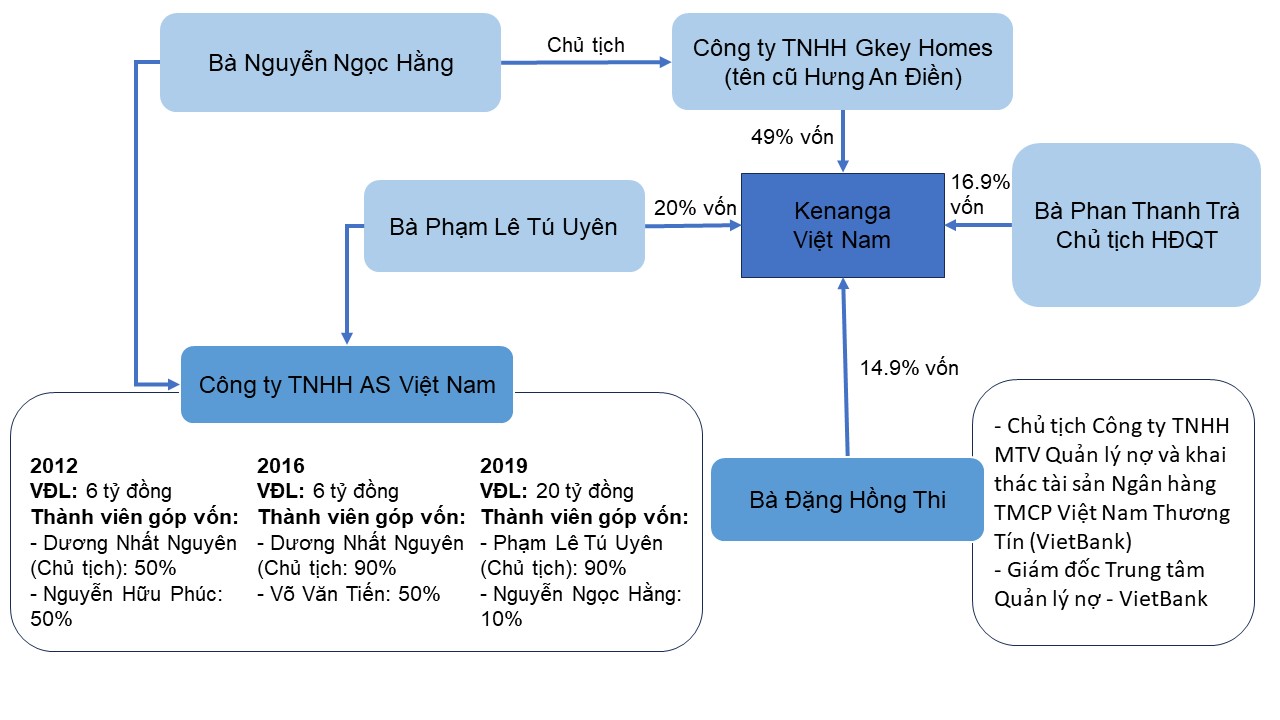

Bên nhận chuyển nhượng là Công ty TNHH Hưng An Điền (49%, sau này đổi tên thành Đầu tư Gkey Homes), bà Phạm Lê Tú Uyên (20%), bà Phan Thanh Trà (16.91%) và bà Đặng Hồng Thi (14.09%).

Tháng 09/2022, Công ty tiến hành tăng vốn điều lệ từ 135 tỷ đồng lên 220 tỷ đồng.

|

Cơ cấu cổ đông của Kenanga thay đổi trong năm 2022

Nguồn: BCTC Kenanga Việt Nam

|

Sau đổi chủ, thượng tầng của công ty chứng khoán này cũng xáo trộn khi nhóm cổ đông lớn cũ rút khỏi HĐQT Công ty. Bà Phan Thanh Trà được bổ nhiệm làm Chủ tịch HĐQT, hai nữ cổ đông lớn còn lại làm Thành viên HĐQT.

Tái cấu trúc hậu đổi chủ

Sắp tới đây, Chứng khoán Kenanga Việt Nam sẽ tổ chức họp ĐHĐCĐ bất thường năm 2023 để bàn về nhiều vấn đề như phương án phát hành cho cổ đông hiện hữu, thay đổi trụ sở chính, thực hiện đổi tên Công ty và bổ sung nghiệp vụ kinh doanh chứng khoán.

Cụ thể, Kenanga Việt Nam dự kiến phát hành cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ từ 220 tỷ đồng lên 500 tỷ đồng. Theo đó, Công ty sẽ phát hành 28 triệu cp (tỷ lệ thực hiện quyền 11:14) với giá phát hành 10,000 đồng/cp.

Nguồn vốn thu về sẽ dùng bổ sung vốn để đảm bảo điều kiện đăng ký bổ sung hoạt động nghiệp vụ tự doanh chứng khoán và bảo lãnh phát hành chứng khoán, đảm bảo các chỉ tiêu an toàn tài chính cho Công ty; và bổ sung vốn cho hoạt động kinh doanh.

Song song đó, Công ty cũng sẽ trình cổ đông kế hoạch đổi tên thành Chứng khoán BIS. Trước khi chọn tên gọi này, Công ty từng muốn lấy tên VBSC nhưng thay đổi ý định. Tuy vậy, Công ty vẫn đang hoạt động địa chỉ trang web là www.vbsc.com.vn.

Đồng thời, đại hội sẽ tiến hành biểu quyết việc di dời địa điểm trụ sở của Công ty từ 2D Phố Đường Thành, quận Hoàn Kiếm, Hà Nội sang 62A Cách Mạng Tháng Tám, quận 3, TPHCM.

Tòa nhà 62A Cách Mạng Tháng Tám, quận 3, TPHCM

|

Bóng dáng của VietBank

Cơ cấu cổ đông của Chứng khoán Kenanga hiện tại đang có nhiều điểm liên kết tới VietBank.

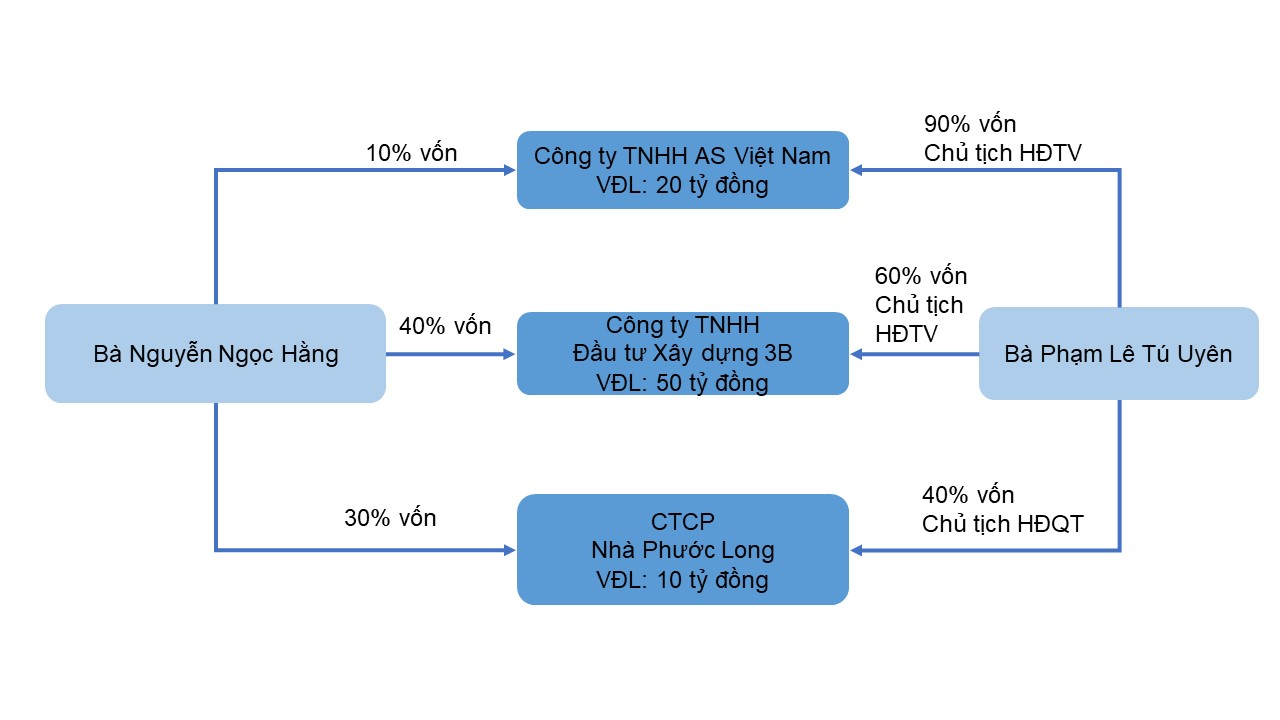

Đầu tiên, cổ đông lớn Đầu tư Gkey Homes có Chủ tịch là bà Nguyễn Ngọc Hằng (sinh năm 1984) cũng góp vốn tại nhiều doanh nghiệp khác gồm Công ty TNHH AS Việt Nam, Công ty TNHH Đầu tư Xây dựng 3B, Công ty TNHH TM SX XNK Khang An và CTCP Nhà Long Phước. Trong đó, AS Việt Nam có điểm kết nối tới người cầm trịch tại VietBank.

Theo tìm hiểu của người viết, AS Việt Nam (thành lập năm 2012) với ngành nghề chính là kinh doanh bất động sản, từng được góp vốn bởi hai cổ đông là ông Dương Nhất Nguyên và ông Nguyễn Hữu Phúc với tỷ lệ 50% mỗi người. Vốn điều lệ lúc này là 6 tỷ đồng. Thời điểm này, ông Nguyên là Chủ tịch Hội đồng Thành viên (HĐTV) và người đại diện theo pháp luật.

Năm 2016, cơ cấu góp vốn của AS Việt Nam thay đổi, ông Dương Nhất Nguyên nâng sở hữu lên 90%. Trong khi đó, ông Nguyễn Hữu Phúc rút khỏi đây. Một cổ đông khác là ông Võ Văn Tiến tham gia nắm 10% còn lại.

Đáng chú ý, ông Dương Nhất Nguyên chính là Chủ tịch HĐQT Vietbank hiện tại. Ông Nguyên chính là con của ông Dương Ngọc Hoà (cựu Chủ tịch Vietbank) và bà Trần Thị Lâm (Phó Tổng Vietbank, Chủ tịch Tập đoàn Hoa Lâm), hai doanh nhân sáng lập nên Công ty TNHH Thương mại Dịch vụ Vận tải Nhất Nguyên - tiền thân của Tập đoàn Hoa Lâm.

Ông Nguyên được giới thiệu có hơn 15 năm kinh nghiệm trong lĩnh vực kinh doanh - tài chính - ngân hàng. Trước khi gia nhập VietBank, ông từng giữ các vị trí điều hành, quản lý tại nhiều doanh nghiệp (Giám đốc đầu tư CTCP Đầu tư Phát triển Hoa Lâm (còn được biết đến là Tập đoàn Hoa Lâm), Chủ tịch HĐTV kiêm Giám đốc Công ty TNHH Dược phẩm Hoa Lâm) và điều hành nhiều dự án lớn của Tập đoàn Hoa Lâm.

Ông Dương Nhất Nguyên - Chủ tịch HĐQT VietBank

|

Đến năm 2019, AS Việt Nam có vốn 20 tỷ đồng. Danh sách thành viên góp vốn cũng thay đổi hoàn toàn, trong đó cả hai cái tên mới đều đang liên quan tới Kenanga Việt Nam là bà Phạm Lê Tú Uyên (nắm 90%, đồng thời nắm 20% vốn Kenanga Việt Nam) và bà Nguyễn Ngọc Hằng (nắm 10%).

Bà Phạm Lê Tú Uyên (sinh năm 1994) cũng thay ông Nguyên giữ ghế Chủ tịch HĐTV kiêm đại diện theo pháp luật của AS Việt Nam.

Bên cạnh AS Việt Nam, bà Uyên cũng đồng thời góp vốn và là Chủ tịch của một loạt công ty trong hệ sinh thái Tập đoàn Hoa Lâm gồm Dược Phẩm Hoa Lâm, Đầu tư Xây dựng 3B, Bất động sản First Home, Nhà Phước Long.

Một điểm khác kết nối Kenanga với VietBank đó là cổ đông và Thành viên HĐQT Đặng Hồng Thi (sinh năm 1986). Bà Thi là Chủ tịch HĐTV Công ty TNHH BĐS Hoa Phát, Chủ tịch Công ty TNHH MTV Quản lý nợ và Khai thác Tài sản Ngân hàng TMCP Việt Nam Thương Tín, Giám đốc Trung tâm Quản lý nợ - VietBank.

|

Mối liên kết của các cổ đông lớn tại Chứng khoán Kenanga

|

Người viết tổng hợp

|

Từ những "dây mơ rễ má" kể trên, có thể thấy thấp thoáng bóng dáng của VietBank cũng như Tập đoàn Hoa Lâm trong thương vụ đổi chủ của Kenanga. Phải chăng VietBank cũng đang đi theo trào lưu ngân hàng sở hữu công ty chứng khoán.