KBSV: Hệ thống KRX là động lực cho nhóm cổ phiếu chứng khoán trong năm 2024

KBSV: Hệ thống KRX là động lực cho nhóm cổ phiếu chứng khoán trong năm 2024

Trong báo cáo cập nhật ngành Chứng khoán được phát hành gần đây của Chứng khoán KBSV, nhóm chuyên viên phân tích nhìn nhận thông tin vận hành hệ thống KRX sau 10 năm lỡ hẹn là động lực quan trọng cho đà tăng giá của nhóm cổ phiếu ngành chứng khoán trong năm 2024.

Các chuyên viên phân tích chỉ ra khi hệ thống KRX được vận hành hoàn thiện và sử dụng hết tính năng sẽ đem đến những thay đổi lớn bao gồm: (1) cải thiện số lượng lệnh, tốc độ khớp lệnh; (2) giao dịch T+1, T+0, giảm thời gian thanh toán; (3) đa dạng hóa sản phẩm, hình thức đầu tư như nghiệp vụ bán khống, các hợp đồng quyền chọn…

“Tuy nhiên, trong ngắn trung hạn, hệ thống KRX nhiều khả năng chỉ tập trung vận hành các tác vụ cơ bản, đảm bảo tính ổn định của hệ thống”, KBSV lưu ý.

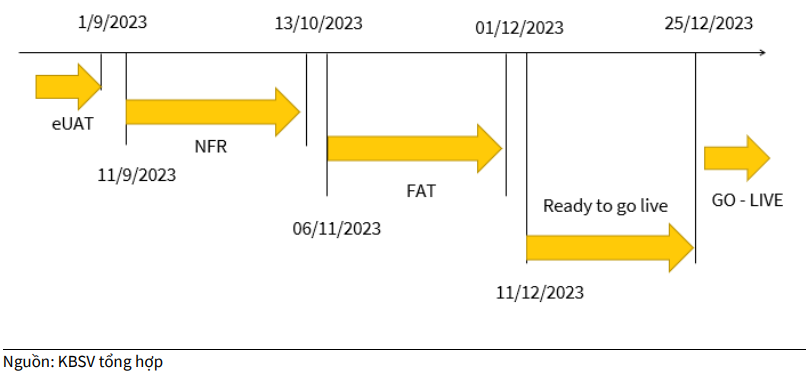

Nhìn lại tiến độ của KRX, theo kế hoạch ban đầu của HOSE, hệ thống KRX sẽ chính thức được GO–LIVE vào ngày 25/12/2023. Tuy nhiên, ngày 21/12, HOSE tiếp tục có văn bản thông báo tới các công ty chứng khoán thành viên về thực hiện kiểm thử FAT (kiểm thử đợt cuối cùng) trong 3 ngày từ 22-24/12 và báo cáo kết quả cho HOSE vào ngày 25/12.

|

Kế hoạch triển khai hệ thống giao dịch KRX của HOSE

|

Theo KBSV, thời gian thực hiện GO–LIVE có thể sang quý 2/2024 để hệ thống hoàn thiện, đảm bảo giao dịch thông suốt không phát sinh lỗi nghiêm trọng.

Nhóm phân tích của KBSV cũng nhận định việc hệ thống GO-LIVE chậm hơn dự kiến không ảnh hưởng quá nhiều đến hoạt động giao dịch trên thị trường khi thanh khoản giai đoạn này vẫn đang ở mức vừa phải; song, việc này sẽ có tác động tâm lý trong ngắn hạn, nhất là nhóm cổ phiếu chứng khoán.

Thanh khoản được kỳ vọng cải thiện mạnh mẽ

Theo nhóm phân tích của KBSV, điểm nhấn chính của việc vận hành hệ thống KRX là thanh khoản cải thiện nhờ giải quyết nghẽn lệnh, tăng tốc độ xử lý lệnh và giao dịch T+1. Theo thông tin từ HOSE, hệ thống KRX sẽ cho phép nghiệp vụ bán chứng khoán chờ về (T+1) ngay từ thời điểm ban đầu, giúp đẩy nhanh vòng quay vốn trong hoạt động giao dịch của các nhà đầu tư trên thị trường.

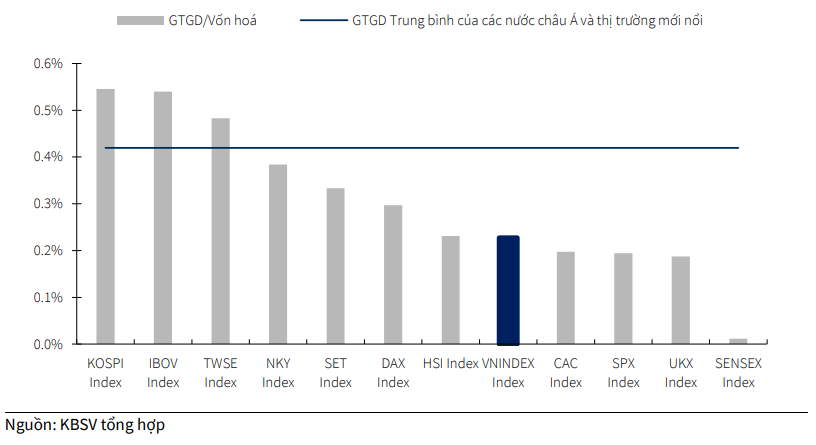

Các chuyên viên phân tích cũng dẫn ra ví dụ ở các thị trường đã áp dụng cho phép bán chứng khoán chờ về như Mỹ, Hàn Quốc, Nhất Bản, Thái Lan… với giá trị giao dịch bình quân một phiên của các thị trường này trong 5 năm qua đạt xấp xỉ 0.3% tổng vốn hoá thị trường. Ở các nước thuộc khu vực châu Á và thị trường mới nổi, con số trên còn cao hơn, đạt 0.42% (với đặc điểm giá trị giao dịch của các nhà đầu tư cá nhân chiếm tỷ trọng lớn) trong khi GTGD bình quân trên vốn hoá của Việt Nam là 0.23%.

"KBSV kỳ vọng khi hệ thống KRX đi vào hoạt động ổn định có thể giúp giá trị giao dịch trung bình 1 phiên của VN-Index tiến dần về mức 0.3-0.4% vốn hóa thị trường, tương đương tăng 30-70% so với thanh khoản trung bình 5 năm gần đây", nhóm phân tích dự báo.

|

Giá trị giao dịch trên vốn hoá trung bình của các thị trường

|

Yếu tố quan trọng để Việt Nam có cơ hội nâng hạng thị trường

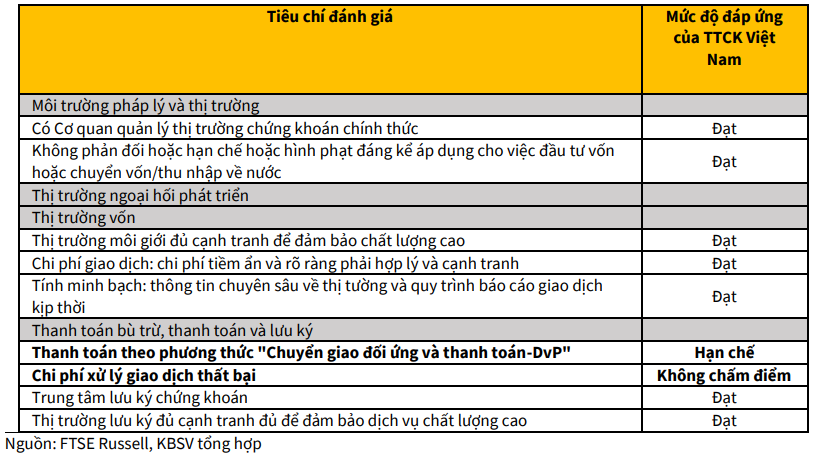

Theo báo cáo từ FTSE, Việt Nam còn 2/9 điều kiện để được nâng hạng gồm: (1) Chuyển giao đối ứng thanh toán chấm mức “Hạn chế” do hiện tại, nhà đầu tư cần có tiền khi đặt lệnh giao dịch thay vì chỉ cần có tiền khi thực hiện giao dịch; (2) Tiêu chí Chi phí xử lý giao dịch thất bại không được chấm điểm do nhà đầu tư hiện cần có đủ 100% tiền mặt khi đặt lệnh giao dịch nên không xảy ra giao dịch thất bại.

|

Chấm điểm TTCK Việt Nam theo tiêu chí nâng hạng thị trường của FTSE

|

Theo đánh giá của KBSV, sau khi KRX đi vào vận hành sẽ giải quyết được cả 2 vấn đề trên, nhưng thời gian đầu, nhiều khả năng chỉ áp dụng đối với nhà đầu tư tổ chức nước ngoài.

"Chúng tôi cho rằng cơ hội nâng hạng thị trường trong kỳ xem xét nâng hạng của FTSE cuối năm 2024 hoặc muộn hơn là sang năm 2025 là có cơ sở", nhóm phân tích nhận định.

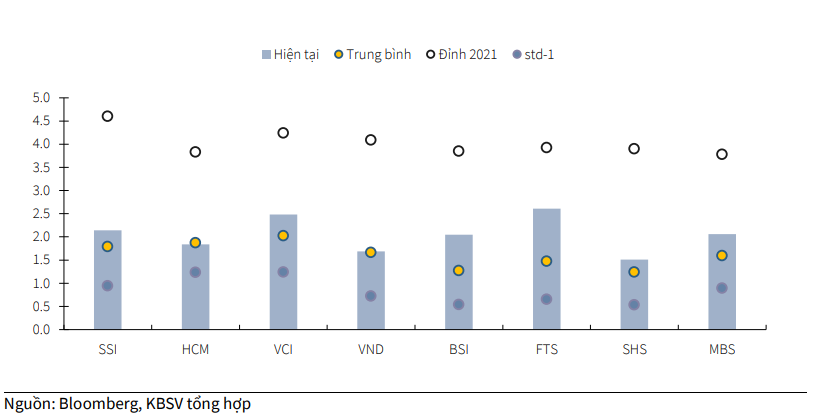

Về cổ phiếu chứng khoán, KBSV nhận xét giá cổ phiếu trong năm 2023 đã có những nhịp tăng tương đối mạnh mẽ so với thị trường chung, phản ánh kỳ vọng của thị trường vào việc vận hành hệ thống KRX vào cuối năm.

Hiện tại, hầu hết cổ phiếu trong ngành đều đang giao dịch ở mức trên hoặc tiệm cận vùng P/B trung bình 5 năm. Mức định giá đã phần nào phản ánh kỳ vọng ngắn hạn về hệ thống KRX, nhưng đang ở mức hấp dẫn trong trung và dài hạn.

Với kỳ vọng thị trường chứng khoán sẽ phục hồi tốt trong năm 2024 về cả giá và thanh khoản cùng các tác động tích cực của việc đưa vào vận hành hệ thống KRX, nhóm phân tích khuyến nghị nhà đầu tư có thể xem xét và lựa chọn đầu tư vào các cổ phiếu thuộc ngành chứng khoán vào những nhịp điều chỉnh về hoặc dưới mức P/B trung bình để có lợi suất kỳ vọng lớn.

|

Tương quan định giá P/B các công ty chứng khoán niêm yết

|

|

Lịch sử P/B ngành chứng khoán giai đoạn 2018-2023

|