Mía ngọt, đường thơm nhưng không tròn vị

Mía ngọt, đường thơm nhưng không tròn vị

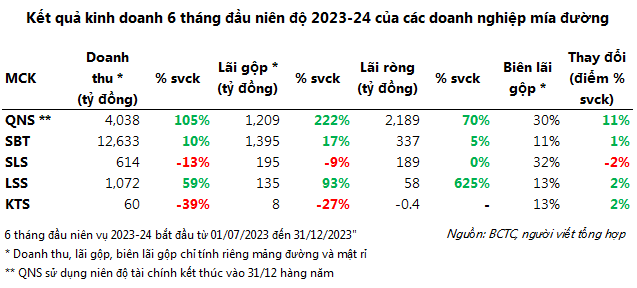

Dù được hưởng lợi từ diễn biến tăng của giá đường, xét 6 tháng đầu niên độ tài chính 2023 - 2024 (từ ngày 1/7 - 31/12/2023) bức tranh kinh doanh ngành mía đường khá phân hóa. Có đơn vị lãi gấp nhiều lần nhưng cũng có doanh nghiệp ngậm ngùi thua lỗ.

Ảnh minh họa

|

“Vị ngọt” chưa vẹn tròn

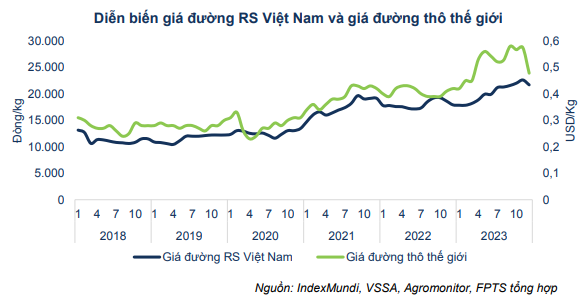

Theo CTCK FPT (FPTS), giá đường thế giới tiếp tục xu hướng tăng kéo dài từ năm 2020 và đạt đỉnh 12 năm vào đầu tháng 11/2023, do lo ngại nguồn cung đường toàn cầu thắt chặt bởi hiện tượng El Nino. Giá đường Việt Nam cũng tăng 10.6% so với cùng kỳ trong năm 2023, theo xu hướng của đường thế giới, do hiện nay 60% nguồn cung đường trong nước được nhập khẩu.

Tuy nhiên, từ cuối tháng 11/2023, giá đường thế giới quay đầu giảm do triển vọng nguồn cung tích cực hơn, đặc biệt là Brazil có khả năng bù lấp khoảng trống từ các nước châu Á. Trong nước, giá đường cũng điều chỉnh giảm nhưng mức độ giảm thấp hơn so với giá đường thế giới, do lượng tồn kho của hầu hết doanh nghiệp xuống thấp.

Nhìn chung, việc giá đường tăng cao trở lại thời gian qua cũng đã giúp phần nào doanh nghiệp đường Việt Nam cải thiện hoạt động kinh doanh, nhưng không phải ai cũng nếm vị ngọt.

Niên độ tài chính từ 1/1 - 30/12, Đường Quảng Ngãi (UPCoM: QNS) có một năm 2023 khởi sắc, doanh thu và lợi nhuận ròng đều ở mức cao kỷ lục trong 20 năm hoạt động, đạt lần lượt hơn 10 ngàn tỷ đồng và gần 2.2 ngàn tỷ đồng, tăng 21% và 70% so với năm trước.

Mảng đường dẫn dắt tăng trưởng của QNS khi doanh thu tăng 105%, lên trên 4 ngàn tỷ đồng (bình quân thu hơn 11 tỷ đồng/ngày), trong khi mảng sữa đậu nành giảm 7%. Biên lãi gộp mảng đường nới rộng lên 30% từ mức 19% của năm 2022, hỗ trợ tích cực cho biên lãi gộp toàn Công ty tăng 3 điểm %, lên 33%.

Ngược lại, niên độ tài chính của nhiều doanh nghiệp mía đường bắt đầu từ 1/7 và kết thúc vào 30/06 năm sau. Cái tên nổi bật nhất là Thành Thành Công - Biên Hòa (TTC AgriS, HOSE: SBT) - doanh nghiệp dẫn đầu ngành đường Việt Nam (chiếm 46% thị phần).

Trong 6 tháng đầu niên độ 2023 - 2024 (từ ngày 01/07 - 31/12/2023), hoạt động bán đường của SBT tiếp tục là cấu phần quan trọng nhất, chiếm lần lượt hơn 94% tổng doanh thu và gần 97% lãi gộp; biên lãi gộp mảng này tăng 1 điểm %, lên 11%; lãi ròng tăng 5%, lên 337 tỷ đồng, do áp lực chi phí tài chính, chủ yếu chi phí lãi vay tăng cao.

Là doanh nghiệp đường lâu năm, Mía đường Lam Sơn (HOSE: LSS) sở hữu thương hiệu LASUCO và tệp khách hàng công nghiệp lớn, gây ấn tượng với tăng trưởng lợi nhuận ròng gấp 7.5 lần cùng kỳ, đạt 58 tỷ đồng. Thành quả này của Công ty vượt xa kết quả lợi nhuận cả 6 niên độ gần nhất (kể từ niên độ 2017 - 2018).

Nhờ tỷ lệ trữ đường và công suất hoạt động cao hơn so với các công ty cùng ngành, Mía Đường Sơn La (HNX: SLS) có biên lãi gộp mảng đường vượt trội, đạt 32% trong 6 tháng đầu niên độ 2023 - 2024 (trung bình các công ty mía đường khác đạt 12%), nhưng thấp hơn mức 34% của cùng kỳ niên độ trước. Lãi ròng gần như đi ngang, đạt 189 tỷ đồng.

Đáng chú ý, SLS là doanh nghiệp đường duy nhất trên sàn được được hưởng thuế ưu đãi doanh nghiệp, do đó lợi nhuận trước thuế các năm qua đúng bằng lãi ròng.

Với diện tích trồng mía và quy mô sản xuất nhỏ, Đường Kon Tum (HNX: KTS) là doanh nghiệp duy nhất nhóm lỗ 438 triệu đồng, trong khi cùng kỳ lãi 2 tỷ đồng, chủ yếu do sản lượng đường tiêu thụ giảm, dẫn đến doanh thu mảng đường giảm 39%, xuống 60 tỷ đồng.

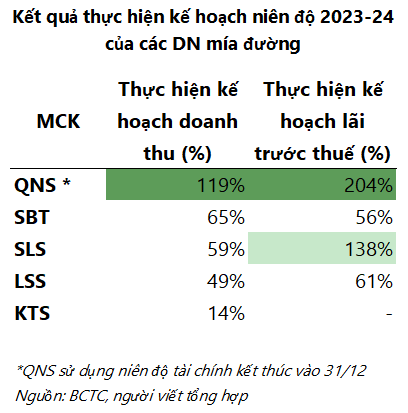

Người về đích sớm, người vẫn chạy đua

Chỉ vừa kết thúc 2 quý đầu niên độ 2023 - 2024, SLS đã vượt 38% kế hoạch lợi nhuận năm, trong khi mới thực hiện được 59% chỉ tiêu doanh thu. Dễ hiểu, bởi nhiều năm qua, SLS thường đặt kế hoạch kinh doanh rất thấp và luôn thực hiện vượt chỉ tiêu đề ra.

SBT và LSS là hai đơn vị đã hoàn thành được hơn 50% mục tiêu lợi nhuận. Mục tiêu 29 tỷ đồng lợi nhuận sẽ càng khó khăn hơn đối với KTS khi Công ty chưa thể có lãi sau nửa đầu niên độ 2023 - 2024.

Ngôi sao sáng nhất nhóm thuộc về QNS, vượt 19% chỉ tiêu doanh thu và bỏ xa tới 104% mục tiêu lãi trước thuế đề ra cho năm 2023.

Nặng gánh trả lãi vay

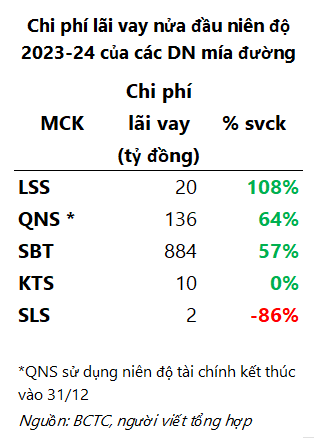

Không chỉ nhóm quen sử dụng đòn bẩy như bất động sản và xây dựng, nhiều doanh nghiệp mía đường trên sàn cũng phải gánh khoản chi phí lãi vay lớn, khiến lợi nhuận bị ăn mòn.

Cụ thể, SBT có tổng nợ vay trên 14 ngàn tỷ đồng tại ngày 31/12/2023, tăng hơn 2.3 ngàn tỷ đồng (tương ứng tăng 20%) so với đầu niên độ (01/07). Với diễn biến lãi suất tăng cao thời gian qua, chi phí lãi vay nửa đầu niên độ 2023 - 2024 của anh cả ngành đường là 884 tỷ đồng, tăng 57% và chiếm hơn 61% lợi nhuận gộp.

Trong quý 1/2024, SBT đã hoàn tất phát hành lô trái phiếu SBTB2326002, với giá trị 500 tỷ đồng, lãi suất 10.5%/năm, nhằm mục đích đầu tư nguyên vật liệu phục vụ sản xuất - kinh doanh. Trái phiếu có kỳ hạn 36 tháng, phát hành ngày 30/11 và hoàn tất ngày 05/12/2023.

Vào ngày 22/02, Công ty tiếp tục hoàn tất phát hành lô trái phiếu SBTH2427001, với giá trị 500 tỷ đồng, kỳ hạn 3 năm, phát hành vào ngày 29/01/2024; lãi suất 11%/năm.

Chi phí lãi vay năm 2023 của QNS tăng tới 64% so với đầu năm, đạt 136 tỷ đồng; do nợ vay ngắn hạn tăng 27%, lên trên 2.4 ngàn tỷ đồng. Công ty không phát sinh nợ vay dài hạn.

Quán quân về tăng chi phí lãi vay thuộc về LSS, ở mức 108%, lên 20 tỷ đồng trong 6 tháng đầu niên độ. Ngược lại, chỉ có SLS thoát gần như toàn bộ chi phí lãi vay, từ 14 tỷ đồng xuống còn 2 tỷ đồng.

Giá đường sẽ vẫn ở mức cao?

Theo World Bank, giá đường thế giới dự kiến giảm 5.7% so với cùng kỳ, trong niên vụ 2023 - 2024. Sau đó, giá đường có thể tiếp tục giảm đáng kể trong niên vụ 2024 - 2025 (từ nửa cuối 2024 đến nửa đầu 2025) nhờ nguồn cung từ Ấn Độ và Thái Lan phục hồi khi hiện tượng thời tiết El Nino dự kiến sẽ kết thúc vào tháng 4/2024.

Đây là cơ sở để CTCK VNDirect cho rằng, triển vọng nguồn cung cải thiện vào năm 2024 sẽ hạn chế đà tăng của giá đường thế giới; đồng thời dự báo giá đường nội địa sẽ ổn định trong nửa đầu 2024 nhờ đa số doanh nghiệp đường nội địa không còn nhiều hàng tồn kho.

Nguyên nhân từ việc hầu hết sản lượng đường từ niên vụ 2022 - 2023 đã được tiêu thụ và các nhà máy đường bắt đầu mùa vụ ép mía trong quý 1/2024. Sản lượng đường tiêu thụ trong nước dự kiến tăng 3.7% so với cùng kỳ trong niên vụ 2023 - 2024, theo USDA.

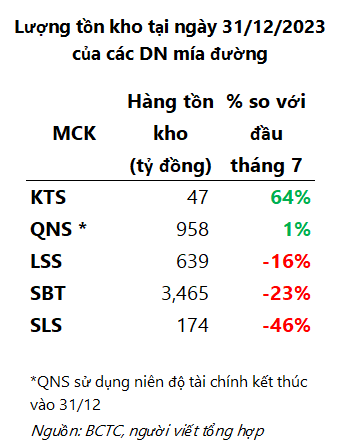

Tại ngày 31/12/2023, có 3/5 doanh nghiệp mía đường ghi nhận hàng tồn kho giảm mạnh 2 con số so với đầu niên độ 2023 - 2024, gồm SLS (-46%), SBT (-23%), LSS (-16%).

Về dài hạn, VNDirect cho rằng giá đường trong nước sẽ điều chỉnh giảm theo giá đường thế giới, nhưng vẫn cao hơn so với mức giá trung bình trong 2019 - 2021.

CTCK Phú Hưng (PHS) nhận định, giá đường trong nước khó bật tăng mạnh trở lại và có thể giảm nhẹ theo biến động của giá đường thế giới trong năm 2024. Theo lãnh đạo một doanh nghiệp ngành, giá đường sẽ duy trì ở mức cao trong nửa đầu năm 2024.

|

Cổ phiếu đường có “ngọt”? Trên thị trường chứng khoán, diễn biến giá cổ phiếu mía đường thường có xu hướng tương quan với xu hướng giá đường thế giới. Biến động giá đường thế giới không chỉ ảnh hưởng đến kết quả kinh doanh của các doanh nghiệp này mà còn có thể ảnh hưởng đến diễn biến cổ phiếu. Bất chấp việc giá đường thế giới bước vào xu hướng giảm từ giữa tháng 11/2023, tính chung cả năm, các mã cổ phiếu mía đường đều đã tăng điểm. Trong đó, 4 mã có mức tăng cao hơn mức tăng trung bình của VN-Index, bao gồm KTS (+282%), LSS (+75%), QNS (+38%), SLS (+31%), duy chỉ có SBT tăng nhẹ (+7%).

|