Vì sao tình trạng chậm trả nợ trái phiếu vẫn tiếp diễn?

Vì sao tình trạng chậm trả nợ trái phiếu vẫn tiếp diễn?

Tình trạng chậm trả nợ trái phiếu doanh nghiệp vẫn tiếp diễn, gây lo lắng cho thị trường, nhất là với những người đang nắm trái phiếu doanh nghiệp đáo hạn trong năm 2024. Tình hình sức khỏe tài chính của các doanh nghiệp chậm trả nợ trái phiếu cần phải được xem xét kỹ lưỡng từ kết quả báo cáo tài chính quí 4-2023.

Trong năm 2023 vừa qua, khó khăn của doanh nghiệp phát hành trái phiếu đến từ nội tại của một số doanh nghiệp và xuất phát từ cả thực trạng kinh tế, tình hình sản xuất kinh doanh của cộng đồng doanh nghiệp nói chung. Ảnh minh họa. |

Năm 2023 chứng kiến sự gia tăng đột biến các vụ chậm trả nợ trái phiếu, điều này không chỉ gây áp lực lên những doanh nghiệp có nền tảng tài chính không vững mạnh mà còn khiến cho toàn bộ thị trường đứng trước những nguy cơ tiềm ẩn. Tình trạng chậm trả nợ trái phiếu cũng phơi bày những điểm yếu tiềm ẩn trong cơ cấu nợ của nhiều doanh nghiệp, đặc biệt là trong giai đoạn sức cầu của thị trường yếu và hoạt động kinh doanh vẫn còn nhiều khó khăn, làm cho tình hình tài chính tổng thể trở nên phức tạp hơn.

Hậu quả của tình trạng này không chỉ giới hạn ở khả năng thanh toán nợ của các doanh nghiệp mà còn ảnh hưởng tiêu cực đến giá trị thị trường của họ. Sự suy giảm này có thể dẫn đến một chu kỳ tiêu cực, tăng rủi ro cho cả nhà đầu tư và các tổ chức tín dụng cho vay khi họ phải đối mặt với khả năng mất vốn và sự không chắc chắn.

Cơ cấu trái phiếu chậm trả

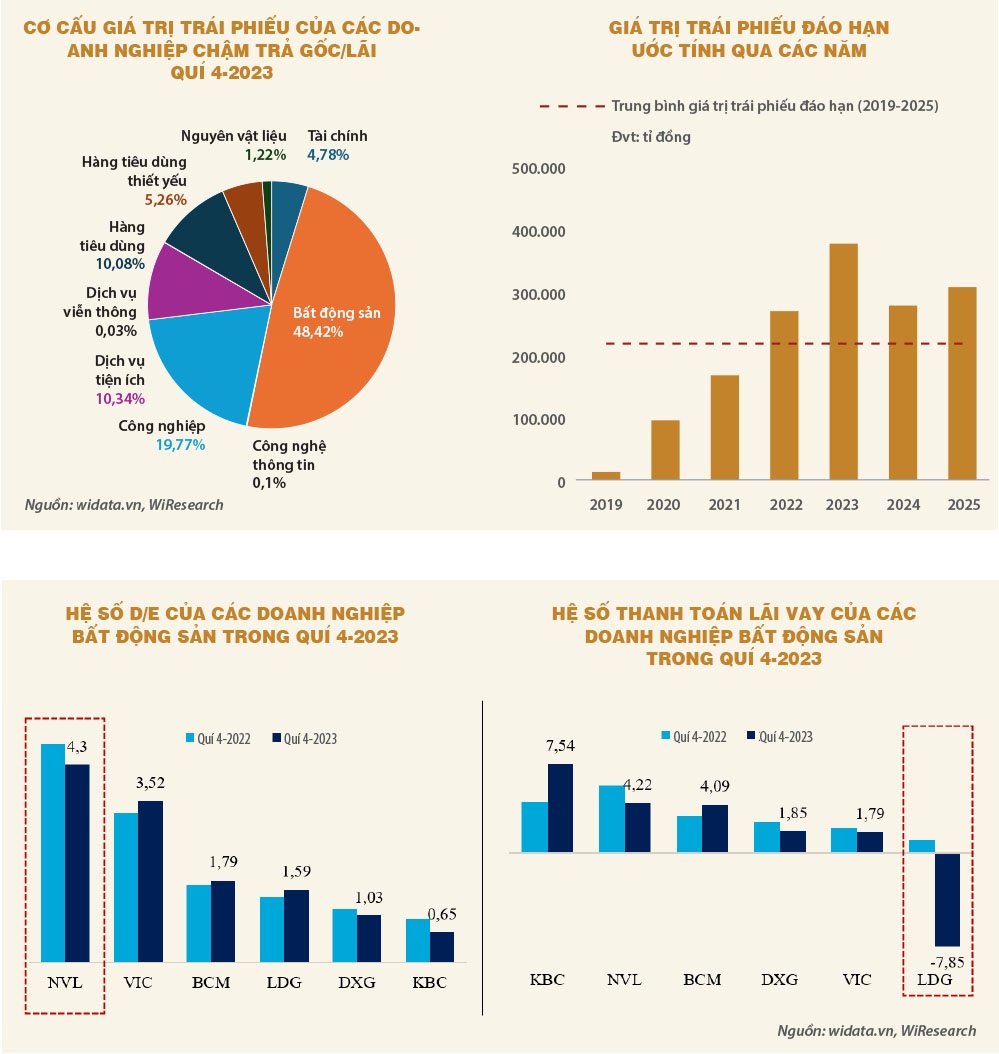

Tổng giá trị của các trái phiếu chậm trả cả gốc và lãi đạt gần 198.500 tỉ đồng vào quí 4-2023. Phần lớn các doanh nghiệp chậm trả thuộc về các ngành đang đối mặt với nhiều thách thức, đứng đầu là bất động sản, hàng tiêu dùng và công nghiệp. Nguyên nhân chủ yếu do nhu cầu tiêu dùng yếu và kết quả hoạt động kinh doanh kém, khiến các doanh nghiệp gặp khó khăn trong việc duy trì dòng tiền và đáp ứng các nghĩa vụ tài chính của mình.

Bất động sản là một trong những ngành đối mặt với sự sụt giảm nghiêm trọng trong thời gian vừa qua. Các doanh nghiệp này sử dụng khối lượng lớn nguồn vốn từ trái phiếu doanh nghiệp nên áp lực trả nợ đúng hạn vô cùng lớn. Cụ thể, có 61 doanh nghiệp thuộc ngành này đã chậm trả nợ với tổng giá trị trái phiếu doanh nghiệp chậm trả lên tới 96.000 tỉ đồng, tương đương với 50% tổng giá trị trái phiếu doanh nghiệp chậm trả của tất cả các doanh nghiệp. Riêng phần dư nợ gốc và lãi chậm trả của ngành bất động sản đã chiếm đến 60%. Điều này phản ánh rõ ràng sự khó khăn mà ngành bất động sản đang phải đối mặt, đặc biệt là trong việc duy trì khả năng thanh toán nợ trái phiếu đúng hạn.

Tình hình nợ xấu liên quan đến trái phiếu có khả năng sẽ tiếp tục gia tăng trong thời gian sắp tới, với hơn 250.000 tỉ đồng nợ cần phải được thanh toán trong năm 2024. Điều này có thể kéo dài cho đến khi triển vọng kinh doanh bắt đầu thấy những cải thiện đáng kể.

Riêng trong tháng 2-2024, giá trị trái phiếu doanh nghiệp chậm thanh toán là 3.100 tỉ đồng, tính lũy kế đến cuối tháng 2, tổng dư nợ chậm trả lên đến 16.868 tỉ đồng, tăng gần 30% so với cùng kỳ. Phần lớn giá trị trái phiếu chậm trả tháng 2 liên quan đến ngành bất động sản (chiếm 74%) trong khi công nghiệp chiếm phần thiểu số hơn (khoảng 26%). Điều này phản ánh kết quả kinh doanh kém sắc trong năm 2023 đã có tác động lớn đến khả năng thanh toán nợ đến hạn trong những tháng đầu năm nay của doanh nghiệp. Điều này đặc biệt đáng lo ngại khi xét đến thực tế rằng ngành bất động sản đang đối mặt với nhiều thách thức và chưa có dấu hiệu hồi phục rõ rệt.

Năm 2024 áp lực thanh toán nợ trái phiếu đã được giảm bớt so với năm 2023 nhờ các hoạt động mua lại trước hạn diễn ra mạnh mẽ trong năm ngoái. Song giá trị trái phiếu đến hạn vẫn cao hơn 30% so với mức trung bình từ 2019-2025.

Sức khỏe tài chính của doanh nghiệp bất động sản vẫn ở mức kém

Tình trạng chậm trả nợ trái phiếu của các doanh nghiệp trong ngành bất động sản thực sự là một vấn đề đáng quan ngại. Điều này không chỉ ảnh hưởng đến chính họ, mà còn có thể ảnh hưởng dây chuyền làm mất lòng tin của nhà đầu tư đối với thị trường trái phiếu doanh nghiệp nói chung và tác động tiêu cực đến thị trường tài chính. Nếu tình trạng này tiếp diễn, nó có thể dẫn đến việc tăng cường các biện pháp quản lý rủi ro. Trong bối cảnh đó, các ngân hàng và tổ chức tài chính có thể phải đối mặt với áp lực tăng cường dự phòng rủi ro và xem xét lại các khoản vay đã cấp. Điều này cũng có thể dẫn đến việc siết chặt tín dụng, làm cho việc tiếp cận nguồn vốn trở nên khó khăn hơn đối với các doanh nghiệp, đặc biệt là những doanh nghiệp nhỏ và vừa.

Mỗi doanh nghiệp cho thấy khó khăn đến từ các nguyên nhân khác nhau. Nhiều công ty gặp vấn đề trong việc sử dụng đòn bẩy tài chính rất cao để tài trợ cho các dự án, chỉ số nợ trên vốn sở hữu (D/E) quá cao so với mức D/E của ngành quản lý và phát triển bất động sản. Việc duy trì quy mô nợ quá lớn trong tình hình thanh khoản bất động sản vẫn chưa hồi phục lại dẫn đến gánh nặng chi phí lãi vay tăng cao, gây suy giảm khả năng trả nợ.

Những công ty khác thì gặp vấn đề với nguồn thu từ hoạt động kinh doanh nên lợi nhuận tạo ra từ kinh doanh đang không thể trang trải được lãi vay phát sinh.

Mặc dù dư nợ trái phiếu đáo hạn năm 2024 đã giảm đáng kể gần đây do việc nhiều đơn vị phát hành thực hiện mua lại trong năm 2023, tuy nhiên áp lực cho thị trường vẫn là rất lớn, đặc biệt là cho nhóm ngành bất động sản. Những hỗ trợ tháo gỡ khó khăn từ phía Chính phủ là một chuyện tuy nhiên mấu chốt quan trọng vẫn là khả năng tái cấu trúc hoạt động kinh doanh về các dòng sản phẩm để đảm bảo phù hợp nhu cầu thị trường và việc tái cơ cấu lại hoạt động đầu tư để có thể tạo ra dòng tiền duy trì kinh doanh của các doanh nghiệp bất động sản.

Lê Hoài Ân - Trần Thành Long