Phenikaa Group của ông Hồ Xuân Năng phát hành trái phiếu 320 tỷ đồng

Phenikaa Group của ông Hồ Xuân Năng phát hành trái phiếu 320 tỷ đồng

Phenikaa Group thông báo hoàn tất huy động 320 tỷ đồng từ trái chủ vào ngày 30/09, đây là lô trái phiếu thứ 3 của Công ty trong vòng chưa đầy một năm qua.

CTCP Tập đoàn Phượng Hoàng Xanh A&A (Phenikaa Group) chào bán 3,200tp với mệnh giá 100 triệu đồng/tp thuộc lô PKACH2431001. Khoản vay trả lãi suất cố định 8.2%/năm, kéo dài 7 năm đến ngày 30/09/2031.

Trái phiếu là loại không chuyển đổi, không kèm chứng quyền và được bảo đảm bởi 7.5 triệu cp Vicostone (HNX: VCS), đang có giá thị trường khoảng 465 tỷ đồng (theo giá đóng cửa phiên 04/10 là 62,000 đồng/cp). Trái phiếu sẽ không được mua lại trước hạn ngoại trừ trường hợp xảy ra sự kiện vi phạm theo quy định.

Cuối năm ngoái, Phenikaa Group huy động 900 tỷ đồng từ 2 lô trái phiếu cùng phát hành ngày 14/12/2023 và kỳ hạn 7 năm. Lãi suất cố định 6.2%/năm đối với lô 600 tỷ đồng và lãi suất thả nổi 5.87%/năm đối với lô 300 tỷ đồng. Công ty đã trả tổng cộng hơn 27 tỷ đồng tiền lãi của đợt thanh toán đầu tiên vào ngày 14/06/2024.

Ông Hồ Xuân Năng - Chủ tịch HĐQT Phenikaa Group

|

Phenikaa Group là tập đoàn đa ngành với hơn 30 đơn vị thành viên hoạt động tại Việt Nam, do ông Hồ Xuân Năng làm Chủ tịch HĐQT. Mảng kinh doanh cốt lõi là sản xuất công nghiệp vật liệu bề mặt, trong đó đá nhân tạo gốc thạch anh là sản phẩm mũi nhọn được bán ra tại thị trường Việt Nam và quốc tế từ năm 2004, được quản lý và vận hành bởi các công ty con chủ chốt bao gồm Vicostone, Style Stone và Chế tác đá Việt Nam. Doanh thu trung bình 5 năm qua của Tập đoàn khoảng từ 4-5 ngàn tỷ đồng/năm.

Nửa đầu năm 2024, Phenikaa Group lãi sau thuế 514 tỷ đồng, tăng 31% so với cùng kỳ năm ngoái. Vốn chủ sở hữu cuối quý 2 ghi nhận hơn 9 ngàn tỷ đồng. Nợ phải trả hơn 6.3 ngàn tỷ đồng, riêng dư nợ trái phiếu 900 tỷ đồng. Tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) theo đó đạt 5.78%, khá hơn mức 4.54% trước đó. Năm 2022 và 2023, lợi nhuận sau thuế Phenikaa Group lần lượt 1 ngàn tỷ đồng và 611 tỷ đồng.

Rủi ro được kiểm soát nhờ dòng tiền hoạt động mạnh

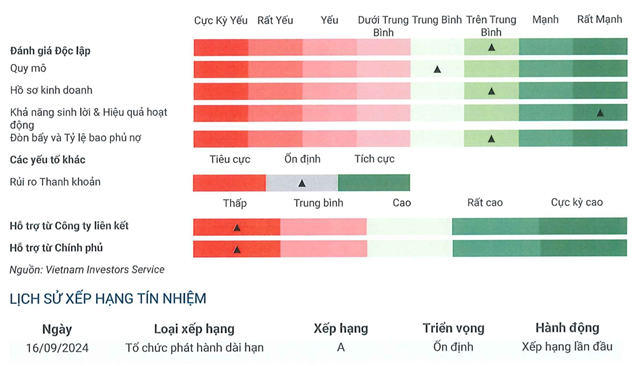

Tháng 9 vừa qua, Phenikaa Group được CTCP Xếp hạng Tín nhiệm Đầu tư Việt Nam (VIS Rating) đánh giá tín nhiệm tổ chức phát hành dài hạn ở mức A với triển vọng ổn định. Đây là xếp hạng lần đầu tiên của VIS Rating đối với Phenikaa Group.

Kết quả phản ánh Công ty có hồ sơ kinh doanh cùng đòn bẩy và tỷ lệ bao phủ nợ ở mức “trên trung bình”, khả năng sinh lời và hiệu quả hoạt động “rất mạnh”, và quy mô “trung bình” dựa trên hoạt động kinh doanh cốt lõi trong ngành vật liệu xây dựng với triển vọng tăng trưởng trong 12-18 tháng tới là tương đối tích cực, được hỗ trợ bởi sự hồi phục của hoạt động kinh tế và xây dựng.

Xếp hạng tín nhiệm của VIS Rating đối với Phenikaa Group. Nguồn: VIS Rating

|

VIS Rating cho rằng Phenikaa Group có vị thế thị trường ở mức “trên trung bình” trong ngành đá nhân tạo gốc thạch anh do Tập đoàn là một trong những nhà xuất khẩu lớn nhất sang thị trường Mỹ trong số các nhà sản xuất đá nhân tạo gốc thạch anh Việt Nam.

Tập đoàn có lợi thế cạnh tranh chính nhờ tích hợp ở mức độ cao theo chiều dọc trong quy trình sản xuất, cam kết đổi mới và sáng tạo sản phẩm mới, mạng lưới phân phối được thiết lập tốt tại thị trường Mỹ.

Báo cáo của VIS Rating cho thấy Phenikaa Group hiện làm chủ hơn 90% nguyên liệu đầu vào cần thiết cho việc sản xuất đá nhân tạo gốc thạch anh bao gồm nhựa polyester resin và cristobalite. Do đó, Công ty có thể quản lý chi phí sản xuất của mình tốt hơn so với đối thủ cạnh tranh toàn cầu, nhất là các cơ sở sản xuất tại các quốc gia phát triển như Mỹ, Tây Ban Nha và Israel.

Dù vậy, Phenikaa Group vẫn đang đối mặt với sự cạnh tranh ngày càng tăng trong ngành công nghiệp vốn đã rất phân mảnh với những nhà sản xuất chi phí thấp đến từ Trung Quốc và Ấn Độ, cũng như từ các vật liệu thay thế như sứ, đá nung kết và đá tự nhiên.

Nhiều mảng kinh doanh mới của Công ty vẫn đang ở trong giai đoạn xây dựng hoặc mới đi vào hoạt động. Tập đoàn đã đầu tư đáng kể vào công nghệ mới và nguồn lực kỹ thuật trong thời gian gần đây. Đơn vị xếp hạng tín nhiệm kỳ vọng Phenikaa Group sẽ hưởng lợi từ sự đa dạng hoá doanh thu này.

Theo đó, Phenikaa Group được đánh giá có khả năng sinh lời và hiệu quả hoạt động ở mức “rất mạnh” nhờ biên EBITDA (lợi nhuận trước lãi vay, thuế và khấu hao) đạt 41-44%, là một trong những mức cao nhất so với các doanh nghiệp Việt Nam, nhờ hiệu quả hoạt động vượt trội và khả năng duy trì giá bán cao cho sản phẩm đá nhân tạo gốc thạch anh tại các thị trường chủ chốt. Chưa kể Tập đoàn có hệ số đòn bẩy thấp so với các công ty cùng ngành vật liệu xây dựng với tỷ lệ nợ/EBITDA trong 2 năm qua khoảng 2.7x so với trung bình 8.4x.

“Chúng tôi nhận thấy rằng khả năng sinh lời và hiệu quả hoạt động mạnh mẽ đã cho phép Tập đoàn đầu tư vào hoạt động kinh doanh cốt lõi cũng như các mảng kinh doanh mới mà không phụ thuộc vào nhiều nguồn vốn vay nợ”, VIS Rating nêu trong báo cáo, đồng thời cho rằng rủi ro thanh khoản trong 12-18 tháng tới sẽ được quản lý nhờ dòng tiền hoạt động và nguồn tiền mặt dồi dào.

Hiện phần lớn khoản nợ ngắn hạn được sử dụng để tài trợ vốn lưu động của Phenikaa Group được hỗ trợ bởi hạn mức tín dụng từ nhiều ngân hàng. “Trong kịch bản ngặt nghèo, khi không thể tiếp cận nguồn tài chính mới từ các ngân hàng, chúng tôi kỳ vọng Tập đoàn sẽ có đủ nguồn lực từ dòng tiền hoạt động kinh doanh để thanh toán toàn bộ nợ đáo hạn”, đơn vị xếp hạng cho biết.

* Phenikaa Group của ông Hồ Xuân Năng “hút" 900 tỷ đồng từ trái phiếu