Moving Average và phương pháp sử dụng

Moving Average và phương pháp sử dụng

Trung bình động (Moving Average) thuộc nhóm chỉ báo cho tín hiệu trễ (lagging indicators), và không phải là công cụ giúp “bắt đỉnh” hay “bắt đáy”. Số kỳ sử dụng để tính toán sẽ quyết định sự thành công.

Trung bình động là gì?

Trung bình động (Moving Average) là một chỉ báo thể hiện giá trị trung bình của giá chứng khoán trong một khoảng thời gian. Khi giá chứng khoán thay đổi thì giá trung bình cũng thay đổi theo.

Trung bình động có thể được tính dựa trên bất kỳ chuỗi dữ liệu nào bao gồm giá mở cửa, giá cao nhất, giá thấp nhất, giá đóng cửa, khối lượng giao dịch hoặc một chỉ báo khác. Việc tính trung bình động cho trung bình động khác cũng rất phổ biến.

Sự khác biệt đáng chú ý nhất giữa các trung bình động là trọng số áp dụng cho các dữ liệu gần nhất (ngoại trừ trung bình động theo chuỗi thời gian).

Trung bình động giản đơn sử dụng trọng số bằng nhau cho các mức giá qua các kỳ. Trung bình động theo trọng số và hàm số mũ áp dụng trọng số lớn hơn cho giá của kỳ gần nhất. Trung bình động tam giác lại áp dụng trọng số lớn hơn cho giá nằm giữa kỳ tính toán. Trung bình động biến số thay đổi trọng số dựa trên sự biến động của giá. Trung bình động điều chỉnh theo khối lượng thay đổi trọng số dựa trên khối lượng giao dịch của từng kỳ.

Phương pháp cơ bản để sử dụng Trung bình động

Phương pháp sử dụng phổ biến nhất của trung bình động là so sánh mối quan hệ giữa trung bình động giá chứng khoán với giá của chính chứng khoán đó. Tín hiệu mua xuất hiện khi giá chứng khoán vượt lên trên trung bình động và tín hiệu bán xuất hiện khi giá chứng khoán giảm xuống dưới trung bình động.

Tuy nhiên, cần phải lưu ý trung bình động thuộc nhóm chỉ báo cho tín hiệu trễ (lagging indicators). Hệ thống giao dịch dựa vào trung bình động này không giúp chúng ta mua đúng tại đáy hoặc bán đúng tại đỉnh. Thay vào đó, hệ thống này giúp chúng ta nắm bắt đúng xu hướng của giá bằng cách cho tín hiệu mua ngay sau khi giá tạo đáy và cho tín hiệu bán ngay sau khi giá đạt đỉnh.

Số kỳ sử dụng để tính toán sẽ quyết định sự thành công

Yếu tố then chốt trong trung bình động là số kỳ sử dụng để tính toán. Sau quá trình trải nghiệm, chúng ta luôn có thể tìm thấy một trung bình động hoạt động hiệu quả.

Chìa khóa thành công là tìm được một trung bình động luôn hoạt động hiệu quả. Trung bình động phổ biến nhất là 39 tuần (hoặc 200 ngày). Trung bình động này phát huy hiệu quả cao trong việc xác định chu kỳ lớn của thị trường (dài hạn).

Có thể sử dụng nhiều đường trung bình động cùng lúc

Việc chỉ sử dụng một đường trung bình động có thể khiến cho nhà đầu tư gặp khó khăn khi phân tích vì hay xuất hiện những tín hiệu nhiễu. Điều này rất hay gặp ở các thị trường mới nổi như Việt Nam, Trung Quốc…

Để khắc phục điều này, giới phân tích kỹ thuật thường sử dụng 2 – 3 đường trung bình động cùng lúc để có những tín hiệu chắc chắn và đáng tin cậy hơn khi ra quyết định đầu tư.

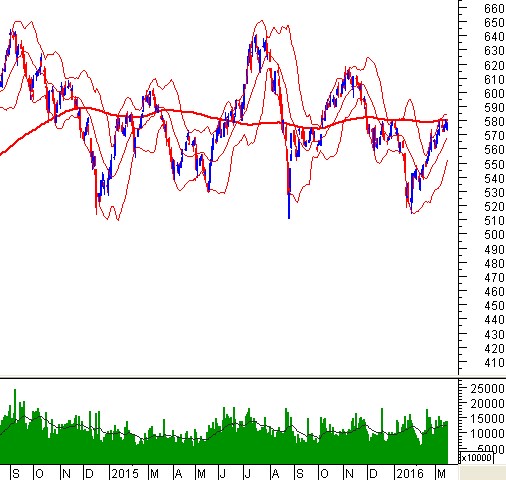

Xu hướng của VN-Index hiện nay dưới góc nhìn Trung bình động

Dưới góc độ phân tích xu hướng ngắn hạn, VN-Index đã phá vỡ và vượt lên trên tất cả các đường trung bình động ngắn hạn (MA 20, MA 30) nên khả năng có hồi phục vẫn còn.

Xét về dài hạn, xu hướng điều chỉnh vẫn chưa bị đảo ngược hoàn toàn do giá vẫn dao động xoay quanh nhóm MA dài hạn. Nếu tình trạng này vẫn tiếp diễn trong thời gian tới thì rủi ro sẽ tăng lên.

Thanh khoản cũng được coi là nhân tố quan trọng. Nếu khối lượng khớp lệnh tiếp tục duy trì mức cao trong ngắn hạn thì nguy cơ giảm sâu là không đáng kể.