Vinamilk còn vướng mắc gì trong thương vụ chào mua GTN?

Vinamilk còn vướng mắc gì trong thương vụ chào mua GTN?

CTCP Sữa Việt Nam (Vinamilk, HOSE: VNM) vừa công bố chào mua công khai cổ phiếu GTN của CTCP GTNfoods (HOSE: GTN) sau khi nhận được công văn của UBCKNN về việc nhận được hồ sơ đăng ký chào mua công khai. Động thái này diễn ra trong bối cảnh HĐQT GTN phản đối nhưng UBCKNN đồng ý.

* Nếu gom được GTN, Vinamilk sẽ bành trướng ra sao?

* UBCKNN đã thông qua kế hoạch VNM chào mua công khai 46.68% vốn GTN

Theo đó, VNM muốn thực hiện chào mua hơn 116.7 triệu cp GTN, tương đương 46.68% tổng số cổ phần đang lưu hành của GTN với giá 13,000 đồng/cp. Dự kiến nếu chào mua thành công, VNM sẽ tăng sở hữu lên 122.5 triệu cp, tương ứng 49% vốn. Thời gian chào mua từ 22/04 đến 22/05.

Động thái này của VNM cho thấy việc phản đối của HĐQT GTN sẽ không ảnh hưởng đến tiến trình chào mua công khai.

Trước đó, sau 3 ngày nhận được thư chào mua, 3/6 HĐQT GTN đã không đồng ý với đề nghị chào mua công khai của VNM. Lý do những vị này đưa ra rằng, VNM là Công ty sản xuất và kinh doanh các sản phẩm sữa lớn tại Việt Nam và đang là đơn vị cạnh tranh trực tiếp với một trong những mảng kinh doanh cốt lõi của GTN là hoạt động sản xuất, chế biến và phân phối sữa của CTCP Giống bò sữa Mộc Châu (MCM). Nếu chào mua thành công, VNM sẽ là cổ đông lớn của GTN. Trong khi đó, GTN chỉ nhận được hồ sơ đăng ký chào mua công khai chính thức của VNM mà chưa nhận được thêm bất cứ thông tin trao đổi, phản hồi nào khác về định hướng, chiến lược, phương thức hợp tác từ VNM để VNM với vai trò là cổ đông lớn sẽ đóng góp vào sự phát triển chung của GTN.

Theo Thông tư 194 về hướng dẫn chào mua công khai cổ phiếu, phần trách nhiệm của HĐQT công ty mục tiêu có nêu rõ, chỉ cần HĐQT công ty mục tiêu đưa ra ý kiến cho cổ đông biết về công ty chào mua. Còn công ty chào mua sẽ thực hiện thương vụ trong vòng 30-60 ngày ngay khi được sự chấp thuận của UBCKNN.

Như vậy, mọi sự bây giờ phụ thuộc cả vào cổ đông GTN!

Trong khi đó, gần đây tại GTN cũng có rất nhiều biến động trong HĐQT cũng như cơ cấu cổ đông.

Đầu tiên là sự gia nhập vào cổ đông lớn của CTCP Chứng khoán TPHCM (HOSE: HCM) khi gom được gần 20 triệu cp, tương ứng hơn 8% vốn GTN. Và HCM cũng chính là đại lý thực hiện việc chào mua này cho VNM.

Tiếp đó, CTCP Đầu tư BZZ đã liên tục mua vào lần lượt hơn 1.21 triệu cp và hơn 4 triệu cp GTN, tăng sở hữu lên 17.5 triệu cp, tương ứng tỷ lệ 7% GTN. Cùng thời gian này, ông Nghiêm Văn Tùng đã chính thức trở thành cổ đông lớn của GTN khi mua vào hơn 1.39 triệu cp, tăng sở hữu lên 12.5 triệu cp, tương ứng tỷ lệ 5%. Điều đáng nói, tại GTN, Phó Chủ tịch Nghiêm Văn Thắng chính là cổ đông lớn của CTCP Invest Tây Đại Dương, đơn vị đang nắm 28.02% vốn GTN. Khả năng Đầu tư BZZ, ông Nghiêm Văn Tùng và Invest Tây Đại Dương cùng ở một phía!? Loạt giao dịch này diễn ra trong bối cảnh chính ông Nghiêm Văn Thắng là một trong 3 Thành viên HĐQT của GTN không thông qua việc chào mua công khai của VNM.

Chưa dừng lại ở đó, thời điểm "nhạy cảm" này mà Thành viên HĐQT GTN - ông Lars Kjaer (đại diện quỹ PENM Partners) đã có đơn từ nhiệm từ ngày 26/03 vì lý do cá nhân. Rồi Thành viên HĐQT Chew Mei Ying và Thành viên BKS Pan Mun Kit (đại diện Tael Two Parteners) đăng ký bán hết 150,000 cp GTN trong thời gian từ 19/03 đến 19/04.

Tính đến thời điểm cuối năm 2018, cổ đông lớn của GTN gồm CTCP Invest Tây Đại Dương (28.02%), quỹ Tael Two Partner (22%), quỹ PENM IV Germany GmbH&Co.KG (6%).

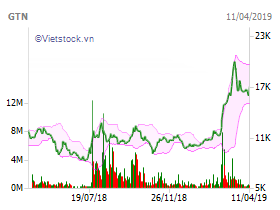

Trên thị trường, cổ phiếu GTN cũng phản ứng theo thông tin chào mua của VNM khi ghi nhận mức tăng mạnh hơn 68% trong vòng 1 quý vừa qua, hiện đang chốt tại 17,100 đồng/cp kết phiên 11/04, cao hơn hẳn 4,100 đồng/cp so mức giá VNM đưa ra. Vậy liệu thương vụ này có dễ thành công?

VNM đưa ra định hướng gì về mục đích chào mua GTN?

VNM cũng cho biết, hiện Công ty có 13 nhà máy sản xuất sữa và nước giải khát trên toàn quốc với máy móc thiết bị và công nghệ tiên tiến trên thế giới. Hệ thông phân phối cũng phủ khắc cả nước. Ngoài ra, Vinamilk cũng đã đầu tư vào các công ty con, công ty liên kết như:

· Công ty TNHH MTV Bò sữa Việt Nam (100%): Quản lý 9 trang trại bò sữa.

· Công ty TNHH MTV Bò sữa Thống Nhất Thanh Hóa (100%): Quản lý 2 trang trại bò sữa.

· Driftwood Dairy Holding Corporation (100%): Trụ sở tại Mỹ, chuyên sản xuất và kinh doanh các sản phẩm sữa.

· Angkor Dairy Products (100%): Trụ sở tại Campuchia, chuyên sản xuất và kinh doanh các sản phẩm sữa.

· Vinamilk Europe Spostka Z Oganiczona Odpowiedzialnoscia (100%): Thu mua nguyên liệu sữa cho Vinamilk.

· CTCP Đường Việt Nam (65%): Sản xuất và kinh doanh các loại đường.

· Lao-Jagro Development Xiengkhouang (51%): Trụ sở tại Lào để phát triển chuỗi trang trại bò.

Với việc chào mua này, Vinamilk xác định tầm nhìn chiến lược dài hạn để định hướng các hoạt động sản xuất kinh doanh như tiếp tục duy trì vị trí số 1 tại thị trường Việt Nam và tiến tới mục tiêu trở thành 1 trong top 30 công ty sữa lớn nhất thế giới về doanh thu, trở thành công ty sữa tạo ra nhiều giá trị nhất tại Đông Nam Á.

Theo Vinamilk, mục đích chào mua là cùng đồng hành lâu dài với GTN để cùng đẩy mạnh phát triển các lĩnh vực kinh doanh cốt lõi của GTN. Và tiếp tục duy trì hoạt động GTN là công ty niêm yết có hiệu quả và uy tín trong lĩnh vực thực phẩm tiêu dùng.

Với kinh nghiệm và quy mô của 1 tập đoàn sản xuất kinh doanh hàng đầu tại Việt Nam trong lĩnh vực sản phẩm dinh dưỡng, Vinamilk sẽ đồng hành và hỗ trợ GTN nâng cao năng lực sản xuất kinh doanh bằng những biện pháp như: Hỗ trợ GTN khai thác và sử dụng có hiệu quả nguồn lực tài chính, nâng cao hệ thống quản trị doanh nghiệp; khai thác và phát triển các vùng nguyên liệu đầu vào, ổn định giá thành sản xuất từ đó tăng hiệu quả kinh doanh của GTN; tận dụng năng lực sản xuất và chế biến sản phẩm GTN, cũng như hệ thống phân phối đa dạng để phục vụ người tiêu dùng tốt hơn; xem xét các cơ hội đầu tư để khai thác có hiệu quả hơn các tài nguyên hiện hữu nhằm gia tăng lợi nhuận và tăng thêm giá trị cho cổ đông…

Fili