PLP sắp phát hành 30 triệu cp để đầu tư góp vốn và bổ sung vốn lưu động

PLP sắp phát hành 30 triệu cp để đầu tư góp vốn và bổ sung vốn lưu động

ĐHĐCĐ bất thường năm 2021 của CTCP Sản xuất và Công nghệ Nhựa Pha Lê (HOSE: PLP) đã thông qua phương án tăng vốn bằng cách chào bán riêng lẻ và phát hành cổ phiếu cho cổ đông hiện hữu.

Về phương án chào bán riêng lẻ, PLP dự kiến sẽ chào bán 10 triệu cp với giá 10,000 đồng/cp cho nhà đầu tư chứng khoán chuyên nghiệp trong nước.

Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn thành đợt chào bán. Thời gian thực hiện trong năm 2021-2022, thời điểm cụ thể do HĐQT quyết định.

Tổng số tiền 100 tỷ dự kiến huy động được từ đợt chào bán này sẽ được dùng để nâng cao năng lực tài chính, bổ sung vốn lưu động phục vụ cho hoạt động sản xuất kinh doanh của Công ty.

Bên cạnh đó, PLP cũng sẽ triển khai chào bán 20 triệu cp cho cổ đông hiện hữu với giá 10,000 đồng/cp. Tỷ lệ thực hiện là 2:1, tức cổ đông sở hữu 2 cp được mua 1 cp mới.

Số tiền 200 tỷ đồng dự kiến huy động được dùng để tăng đầu tư mua 5.61 triệu cp của CTCP Hoàng Gia Pha Lê (90 tỷ đồng), đồng thời đầu tư mua cổ phần của các cổ đông hiện hữu tại CTCP Khoáng sản Minh Cầm (40 tỷ đồng) và CTCP Thương mại và Du lịch Tân Việt An (70 tỷ đồng) với giá tối đa 22,000 đồng/cp.

Qua 2 phương án phát hành, vốn điều lệ PLP sẽ tăng từ 400 tỷ đồng lên 700 tỷ đồng.

Cổ phiếu PLP được giao dịch tại mức giá 16,650 đồng/cp trong phiên sáng 17/11, tăng 6% so với đầu tháng 11/2021.

Trong 9 tháng đầu năm 2021, PLP ghi nhận kết quả kinh doanh hợp nhất với doanh thu đạt 1,642 tỷ đồng và lợi nhuận ròng hơn 115 tỷ đồng. Riêng quý 3/2021, PLP đạt hơn 90 tỷ đồng lợi nhuận ròng. Do đây là kỳ đầu tiên đơn vị lập báo cáo hợp nhất nên không có số liệu so sánh cùng kỳ năm trước khi vào đầu tháng 7/2021. Trong kỳ, PLP đã mua 1.33 triệu cp của CTCP Hoàng Gia Pha Lê, nâng tỷ lệ sở hữu tại đây lên 51%.

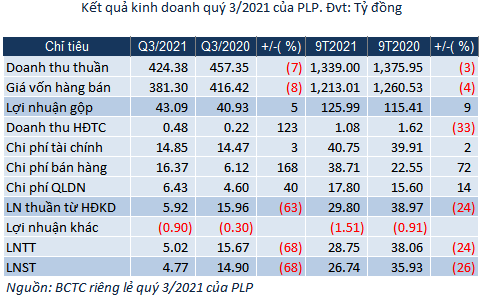

Tuy nhiên theo báo cáo tài chính riêng lẻ quý 3/2021, lợi nhuận ròng của PLP giảm đến 68% so cùng kỳ, còn gần 5 tỷ đồng chủ yếu do chi phí tài chính, bán hàng và quản lý đều tăng mạnh.

Sau 9 tháng đầu năm, PLP ghi nhận lợi nhuận sau thuế riêng lẻ gần 27 tỷ đồng, giảm 26% so cùng kỳ do chi phí bán hàng và quản lý tăng đáng kể.

Năm 2021, Công ty đặt mục tiêu doanh thu thuần đạt 1,900 tỷ đồng và lợi nhuận trước thuế 45 tỷ đồng, tăng trưởng lần lượt 7% và 6% so với thực hiện năm 2020. Như vậy, PLP đã thực hiện được 86% chỉ tiêu doanh thu, nhưng đã vượt 156% mục tiêu lợi nhuận cả năm sau 9 tháng.

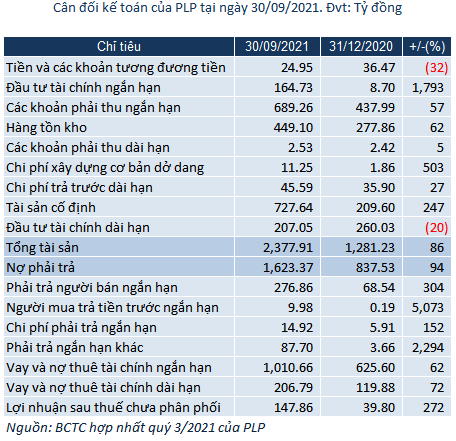

Tại ngày 30/09/2021, tổng tài sản của PLP đạt gần 2,378 tỷ đồng, tăng 86% so với đầu năm. Trong đó, tài sản phần lớn nằm ở các khoản phải thu ngắn hạn, hàng tồn kho và tài sản cố định

Nợ phải trả chủ yếu là nợ vay ngắn hạn dài hạn, với tổng dư nợ hơn 1,200 tỷ đồng, tăng mạnh 63% so với đầu năm.