TS Đinh Thế Hiển: Thị trường trái phiếu mới đưa về chuẩn chứ chưa phải siết

TS Đinh Thế Hiển: Thị trường trái phiếu mới đưa về chuẩn chứ chưa phải siết

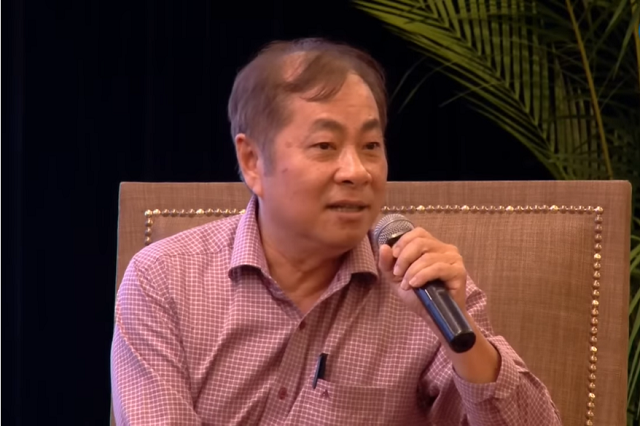

Tại Hội thảo Dòng tiền và xu thế bất động sản cuối năm 2022, TS Đinh Thế Hiển đã có những nhận định về thị trường trái phiếu hiện nay cũng như triển vọng của thị trường bất động sản trong năm 2022.

TS Đinh Thế Hiển - Chuyên gia tài chính

|

Theo TS Đinh Thế Hiển, nhiều người cho rằng bất động sản Việt Nam thiếu vốn, trong khi cơ chế vốn của thị trường bất động sản Việt Nam lại được xem là “ngon” nhất trong khu vực. Trong đó, nguồn vốn lớn nhất là người mua nhà trả trước.

Trước đây, ngân hàng không cho vay quá 70% vốn của dự án, kể cả tư nhân hay công ty. Tuy nhiên, hiện nay, có ngân hàng cho vay 80-85% giá trị căn nhà. Như vậy, về mặt nguồn vốn, Việt Nam có nguồn vốn quá dồi dào.

Thêm nữa, hệ thống ngân hàng thương mại không những cho vay hết tín dụng mà còn được bỏ tiền đầu tư trái phiếu. Cụ thể, trong 1,200 ngàn tỷ đồng trái phiếu được phát hành trong 2 năm qua thì có đến 800 ngàn tỷ đồng thuộc lĩnh vực bất động sản. Như vậy, dư nợ trong bất động sản tính đến tháng 4/2022 không phải tăng 12% mà là gần 100%, bao gồm cả 800 ngàn tỷ đồng trái phiếu nợ bất động sản và 700 ngàn tỷ đồng dư nợ về tín dụng bất động sản. Điều này đồng nghĩa dư nợ của doanh nghiệp bất động sản đã tăng gấp đôi so với tổng dư nợ của ngân hàng.

Liên quan đến thông tin Chính phủ siết phát hành trái phiếu, ông Hiển cho rằng hiện nay, Ngân hàng Nhà nước chỉ mới đưa về chuẩn chứ chưa phải siết vì siết tức là năm nay chỉ tiêu tăng trưởng tín dụng của Chính phủ là 12% nhưng đến tháng 4 chuyển xuống 10% thì mới gọi là siết, còn hiện vẫn đang giữ chỉ tiêu, chẳng qua chỉ đang làm lành mạnh thị trường.

Vị chuyên gia nhận định trong các nguồn vốn trong năm 2022, chỉ một nguồn vốn còn “sáng” là nguồn vốn FDI vào các khu công nghiệp (KCN). Khi FDI vào KCN mua nhà xưởng thì các công ty KCN lại tiếp tục có vốn để phát triển các dự án KCN khác. Còn 3 nguồn vốn còn lại là trái phiếu doanh nghiệp, ngân hàng và người mua đều sẽ quay đầu trong năm 2022. Trong đó, trái phiếu doanh nghiệp hiện đã vượt quá chỉ tiêu.

Đánh giá về thị trường trái phiếu doanh nghiệp hiện tại, ông Hiển nhận định Chính phủ không siết trái phiếu mà đang hướng đến việc phát hành trái phiếu đúng chuẩn. Một dự án hay một doanh nghiệp bất động sản muốn phát hành trái phiếu đúng chuẩn thì phải có dự án thật sự đủ pháp lý, sau đó phát hành trái phiếu niêm yết lên sàn.

Tuy nhiên, câu hỏi đặt ra là bao nhiêu doanh nghiệp có đủ tiêu chuẩn đó? Vị chuyên gia nhấn mạnh “Rõ ràng là do chúng ta không đủ tiêu chuẩn phát hành trái phiếu chứ không phải Nhà nước siết. Vấn đề là các doanh nghiệp có đạt được đủ tiêu chuẩn không? Nếu không thì việc huy động 3 nguồn vốn trên điều khó khăn .Đặc điểm của Việt Nam là 70% đều là đầu tư lướt sóng nên khi các nguồn vốn đã siết thì thị trường sẽ khó khăn”.

Vị chuyên gia nhận định thị trường bất động sản Việt Nam có triển vọng bởi vì Việt Nam đang tăng trưởng GDP ở mức từ 6-7% và nhiều tăng trưởng nữa, bên cạnh đó là sự hội tụ về dân số trong các KCN và đô thị lớn. Đặc biệt là trong năm 2022-2023, FDI vẫn tiếp tục tăng. Trong 5 tháng đầu năm 2022, FDI đã tăng mạnh nhất so với cùng kỳ trong vòng 4 năm trở lại đây. Hiện nay, giá thuê KCN của các công ty nước ngoài tăng 15-20% so với năm 2020, cho thấy bất động sản KCN đang tạo động lực rất lớn cho nền kinh tế. Theo số liệu mới nhất của Bộ Kế hoạch Đầu tư, tốc độ tăng trưởng khu vực thương mại dịch vụ đặt mức 9.5%, trở về tốc độ năm 2019. Điều đó đồng nghĩa sức sống mua bán thị trường nội địa đã trở lại. Tuy nhiên, cần điều chỉnh cách thức mua bán bất động sản, đầu tư, đầu cơ.

Cuối cùng, TS Đinh Thế Hiển cho rằng bài toán lớn sắp tới cần giải là vành đai 3 và vành đai 4 tạo nên rất nhiều KCN kết hợp với hệ thống chuỗi cảng bắt đầu từ TPHCM đến các tỉnh. Như vậy, nhiều KCN sẽ được tạo nên và nhân công sẽ tụ hội. Sẽ có 2 nhu cầu lớn gồm nhà ở trung cấp cho những cán bộ trung bình tập trung ở TPHCM và nhà ở cho công nhân ở vùng ven và các đô thị vệ tinh. Bài toán về nhà ở thương mại dịch vụ sắp tới sẽ đồng nhịp với kế hoạch của Bộ Xây dựng về căn hộ 50 năm. Nhìn chung, 2022 không phải là năm thuận lợi của thị trường bất động sản.