Các CTCK nhận định như thế nào sau việc NHNN tăng lãi suất điều hành?

Các CTCK nhận định như thế nào sau việc NHNN tăng lãi suất điều hành?

Fed tăng lãi suất, Ngân hàng Nhà nước Việt Nam phản ứng tức thì với việc tăng lãi suất điều hành đang là vấn đề đang được nhà đầu tư quan tâm nhất hiện nay. Trong đó, không ít các nhà phân tích đã đưa ra những nhận định về sự kiện trên.

Theo đó, rạng sáng ngày 21/09/2022 (giờ Việt Nam), Cục Dự trữ Liên bang Mỹ (Fed) đã quyết định tăng lãi suất điều hành thêm 75 điểm cơ bản lên biên độ mới từ 3.0% đến 3.25%. Đây là điều đã được dự báo, tuy nhiên điểm đáng chú ý là Fed một lần nữa nhấn mạnh về lộ trình thắt chặt chính sách tiền tệ trong thời gian tới

Cụ thể, Fed đã đưa ra quan điểm có phần “diều hâu” hơn về việc thắt chặt chính sách tiền tệ, theo đó các quan chức Fed dự báo lãi suất điều hành có thể tăng lên mức 4.25-4.5% vào cuối năm 2022 và 4.5-4.75% vào cuối năm 2023.

Sau khi Fed đưa ra quan điểm, chiều ngày 23/09, Ngân hàng Nhà nước (NHNN) Việt Nam đã quyết định tăng 100 điểm cơ bản đối với một loạt các lãi suất điều hành chủ chốt.

Trong đó lãi suất tái cấp vốn tăng từ mức 4.0% lên 5.0%, lãi suất tái chiết khấu tăng từ mức 2.5% lên 3.5%; trần lãi suất cho vay qua đêm & thanh toán bù trừ tăng từ 5.0% lên 6.0% và mức lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng tăng từ 4.0% lên 5.0%.

“Hành động tương đối quyết liệt và kịp thời”

Đánh giá hành động trên của NHNN Việt Nam, trong báo cáo "Tăng lãi suất và những tác động lên dự báo vĩ mô" công bố ngày 22/09, CTCK VNDirect cho rằng hành động này tương đối quyết liệt và kịp thời trước những thay đổi nhanh chóng trên thị trường tài chính quốc tế.

Tuy vậy, mức tăng 100 điểm cơ bản lãi suất điều hành cao hơn so với dự báo trước đó ở mức 50 điểm cơ bản cho năm 2022. Do đó, sau đợt tăng lãi suất lần này, VNDirect cho rằng sẽ ít có khả năng có thêm một đợt tăng lãi suất điều hành nữa trong năm 2022.

|

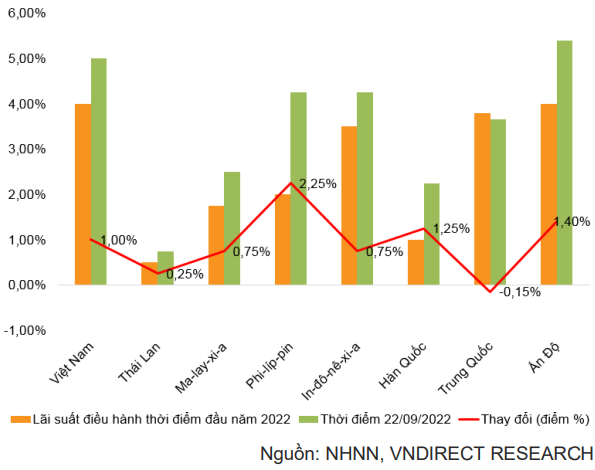

So sánh mức thay đổi lãi suất điều hành của Việt Nam so với một số nước trong khu vực

|

Về tỷ giá, VNDirect cho rằng tỷ giá hối đoái sẽ tiếp tục chịu áp lực trong những tháng cuối năm 2022 do đồng USD neo cao khi Fed duy trì lộ trình tăng lãi suất. Dự báo tỷ giá USD/VND có thể mất giá khoảng 3,5-4% so với đồng USD trong năm 2022.

VNDirect dự báo lãi suất tiền gửi có thể tăng thêm 30-50 điểm cơ bản từ mức hiện tại vào cuối năm 2022. Lãi suất tiền gửi 12 tháng của NHTM (bình quân) tăng lên mức 6.1-6.3%/năm vào cuối năm 2022.

Về lãi suất cho vay, VNDirect cho rằng cần triển khai nhanh hơn gói hỗ trợ lãi suất 2% cho doanh nghiệp để góp phần kìm đà tăng của lãi suất cho vay nhằm hỗ trợ cho doanh nghiệp. Theo đó, VNDirect dự báo lãi suất cho vay có thể ổn định ở vùng thấp trong những tháng cuối năm 2022 trước khi áp lực lãi suất huy động kéo mặt bằng lãi suất cho vay tăng khoảng 60-80 điểm cơ bản (bình quân) trong năm 2023.

Tăng lãi suất nhằm ổn định tỷ giá

Trước đó, không ít nhà phân tích dự báo lãi suất điều hành sẽ tăng trong những tháng còn lại của năm 2022. Tuy nhiên, mức tăng đều dưới 100 điểm cơ bản. Chẳng hạn, trong báo cáo đánh giá nhanh về đợt tăng lãi suất phát hành ngày 22/09, CTCK ACB (ACBS) cho biết NHNN có thể sẽ điều chỉnh tăng lãi suất trong khoảng từ 50-75 điểm cơ bản từ đây cho tới cuối năm 2022.

Ngoài ra, bất cấp việc Fed tăng lãi suất, yếu tố sẽ giúp VND nói chung (trong hệ thống ngân hàng và chợ đen) giữ giá và ổn định tới cuối năm 2022 bao gồm lạm phát vẫn thấp và được kiểm soát dưới 4%; xuất khẩu, động lực tăng trưởng kinh tế chính của Việt Nam tiếp tục duy trì đà tăng trưởng. Bên cạnh đó là việc FDI giải ngân tăng mạnh trong 8 tháng đầu năm 2022 (tăng 10.5%) và hỗ trợ từ NHNN để giữ chênh lệch lãi suất dương giữa lãi suất VND và USD liên ngân hàng.

Nhìn chung, ACBS vẫn kỳ vọng rằng VND có thể mất giá cao nhất dao động từ 2.5-3.0% trong năm 2022, tức là tỷ giá giao ngay chào bán giao dịch tại NHNN tối đa đạt 23,700 – 23,750 VND/USD.

Ts. Phạm Vũ Thăng Long – Giám đốc Nghiên cứu Kinh tế Vĩ mô, CTCK TP.HCM (HSC) cũng chỉ ra những tác động của việc này đến kinh tế vĩ mô.

Thứ nhất, việc tăng lãi suất điều hành sẽ giúp ổn định tỷ giá từ giờ đến cuối năm và làm giảm sức ép lên việc NHNN phải can thiệp trên thị trường ngoại hối giúp tỷ giá duy trì ổn định, khiến dự trữ ngoại hối không bị suy giảm quá nhiều, làm sói mòn thành quả đã tích lũy được trong mấy năm gần đây, đảm bảo ở tỷ lệ dự trữ ngoại hối tương đương quanh mức 3 tháng nhập khẩu, là tiêu chuẩn đánh giá mức ổn định của dự trữ ngoại hối của 1 quốc gia theo thông lệ quốc tế.

Thứ hai, việc tỷ giá ổn định cũng sẽ giúp cho duy trì dòng vốn nước ngoài, đặc biệt là vốn FDI, động lực cho khu vực sản xuất hướng tới xuất khẩu của Việt Nam. Tuy nhiên, môi trường lãi suất tăng cũng sẽ ít nhiều ảnh hưởng đến chi phí sản xuất, khiến biên lợi nhuận của các doanh nghiệp nói chung có khả năng bị thu hẹp trong thời gian tới.

Kinh tế gia Brian Lee Shun Rong và Kinh tế trưởng Chua Hak Bin của Maybank Investment Bank cũng vừa phát hành báo cáo phân tích liên quan đến động thái tăng lãi suất điều hành của NHNN bắt đầu có hiệu lực từ ngày 23/09. Theo hai chuyên gia đánh giá, việc tăng lãi suất sẽ không ảnh hưởng đáng kể đến sự phục hồi kinh tế, dự báo tăng trưởng GDP vẫn được duy trì lần lượt là 8% cho năm 2022 và 6% cho năm 2023.

Theo đó, việc tăng lãi suất chủ yếu nhằm ổn định tỷ giá hơn là thắt chặt tiền tệ. Thủ tướng cũng yêu cầu giữ ổn định lãi suất cho vay để hỗ trợ khôi phục kinh tế nên ảnh hưởng đến lợi nhuận của doanh nghiệp khá thấp. Đối với doanh nghiệp phi tài chính, lãi suất tăng có thể làm lợi nhuận mất 3%, nhưng tăng trưởng lợi nhuận vẫn duy trì khoảng 15%

Đối với ngành ngân hàng, NHNN vẫn giữ mục tiêu tăng trưởng tín dụng 14%, lãi suất tăng làm NIM có thể bị thu hẹp chút, nhưng tăng trưởng lợi nhuận được dự báo vẫn khoảng 20% . Tựu trung lại, P/E của VN-Index dự phóng cho năm 2022 và 2023 ở mức 12 và 10.