C4G muốn tăng vốn lên gần 3.4 ngàn tỷ đồng

C4G muốn tăng vốn lên gần 3.4 ngàn tỷ đồng

HĐQT CTCP Tập đoàn CIENCO4 (UPCoM: C4G) vừa thông qua việc triển khai phương án phát hành cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ nhằm tăng quy mô vốn hoạt động của Công ty.

Cụ thể, C4G sẽ chào bán gần 112.4 triệu cp cho cổ đông hiện hữu với tỷ lệ 2:1 (sở hữu 2 cp được quyền mua thêm 1 cp mới) với giá chào bán 10,000 đồng/cp, thấp hơn 11% so với thị giá kết phiên 03/03 là 11,200 đồng/cp. Thời hạn đăng ký mua cổ phiếu từ 07-28/04. Thời gian chuyển nhượng quyền mua cổ phiếu từ 07-25/04.

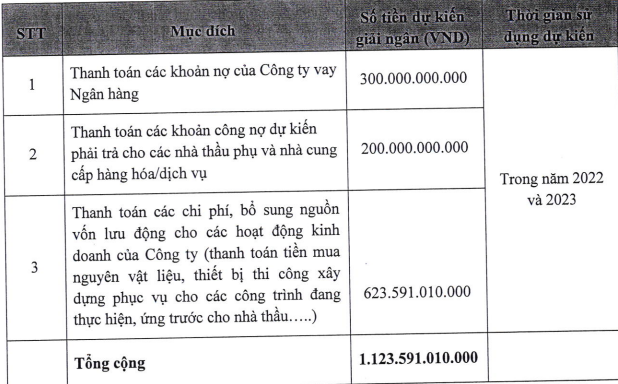

Số vốn thu được từ đợt chào bán dự kiến gần 1,124 tỷ đồng. Toàn bộ số tiền này sẽ được dùng để tăng quy mô vốn hoạt động của C4G. Nếu hoàn thành đợt phát hành, vốn điều lệ của Công ty sẽ tăng từ hơn 2,247 tỷ đồng lên hơn 3,371 tỷ đồng.

Trường hợp cổ đông không đăng ký mua, không nộp tiền mua sẽ được HĐQT C4G chào bán cho các nhà đầu tư khác (gồm các cổ đông hiện hữu khác có nhu cầu mua thêm nhưng không bao gồm các nhà đầu tư nước ngoài, tổ chức kinh tế có nhà đầu tư nước ngoài nắm giữ trên 50% vốn điều lệ) để đảm bảo phát hành hết toàn bộ số cổ phần chào bán, với điều kiện mức giá chào bán không thấp hơn giá bán cho cổ đông hiện hữu.

Trường hợp HĐQT C4G không phân phối hết số lượng cổ phiếu này thì số lượng cổ phiếu này sẽ bị hủy và HĐQT ra quyết định kết thúc đợt phát hành.

Số cổ phiếu cổ đông không đăng ký mua, không nộp tiền mua được HĐQT phân phối lại cho các nhà đầu tư khác bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt chào bán.

Trước đó, kế hoạch chào bán thêm cổ phiếu cho cổ đông hiện hữu này được C4G thông báo tạm dừng đến khi kết thúc cuộc họp ĐHĐCĐ bất thường năm 2022 (tổ chức ngày 17/10). Lý do là để Công ty cập nhật một số nội dung liên quan đến kiện toàn cơ cấu quản trị và kế hoạch chào bán thêm cổ phiếu ra công chúng.

Vào tháng 3/2022, C4G đã huy động thành công hơn 1.1 ngàn tỷ đồng từ đợt phát hành cho cổ đông hiện hữu với tỷ lệ 1:1. Sau phát hành, vốn điều lệ tăng lên gấp đôi lên 2,247 tỷ đồng. Công ty cho biết đã dùng 500 tỷ để thanh toán các khoản nợ vay ngân hàng, 100 tỷ đồng để trả nhà thầu phụ và các nhà cung cấp. Ngoài ra, C4G còn thanh toán các khoản chi phí bổ sung nguồn vốn cho hoạt động khác, trả nợ vay trái phiếu, đầu tư mua cổ phần...

|

Kế hoạch sử dụng số tiền thu đợt từ đợt chào bán thêm cổ phiếu C4G đầu năm 2022

Nguồn: C4G

|

Ở diễn biến khác, C4G thông báo 24/03 là ngày chốt danh sách cổ đông tham dự ĐHĐCĐ thường niên 2023, dự kiến tổ chức vào 24/04.

Về kết quả kinh doanh năm 2022, C4G đạt doanh thu gần 3 ngàn tỷ đồng, tăng 48%; lãi sau thuế hơn 168 tỷ đồng, gấp 2.5 lần năm trước. Dù vậy, Công ty mới thực hiện được hơn 56% mục tiêu lợi nhuận năm.

Đáng chú ý, dù kinh doanh có lãi nhưng dòng tiền thuần từ hoạt động kinh doanh năm 2022 âm hơn 23 tỷ đồng (cùng kỳ dương 203 tỷ đồng).

Trên thị trường chứng khoán, C4G vừa có nhịp hồi phục mạnh từ đáy giữa tháng 11/2022. Chốt phiên 03/03, thị giá C4G tăng một nửa sau 3 tháng qua, dừng ở mức 11,200 đồng/cp, tuy nhiên vẫn thấp hơn 57% so với đỉnh đầu tháng 4/2022.

| Giá cổ phiếu C4G từ đầu tháng 11/2022 đến nay | ||