Vì sao lợi nhuận ngân hàng sụt giảm?

Vì sao lợi nhuận ngân hàng sụt giảm?

Nhiều yếu tố khó khăn chưa hồi phục của nền kinh tế kéo theo lợi nhuận doanh nghiệp sụt giảm, vì vậy lợi nhuận ngân hàng cũng bị ảnh hưởng theo.

Tăng trưởng tín dụng chậm lại, nguồn thu chính sụt giảm

Từ cuối năm 2022, liên tiếp nhiều vấn đề diễn ra từ trái phiếu doanh nghiệp, đến thị trường bất động sản, sau đó là những vấn đề của thị trường bảo hiểm nhân thọ… Vướng mắc xảy ra, chính sách đưa ra chưa kịp tháo gỡ đã xảy ra vấn đề khác.

3 quý đầu năm, nền kinh tế nói chung phủ một màu khó khăn, dù nhiều chính sách nhằm tháo gỡ khó khăn và kích cầu tiêu dùng đã được triển khai. Tuy nhiên, doanh nghiệp vẫn chưa kịp phục hồi sau dịch COVID-19 lại tiếp tục đón “sóng”, làm cho kết quả kinh doanh không mấy khả quan, ảnh hưởng đến khả năng trả nợ và kế hoạch sản xuất.

Cũng vì vậy, tăng trưởng tín dụng chậm lại trong 9 tháng đầu năm, cung và cầu tín dụng không gặp nhau, một phần vì lẽ đó lợi nhuận ngân hàng cũng bị ảnh hưởng.

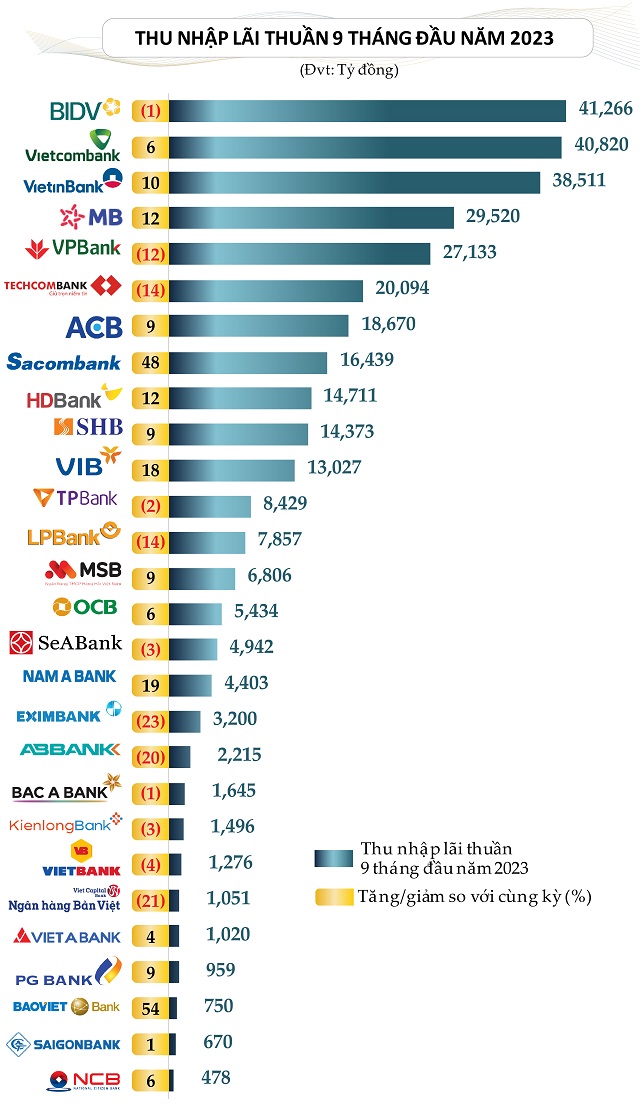

Dữ liệu từ VietstockFinance cho thấy, hoạt động chính của 28 ngân hàng trong 9 tháng đầu năm 2023 có tăng nhẹ gần 4% so với cùng kỳ khi thu được 327,195 tỷ đồng thu nhập lãi thuần.

Tuy nhiên, khác với những năm trước, có đến 16/28 ngân hàng ghi nhận giảm nguồn thu chính. Eximbank sụt giảm mạnh nhất đến 23% khi chỉ thu được 3,200 tỷ đồng thu nhập lãi thuần. BVBank (BVB) cũng sụt giảm 21%, ABBank (ABB) giảm 20%, LPB giảm 14%...

Nguồn: VietstockFinance

|

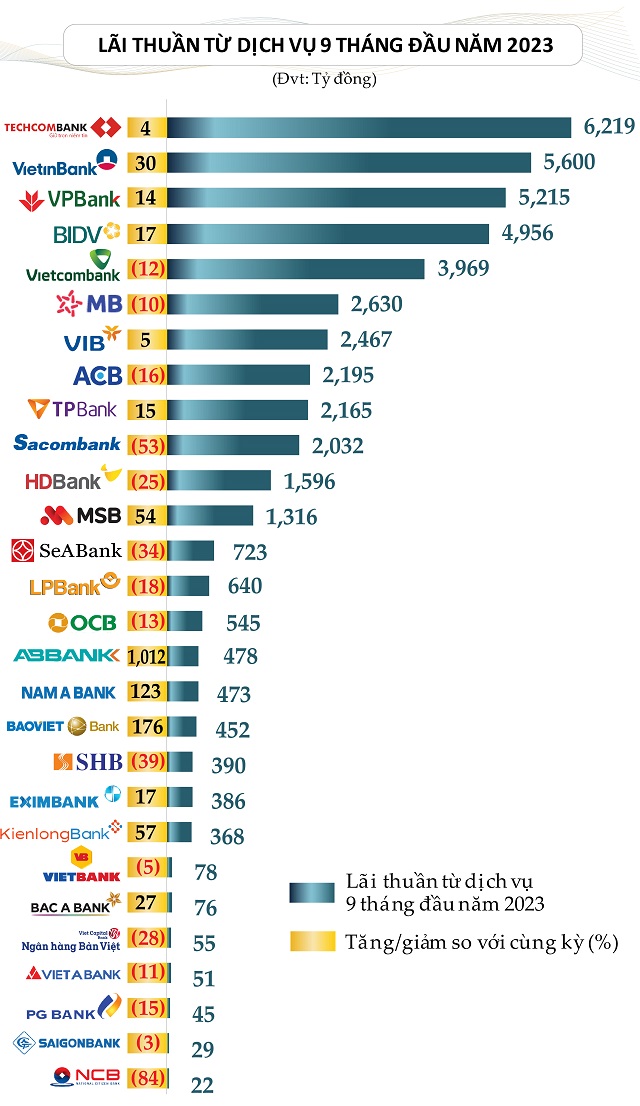

Thu từ dịch vụ cũng đi lùi

Không chỉ nguồn thu chính, cả nguồn thu phi tín dụng cũng sụt giảm. Nguồn thu từ dịch vụ luôn chiếm tỷ trọng lớn trong tổng thu nhập ngoài lãi của ngân hàng, nhưng trong 9 tháng đầu năm cũng sụt giảm nhẹ 1%, chỉ còn thu được 45,171 tỷ đồng tại 28 ngân hàng.

Có 15/28 ngân hàng ghi nhận sụt giảm nguồn thu từ dịch vụ với tốc độ giảm bình quân 24%.

Ở chiều ngược lại, vẫn có những nhà băng tăng trưởng mạnh nguồn thu này như ABB (gấp 11 lần) nhờ thu được khoản lãi hơn 189 tỷ đồng trong quý 3. Hay như BaoVietBank (2.8 lần), NAB (2.2 lần) cũng có nguồn lãi từ dịch vụ tính bằng lần.

Nguồn: VietstockFinance

|

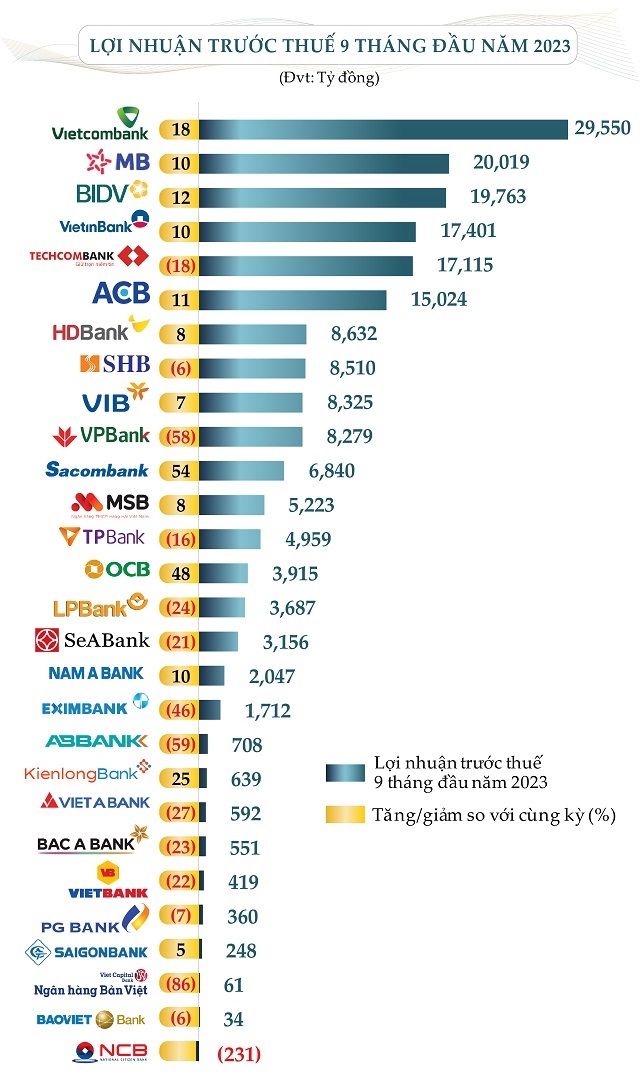

Tăng chi phí dự phòng, lợi nhuận trước thuế giảm

Lũy kế 9 tháng đầu năm, tổng chi phí dự phòng của 28 ngân hàng là 90,569 tỷ đồng, tăng nhẹ 6% so với cùng kỳ năm trước. Có 12/28 ngân hàng giảm trích lập dự phòng rủi ro tín dụng. Dù vậy, tín dụng tăng trưởng thấp, các ngân hàng cũng không có kết quả kinh doanh tươi sáng khi có đến 16/28 ngân hàng sụt giảm lợi nhuận thuần từ hoạt động kinh doanh. Kết quả, có 14 ngân hàng ghi nhận lợi nhuận trước thuế sụt giảm so với cùng kỳ và 1 ngân hàng thậm chí còn báo lỗ.

Sacombank là ngân hàng tăng trưởng lợi nhuận trước thuế 9 tháng cao nhất hệ thống, với tỷ lệ 54% khi thu được 6,840 tỷ đồng. Kế đến là OCB tăng trưởng 48%, với 3,915 tỷ đồng lãi trước thuế. Xếp thứ ba là KLB, tăng 25% lãi trước thuế lên 639 tỷ đồng.

Nguồn: VietstockFinance

|

Vì sao lợi nhuận sụt giảm, kế hoạch năm khó hoàn thành?

PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế đánh giá, việc lợi nhuận ngân hàng sụt giảm vì lợi nhuận của các ngân hàng thương mại hiện nay phụ thuộc từ 60-80% từ việc cho vay nợ. Do đó, lý do đầu tiên rõ ràng là do không cho vay được thì lợi nhuận sẽ giảm.

Thứ hai, trước đây ngân hàng được ví như “tính cua trong lỗ”, khi đã cho vay thì phải tính lãi trong kỳ đó (lãi dự thu). Thế nhưng trong điều kiện hiện tại, khi ngân hàng cho vay (thậm chí là chịu nợ xấu hoặc nợ chưa đòi được), nếu như không được giãn, hoãn chuyển nhóm nợ, thì vẫn tính lãi vào kỳ đó. Nếu ngân hàng không thu hồi được nợ từ doanh nghiệp thì phải tính vào nợ xấu, sẽ kéo giảm phần “lãi ảo” đó xuống.

Thứ ba, hiện nay các ngân hàng vẫn gia tăng việc trích lập quỹ dự phòng để phòng ngừa rủi ro cho các khoản nợ xấu theo quyết định của Ngân hàng Nhà nước .

Cả ba điều này làm cho lợi nhuận ngân hàng sụt giảm đi một cách đáng kể.

Ông Thịnh dự báo lợi nhuận có thể tăng lên một chút khi quý 4 sản xuất kinh doanh cải thiện hơn và việc vay nợ của các doanh nghiệp nhiều hơn, thì lợi nhuận của ngân hàng sẽ tăng lên. Tuy nhiên, vị chuyên gia này vẫn cho rằng việc các ngân hàng đạt được kế hoạch lợi nhuận tương đối khó trong thời điểm cuối năm nay.

TS. Nguyễn Hữu Huân – Giảng viên Đại học Kinh tế TPHCM (UEH) cũng nhìn nhận, khó để ngân hàng lấy lại lợi nhuận do nhiều nguyên nhân.

Thứ nhất, tăng trưởng tín dụng giảm tốc, năm trước mỗi ngân hàng tăng trưởng khoảng 13%, năm nay chỉ khoảng 7-9%. Tăng trưởng tín dụng giảm, kéo theo đó NIM ngân hàng cũng sụt giảm, rõ ràng lợi nhuận ngân hàng sẽ giảm.

Bên cạnh đó, thu nhập ngoài lãi cũng giảm theo, vì bancassurance và thị trường trái phiếu năm nay dường như đóng băng, dẫn đến lợi nhuận ngân hàng năm nay vẫn cao nhưng tốc độ tăng trưởng nhiều khả năng sẽ giảm.

Nhìn vào tình hình tín dụng, TS. Huân cho rằng nhiều khả năng kế hoạch lợi nhuận ngân hàng cũng khó đạt được. Ông nhấn mạnh , một số ngân hàng có “của để dành”, có thể đạt được mục tiêu lợi nhuận, nhưng những nhà băng nhỏ thì khó có thể đạt được kế hoạch đề ra của năm nay.

Trả lời cho câu hỏi quý 3 có là đáy lợi nhuận ngành ngân hàng hay không trong buổi gặp gỡ nhà đầu tư, Phó Tổng Giám đốc thường trực Techcombank – ông Phùng Quang Hưng cho rằng, năm 2023 có nhiều khó khăn nhất trong khoảng 10 năm trở lại đây, từ bất động sản, trái phiếu, bảo hiểm nhân thọ đều có vấn đề… khiến nền kinh tế tăng trưởng chậm lại, dẫn đến lợi nhuận doanh nghiệp sụt giảm trong bối cảnh chung. Do đó, lợi nhuận ngành ngân hàng cũng bị ảnh hưởng theo. Dựa vào triển vọng hồi phục của nền kinh tế, ông Hưng kỳ vọng lợi nhuận sẽ tốt lên.

|

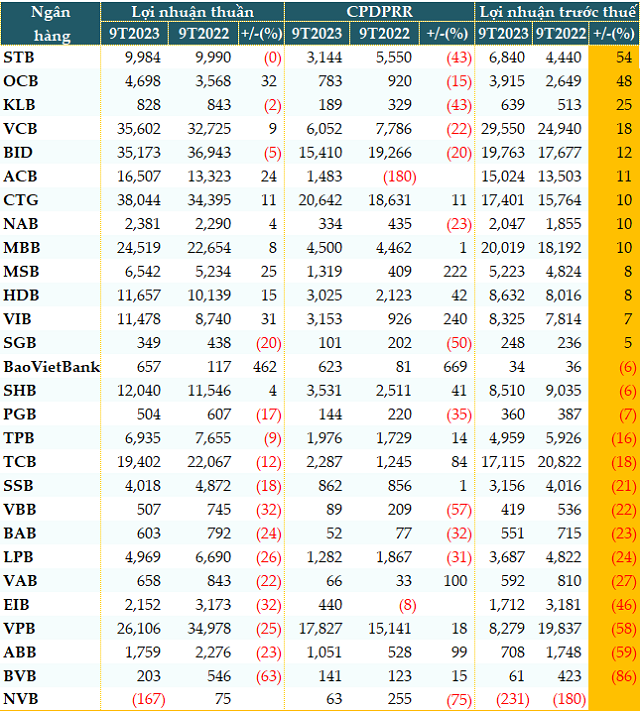

Kết quả kinh doanh 9 tháng đầu năm 2023 của các ngân hàng (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|