Ngày 05/03/2024: 10 cổ phiếu nóng dưới góc nhìn PTKT của Vietstock

Ngày 05/03/2024: 10 cổ phiếu nóng dưới góc nhìn PTKT của Vietstock

Các cổ phiếu nóng được phân tích trong báo cáo của Phòng Tư vấn Vietstock gồm: BCG, BVH, HPG, HDB, MSN, MBB, OCB, SSB, VPB và VCG.

Các cổ phiếu này được chọn lọc theo các tín hiệu phân tích kỹ thuật, thanh khoản, mức độ quan tâm của nhà đầu tư... Các phân tích dưới đây có thể phục vụ cho mục đích tham khảo trong ngắn hạn cũng như dài hạn.

BCG - CTCP Bamboo Capital

Giá cổ phiếu BCG xuất hiện mẫu hình Rising Window và tăng trưởng khá mạnh trong phiên giao dịch ngày 04/03/2024.

Mặt khác, chỉ báo MACD đảo chiều và cho tín hiệu mua mạnh nên tiềm năng tăng trưởng được cải thiện.

Khối lượng giao dịch tăng và vượt mức trung bình 20 ngày cho thấy lực cầu được cải thiện.

BVH - Tập đoàn Bảo Việt

Khối lượng giao dịch tăng mạnh và vượt mức trung bình 20 ngày cho thấy nhà đầu tư đã bớt thận trọng trong ngắn hạn.

Điểm giao cắt vàng (golden cross) của hai đường SMA 50 ngày và SMA 100 ngày xuất hiện nên xu hướng tăng được xác nhận.

ADX tiến gần mức 40 cho thấy xu hướng hiện hành đang rất mạnh.

HPG - CTCP Tập đoàn Hòa Phát

Mẫu hình gần giống Inverted Hammer xuất hiện trong phiên giao dịch ngày 04/03/2024 cho thấy nhà đầu tư đang khá bi quan trong ngắn hạn.

Vùng 28,000-29,500 (tương đương đỉnh cũ tháng 09/2023) đã bị phá vỡ hoàn toàn. Vùng này sẽ chuyển từ kháng cự thành hỗ trợ mạnh trong thời gian tới.

HDB - Ngân hàng TMCP Phát triển TPHCM

Chỉ báo MACD cho tín hiệu bán và Doji xuất hiện chứng tỏ khả năng có rung lắc ngắn hạn là khá cao.

Tuy nhiên, giá HDB đã vượt đỉnh cũ tháng 02/2022 (tương đương vùng 21,000-22,500) nên sẽ nhận được sự hỗ trợ từ vùng này trong thời gian tới.

Giá liên tục tạo ra những đỉnh mới và đáy mới cao hơn (higher high, higher low) cho thấy xu hướng tăng đã hình thành.

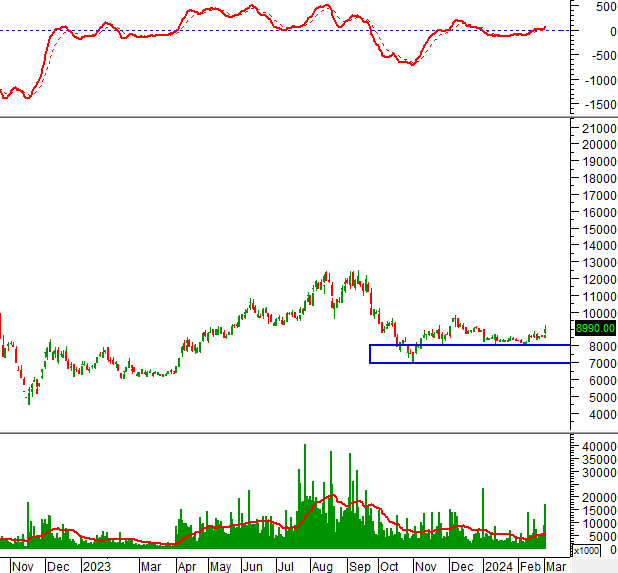

MSN - CTCP Tập đoàn Masan

Chỉ báo MACD đã cho tín hiệu mua mạnh trở lại trong những phiên giao dịch gần đây cho thấy xu hướng ngắn hạn khá tích cực.

Khối lượng giao dịch duy trì tốt và nằm trên mức trung bình 20 ngày trong suốt 2 tuần qua chứng tỏ lực cầu cải thiện.

Bollinger Bands bung nén và giá bám vào Upper Band nên khả năng bứt phá được cải thiện đáng kể.

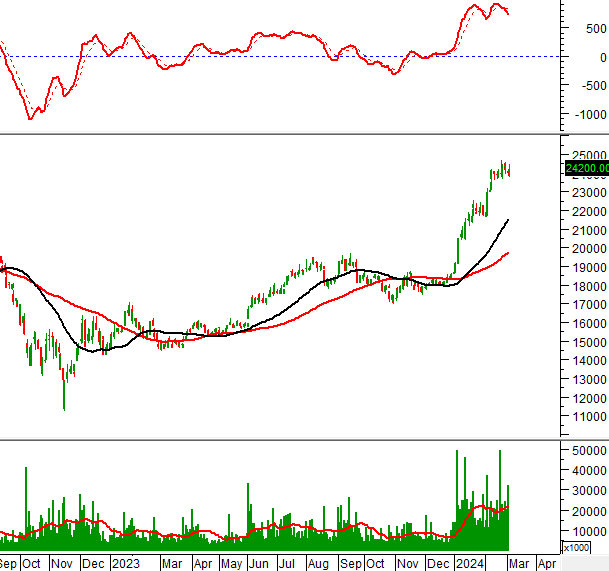

MBB - Ngân hàng TMCP Quân Đội

Mẫu hình nến High Wave Candle xuất hiện trong phiên giao dịch ngày 04/03/2024 cho thấy tâm lý nhà đầu tư đang khá thận trọng.

Đỉnh cũ tháng 02/2023 (tương đương vùng 23,500-25,000) đang là kháng cự mạnh. Người viết dự kiến quá trình rung lắc sẽ tiếp tục diễn ra tại đây.

OCB - Ngân hàng TMCP Phương Đông

Giá đã vượt qua đỉnh cũ tháng 09/2023 (tương đương vùng 14,000-15,000) nên tình hình không quá bi quan.

Khối lượng giao dịch trồi sụt thất thường cho thấy tâm lý nhà đầu tư khá bất ổn trong ngắn hạn khi mà phân kỳ giá xuống của MACD đã xuất hiện.

SSB - Ngân hàng TMCP Đông Nam Á

Các cây nến xanh đỏ xuất hiện xen kẽ liên tục cho thấy tâm lý nhà đầu tư khá phân vân trong ngắn hạn.

Giá đang test lại đáy cũ tháng 06/2022 và tháng 12/2023 (tương đương vùng 21,500-23,000). Người viết dự kiến đà giảm sẽ chững lại tại đây.

Chỉ báo MACD đang hình thành phân kỳ giá lên (bullish divergence) nên tình hình khá tích cực.

VPB - Ngân hàng TMCP Việt Nam Thịnh Vượng

Đường SMA 50 ngày và SMA 100 ngày sẽ đóng vai trò hỗ trợ hiệu quả trong thời gian tới giống như giai đoạn giữa năm 2023.

Khối lượng giao dịch vượt lên trên mức trung bình 20 ngày cho thấy nhà đầu tư khá lạc quan khi mà Inverse Head & Shoulders (dạng phức tạp) đang hình thành.

VCG - Tổng Công ty cổ phần Xuất nhập khẩu và Xây dựng Việt Nam

Khối ngoại bán ròng trở lại và mẫu hình Head & Shoulders đang hình thành trong phiên giao dịch ngày 04/03/2024. Nếu đường viền cổ (neckline) bị phá vỡ trong thời gian tới thì rủi ro sẽ rất cao.

Chỉ báo MACD đã quay đầu nhưng chưa cho tín hiệu mua mạnh trở lại. Giá dao động quanh đường SMA 50 ngày nên xu hướng chưa rõ ràng.