Ví điện tử còn sống khỏe giữa “rừng” Mobile Banking?

Ví điện tử còn sống khỏe giữa “rừng” Mobile Banking?

Không chỉ phải cạnh tranh gay gắt với các đối thủ cùng ngành, giờ đây các nhà phát triển ví điện tử còn “đau đầu” giải bài toán thu hút khách hàng khi các nhà băng ngày càng phát triển ứng dụng Mobile Banking.

Thanh toán bằng điện thoại lên ngôi

Đại dịch COVID-19 gây tổn thương nặng nề cho nền kinh tế cũng như tác động tiêu cực đến đời sống của người dân, nhưng lại là cú hích thúc đẩy thanh toán không dùng tiền mặt bùng nổ.

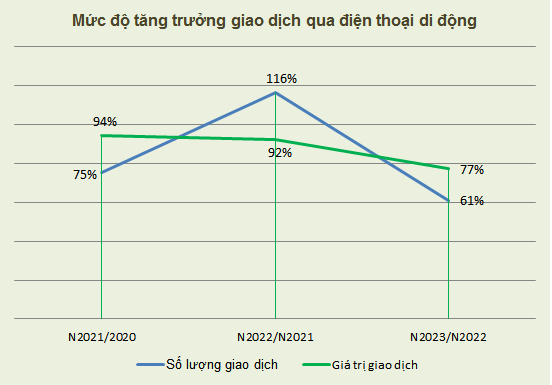

Nguồn: Vụ Thanh toán - NHNN

|

Theo Ngân hàng Nhà nước (NHNN), trong năm 2023, thanh toán không dùng tiền mặt qua kênh điện thoại di động tăng 61% về số lượng và 77% về giá trị; qua phương thức QR Code tăng tương ứng 172% về số lượng và 74% về giá trị so với năm 2022. Cả số lượng và giá trị giao dịch từng năm trong 3 năm gần đây tăng trung bình lần lượt 84% và 88% mỗi năm.

Vụ Thanh toán - NHNN cũng cho biết, mô hình chợ 4.0 đã phát huy hiệu quả tích cực tại nhiều địa phương từ Bắc đến Nam. Nhiều cây xăng ở Hà Nội đã nhận thanh toán thông qua quét mã chuyển khoản. Rất nhiều người tiêu dùng thừa nhận họ dần lãng quên chiếc thẻ ngân hàng, thay vào đó là sự gắn kết với điện thoại di động ngày một nhiều.

Thói quen này xuất hiện từ giai đoạn bùng phát và phòng, chống dịch COVID-19, khi mọi người quen với việc mua hàng online. Các khoản như tiền nhà, tiền dịch vụ, ăn uống, khách hàng đều chuyển khoản thanh toán. Ngày nay, đi đâu cũng thấy số tài khoản, QR Code được dán sẵn. Không chỉ người trẻ, các khách hàng trung niên cũng đã quen thuộc với việc sử dụng ví điện tử hoặc Smart Banking để mua, bán hàng.

Vụ Thanh toán - NHNN đánh giá xu hướng này sẽ còn tăng mạnh trong thời gian tới, tác động vào thói quen buôn bán của nhiều hộ gia đình.

“Nóng” cuộc đua thanh toán bằng điện thoại

Với mảnh đất thanh toán bằng điện thoại ngày càng “màu mỡ”, các ví điện tử đua nhau nở rộ hòng chiếm lĩnh thị trường. Không những vậy, trên đường đua giành thị phần thanh toán điện tử tại Việt Nam, ví điện tử còn gặp đối thủ nặng ký là ứng dụng Mobile Banking của ngân hàng.

|

Mobile Banking là gì? Hiểu đơn giản, Mobile Banking là hình thức số hóa các hoạt động, dịch vụ của ngân hàng truyền thống trên điện thoại di động. Bên cạnh đó, Mobile Banking cung cấp thêm nhiều tính năng và dịch vụ từ hệ sinh thái riêng của mỗi ngân hàng. |

Ví điện tử và ứng dụng Mobile Banking của ngân hàng là 2 sản phẩm dịch vụ thanh toán phổ biến trong thời kỳ cách mạng công nghiệp 4.0 hiện nay.

Theo cập nhật của NHNN vào tháng 5/2023, đã có gần 75% người trưởng thành tại Việt Nam có tài khoản ngân hàng. Tỷ lệ này đã được cải thiện nhanh chóng so với mức 66% được công bố vào giữa năm 2022, tức tăng thêm gần 10% chỉ sau 1 năm.

Hiện các ngân hàng đều cải thiện ứng dụng ngân hàng trên điện thoại (Mobile Banking) như Techcombank, ACB, VIB… hoặc phát triển một ứng dụng hay ngân hàng riêng trên nền tảng số như Cake của VPBank, LioBank của OCB, Digimi của BVBank..

Tất cả hoạt động - từ chuyển khoản, nạp và rút tiền, đặt vé máy bay, khách sạn đến thanh toán mọi hóa đơn như điện, nước, đóng học phí... đều có thể thực hiện được trên kênh Mobile Banking. Sự đổi mới góp phần thúc đẩy tăng trưởng doanh thu của ngân hàng.

Điều này đặt ra bài toán “giữ chân” khách hàng của ví điện tử khi những khách hàng có tài khoản ngân hàng sẽ dần hình thành thói quen thanh toán trên ứng dụng Mobile Banking thay vì thanh toán bằng ví điện tử.

Tiên phong xây dựng thói quen thanh toán online

|

Thời gian ra mắt các ví điện tử tại Việt Nam

Nguồn: Người viết tổng hợp

|

Theo một chuyên viên trong ban chuyển đổi số của một ngân hàng tại TPHCM, phải đến năm 2014, một vài ngân hàng mới bắt đầu tập trung nguồn lực phát triển ứng dụng số hóa dịch vụ ngân hàng theo hướng tích hợp lên các thiết bị di động, đặc biệt là điện thoại thông minh. Trong khi đó, nhiều ví điện tử như Payoo hay Momo đã nhập cuộc từ rất sớm. Với khoảng thời gian này, các ví điện tử đã “nhanh chân hơn” ngân hàng trong việc hình thành thói quen thanh toán online cho người dùng từ những giao dịch giá trị nhỏ phục vụ cuộc sống thường ngày như ăn uống, nạp tiền điện thoại, thanh toán tiền điện, tiền nước.

|

Thời gian ra mắt Mobile Banking của các ngân hàng tại Việt Nam

Nguồn: Người viết tổng hợp

|

Xuất phát từ nhu cầu an toàn của bản thân, phần lớn chúng ta có xu hướng chọn lựa các dịch vụ hay sản phẩm đã sử dụng trước đó. Việc bắt đầu tạo thói quen cho khách hàng chính là chìa khóa để chuyển đổi các khách hàng mới thành khách hàng trung thành.

Do đó, với những khách hàng đã quen với việc sử dụng ví điện tử như Momo, nếu họ cảm nhận dịch vụ “đủ tốt”, họ vẫn sẽ gắn bó với ví điện tử để thanh toán các giao dịch, ngay cả khi ứng dụng của ngân hàng số đã phát triển đầy đủ các tính năng cần thiết để giao dịch.

Tạo cảm giác an toàn khi thanh toán giao dịch hằng ngày

Thông tin tài chính trong ví điện tử được mã hóa và bảo mật cao, giúp tránh rủi ro mất cắp thông tin cá nhân hay các gian lận trong giao dịch. Hầu hết ví điện tử đều hỗ trợ các tính năng xác thực như nhận dạng khuôn mặt, dấu vân tay hoặc mã PIN để tăng cường bảo mật.

Với ví điện tử, người dùng có thể trích một khoản tiền từ tài khoản ngân hàng vào ví để thanh toán các giao dịch trên sàn thương mại điện tử thay vì sử dụng hoàn toàn nguồn tiền trong tài khoản ngân hàng. Điều này giúp tiền trong tài khoản ngân hàng tách biệt với các ứng dụng trên không gian mạng, giúp người dùng hạn chế việc rò rỉ thông tin tài khoản ngân hàng.

Theo chia sẻ của chị K. (30 tuổi, ngụ TPHCM): “Tôi có thói quen dùng ví điện tử để thanh toán các giao dịch hằng ngày có giá trị nhỏ dưới 1 triệu đồng như ăn uống, thanh toán hóa đơn. Còn chuyển khoản tiền giá trị lớn, tôi sẽ sử dụng app ngân hàng để giao dịch, vì tiền nằm trong tài khoản ngân hàng giúp tôi có cảm giác an toàn hơn”.

Qua chia sẻ của chị K. có thể mở rộng ra là việc sử dụng ví điện tử hay Mobile Banking sẽ được người dùng lựa chọn linh hoạt tùy từng nhu cầu tại thời điểm đó nên không thể nói ví điện tử hay Mobile Banking có thể thay thế nhau hoàn toàn.

Phát triển hệ sinh thái thanh toán phong phú

Ngoài cung cấp đầy đủ các tiện ích cơ bản như thanh toán điện thoại, điện, nước, internet, thanh toán các khoản vay, phí bảo hiểm, phí dịch vụ chung cư, dịch vụ công, học phí, mua vé (tàu xe, máy bay)... các ví điện tử đang xây dựng cho mình các trò chơi, chương trình ưu đãi riêng hay liên kết với các sàn thương mại điện tử (TMĐT) như Lazada, Tiki, Shopee, Sendo, Zalora... để gia tăng trải nghiệm, tiện ích cho khách hàng.

Trong đó, ShopeePay đang khai thác tốt lợi thế cạnh tranh (USPs) là nền tảng thanh toán tích hợp trong sàn TMĐT là Shopee. MoMo lại cho thấy sức mạnh trong việc đa dạng hóa dịch vụ, tiện ích thanh toán và đối tác liên kết. VNPAY có thế mạnh của nền tảng cổng thanh toán điện tử sở hữu mạng lưới đối tác liên kết thanh toán phong phú. ZaloPay có lợi thế chuyển đổi người dùng trực tiếp trong ứng dụng Zalo Chat. ViettelPay với hệ sinh thái viễn thông cho phép chuyển tiền qua số điện thoại. Moca (GrabPay) với hệ sinh thái thuộc siêu ứng dụng Grab…

|

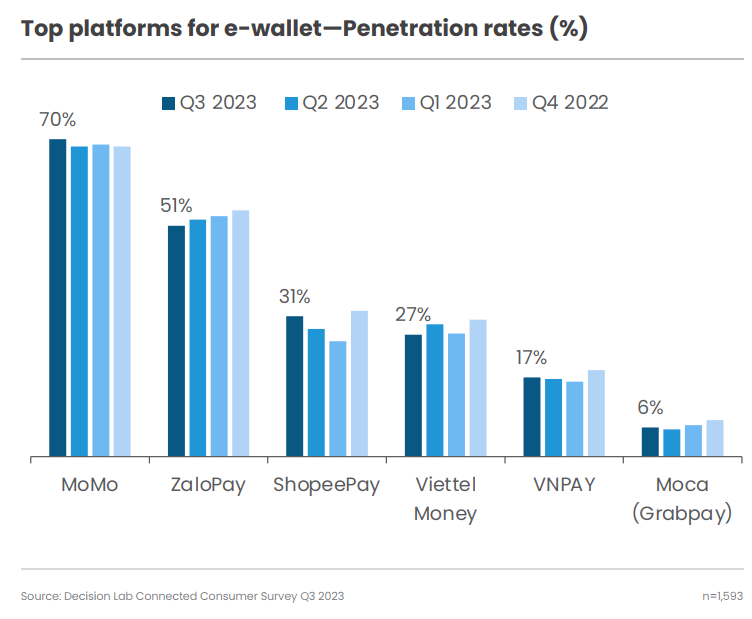

Thị phần các ví điện tử tại Việt Nam tính đến quý 3/2023

Nguồn: Decision Lab

|

Theo báo cáo “Người tiêu dùng số - The Connected Consumer” quý 3/2023 của Decision Lab - đối tác độc quyền của YouGov tại Việt Nam - phối hợp Hiệp hội tiếp thị di động Việt Nam (Mobile Marketing Association Vietnam - MMA), trong quý 3/2023, siêu ứng dụng MoMo chiếm 68% thị phần (penetration rates), tiếp theo là Zalopay chiếm 51%, ShopeePay chiếm 31%, Viettel Money có thị phần 27%, VNPay ở vị trí tiếp theo với 17% và ví điện tử Moca (Grabpay) đứng ở vị trí thứ 6 với 6%.

Có thể thấy, ví điện tử nào có nhiều tiện ích, phù hợp với khách hàng của mình sẽ có được lợi thế trong cuộc đua thu hút khách hàng.

Chuyên gia kinh tế Đinh Thế Hiển cho biết, mỗi ứng dụng đều có ích lợi của riêng nó. Ở Mobile Banking, việc chuyển tiền từ tài khoản ngân hàng sẽ thuận lợi khi khách hàng có tài khoản ở đó, sử dụng những dịch vụ mà ngân hàng có. Còn ví điện tử là dịch vụ thanh toán và có thêm nhiều dịch vụ khác cũng như có thể kết nối với nhiều ngân hàng và các tổ chức tài chính tiêu dùng hoặc họ có thể kết nối với các công ty lớn trong vấn đề thanh toán cho khách hàng ở nhiều lĩnh vực.

“Nếu ví điện tử phát triển đúng hướng - tập trung vào dịch vụ thanh toán kết nối với nhiều tổ chức và trong quá trình kết nối đó có thể phát triển thêm nhiều dịch vụ giúp đa dạng tính năng hơn ngân hàng thì sẽ vẫn thu hút được người dùng. Ở các nước phát triển, hệ thống ngân hàng đã phát triển mạnh Digital Banking nhưng MasterCard hay thẻ VISA vẫn phát triển và đang tồn tại song song. Tương tự như vậy, ví điện tử cũng sẽ tồn tại song song với Mobile Banking. Nhưng nếu ví điện tử không tập trung đầu tư thêm, không gia tăng thêm dịch vụ hay mở rộng kết nối với các tổ chức để mang đến thêm nhiều giá trị trong dịch vụ thanh toán cho khách hàng thì sẽ bị đuối với Mobile Banking của ngân hàng” - chuyên gia nhận định.

Còn nhiều dư địa tăng trưởng cho thanh toán bằng điện thoại

Lý giải về sức hút của ví điện tử so với Mobile Banking, một người có nhiều năm làm trong ngành cung cấp giải pháp, dịch vụ đám mây và phần mềm cho biết, phần lớn người dùng vẫn ngầm định rằng Mobile Banking của ngân hàng chỉ dùng để nhận và chuyển tiền, vì là chức năng chính mà app ngân hàng thời kỳ đầu ra mắt. Về phía ví điện tử, điển hình là sự ra đời của “kỳ lân” Momo với tuyên bố rằng đây là công cụ hỗ trợ thanh toán, không phải là app ngân hàng. Từ đó, một phần tâm lý người mua hàng vẫn nghĩ đến ví điện tử Momo khi mua sắm, app ngân hàng là nơi giữ tiền và suy nghĩ này càng đi sâu vào thói quen thanh toán của người dùng.

Mặt khác, người này cho hay, theo báo cáo của công ty xử lý thanh toán và ngân hàng Fidelity National Information Services (FIS), trong khoảng thời gian giữa 2019 - 2022, chi trả bằng tiền mặt đã giảm từ 85% xuống còn 42% tại Việt Nam. Nhìn chung, dù thanh toán không tiền mặt đang tăng trưởng nhanh tại Việt Nam, nhưng tỷ lệ thanh toán bằng tiền mặt vẫn cao. Do đó, có thể kỳ vọng dư địa thị trường thanh toán điện tử vẫn đủ rộng cho các nhóm doanh nghiệp khác nhau cùng khai thác, trong đó các ví điện tử vẫn có lợi thế sở hữu hàng chục triệu người dùng phổ thông chưa tiếp cận các dịch vụ cao cấp.

|

Ví điện tử là gì? Theo Khoản 1 Điều 1 Nghị định 80/2016/NĐ-CP, ví điện tử là dịch vụ cung cấp cho khách hàng một tài khoản điện tử định danh do các tổ chức cung ứng dịch vụ trung gian thanh toán tạo lập trên vật mang tin (như chip điện tử, sim điện thoại di động, máy tính...); Ví điện tử cho phép lưu giữ một giá trị tiền tệ được đảm bảo bằng giá trị tiền gửi tương đương với số tiền được chuyển từ tài khoản thanh toán của khách hàng tại ngân hàng vào tài khoản đảm bảo thanh toán của tổ chức cung ứng dịch vụ ví điện tử theo tỷ lệ 1:1. Đồng thời, theo Điều 2 Thông tư 39/2014/TT-NHNN, ví điện tử được xem là một trong các loại dịch vụ thanh toán trung gian, là một công cụ hỗ trợ dịch vụ thanh toán. Có thể hiểu đơn giản, ví điện tử cũng tương tự như chiếc ví truyền thống nhưng là nơi chứa tiền bạc dưới dạng một ứng dụng di động. Ví điện tử có 2 dòng tiền, bao gồm tiền trong ví và tài khoản liên kết ngân hàng. |