BAF xử lý hết hơn 68 triệu cp chào bán cho cổ đông hiện hữu

BAF xử lý hết hơn 68 triệu cp chào bán cho cổ đông hiện hữu

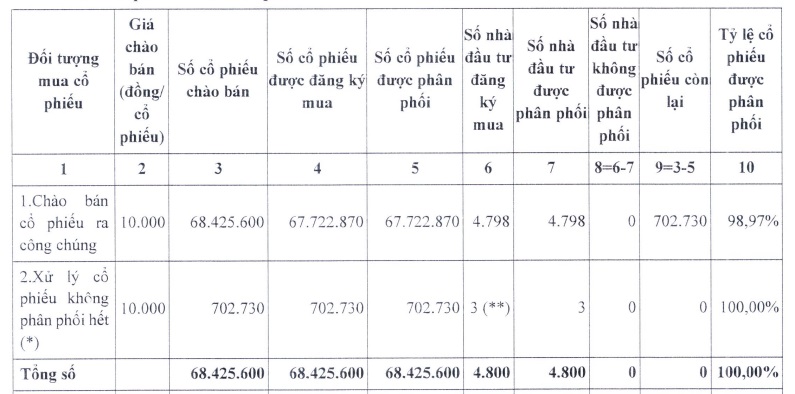

Theo công bố kết quả đợt chào bán cổ phần phổ thông cho cổ đông hiện hữu, CTCP Nông nghiệp BAF Việt Nam (HOSE: BAF) cho biết đã phân phối gần 99% lượng cổ phiếu phát hành, và cũng xử lý thành công lượng cổ phần nhỏ không phân phối hết.

Cụ thể, BAF đã chào bán hơn 68.4 triệu cp phổ thông với giá 10,000 đồng/cp, thấp hơn 47% so với thị giá 19/07 (19,000 đồng/cp). Số cổ phần này được chào bán theo phương thức thực hiện quyền mua, với tỷ lệ 1:0.476767, tương đương cổ đông sở hữu 10 cp được mua thêm gần 4.8 cp mới.

Thời gian đăng ký mua và nộp tiền diễn ra từ 27/05-17/06/2024; thời gian xử lý cổ phần chưa phân phối hết (do làm tròn hoặc cổ đông không đăng ký mua) là từ 27/06-03/07/2024. Cổ phiếu phát hành thêm được tự do chuyển nhượng.

| Diễn biến giá cổ phiếu BAF từ đầu năm 2024 | ||

Theo kết quả công bố, BAF đã phân phối hết 67.72 triệu cp, tương đương 98.97% lượng cổ phần phát hành. Lượng còn dư là 702,730 cp, tương đương 1.03%, cũng đã được xử lý theo hình thức phân phối lại, dành cho 3 nhà đầu tư.

Về cơ cấu phân phối, nhà đầu tư trong nước mua gần 67.6 triệu cp, và nhóm đầu tư nước ngoài mua 847,053 cp. Sau khi kết thúc đợt chào bán, nhà đầu tư trong nước nắm 98.76%, tương đương 233.4 triệu cp. Trong đó, có 17 nhà đầu tư trong nước là các tổ chức nắm 40.59%, tương đương 96 triệu cp, và hơn 6 ngàn nhà đầu tư cá nhân, chiếm 58.17%, tương đương hơn 137 triệu cp. Ngoài ra, 7 nhà đầu tư là các tổ chức nước ngoài năm 1.21% (tương đương gần 2.87 triệu cp), cùng 18 nhà đầu tư cá nhân nước ngoài nắm 0.02% (tương đương 53,384 cp).

Nguồn: BAF

|

Cổ đông lớn hiện tại của BAF là CTCP Siba Holdings – cũng là một thành viên thuộc hệ sinh thái của Tập đoàn Tân Long, sở hữu 40.48%, tương đương gần 95.7 triệu cp.

BAF cũng thông báo thay đổi về phương án sử dụng vốn thu được, chủ yếu liên quan đến thời gian giải ngân. Theo đó, các phương án sử dụng vốn như phục vụ hoạt động chăn nuôi heo, hoạt độn kinh doanh nông sản, tăng vốn điều lệ tại các công ty con… được chuyển thời gian thực hiện từ quý 4/2023 - quý 1/2024, sang trong quý 3 hoặc từ quý 3 - quý 4/2024.

BAF cho biết, nguyên nhân do các hạng mục vẫn có thể giải ngân theo phương án cũ đã bị quá thời hạn thanh toán, sẽ được kéo dài thời gian giải ngân. Bên cạnh đó, một số hợp đồng tại phương án cũ đã được thanh toán xong hoặc đã được thu xếp thanh toán bằng nguồn khác cũng sẽ được thay đổi. Trong đó, BAF chuyển số tiền hơn 75 tỷ đồng giải ngân cho mục “chi phí mua cám, phụ gia, nguyên vật liệu” sang “chi phí mua heo giống phục vụ các trại chăn nuôi”, đồng thời bổ sung thêm các hợp đồng mua bán heo phát sinh chi phí. Kế hoạch giải ngân chi tiết được thay đổi là hơn 105 tỷ đồng.

Việc thay đổi nhằm thể hiện sự linh hoạt trong quá trình điều chuyển dòng tiền hoạt động kinh doanh và sử dụng phù hợp, kịp thời các nguồn vốn sẵn có để giải ngân.

Được biết, việc phát hành của BAF nằm trong các phương án tăng vốn điều lệ đã được thông qua từ ĐHĐCĐ thường niên 2023. Tại đại hội, BAF dự định phát hành tổng cộng 100 triệu cp theo 3 hình thức: Chào bán ra công chúng, chào bán ESOP và phát hành cổ phiếu trả cổ tức.

Với phương án ESOP, thời gian gần đây, BAF cũng đã công bố kết quả chào bán hơn 7. triệu cp, giá 10,000 đồng/cp. Tuy nhiên, Doanh nghiệp chỉ phát hành thành công 2.6 triệu cp, tương ứng gần 36% tổng lượng cổ phần chào bán.

Với lượng cổ phiếu chưa phát hành thành công, BAF nêu các yếu tố khách quan như: đặc thù của ngành chăn nuôi, để đảm bảo an toàn sinh học, trên 90% tổng lao động của công ty hiện nay đang làm việc trong trang trại tại vùng sâu vùng xa; Điều kiện tiếp cận thông tin về chứng khoán và thị trường chứng khoán còn nhiều hạn chế. Vì thế, một phần lớn cán bộ công nhân viên chưa thấu hiểu đầy đủ lợi ích của cổ phiếu ESOP, phần khác chưa đủ điều kiện tài chính để mua cổ phiếu ESOP khi thu nhập chỉ vừa đủ để trang trải cuộc sống gia đình.

Giải pháp mà BAF đưa ra là tích cực truyền thông đến cán bộ công nhân viên khi phát hành cổ phiếu ESOP, có giải pháp cụ thể và phù hợp giúp nhân sự có thể mua được cổ phiếu ưu đãi, được hưởng quyền lợi một cách đầy đủ. Từ đó tăng thu nhập, tăng sự gắn kết và đồng hành lâu dài cùng Công ty.