Sabeco hưởng lợi gì từ thương vụ M&A Sabibeco?

Sabeco hưởng lợi gì từ thương vụ M&A Sabibeco?

Ngày 06/09, HĐQT Sabeco ban hành Nghị quyết thông qua thực hiện phương án chào mua công khai cổ phiếu của Sabibeco, dự kiến bắt đầu trong năm 2024 và được dự báo có thể giúp Sabeco trở thành doanh nghiệp bia có quy mô sản xuất lớn nhất Việt Nam.

Theo phương án được công bố, Tổng CTCP Bia - Rượu - Nước giải khát Sài Gòn (Sabeco, HOSE: SAB) dự kiến chào mua hơn 37.8 triệu cp, tương đương 43.2% tổng số cổ phiếu đang lưu hành của CTCP Tập đoàn Bia Sài Gòn - Bình Tây (Sabibeco, UPCoM: SBB).

Hiện, Sabeco đang sở hữu trực tiếp gần 14.4 triệu cp SBB (tỷ lệ 16.4%), bên có liên quan nắm giữ hơn 5.5 triệu cp (tỷ lệ 6.3%), tổng cộng gần 19.9 triệu cp (tỷ lệ 22.7%). Nếu chào mua đúng theo kế hoạch đề ra, Sabeco và bên có liên quan sẽ nâng sở hữu lên hơn 57.7 triệu cp SBB (tỷ lệ 65.9%), phần sở hữu của bên liên quan không thay đổi, qua đó chính thức trở thành công ty mẹ của Sabibeco.

Với giá chào mua công khai 22,000 đồng/cp, Sabeco dự kiến chi gần 832 tỷ đồng để hoàn tất thương vụ, sử dụng từ nguồn vốn chủ sở hữu và các nguồn vốn hợp pháp khác. Trong quá trình chào mua, Sabeco có thể tăng giá nếu cần để đảm bảo lợi ích, phù hợp với quy định pháp luật và tình hình thị trường từng thời điểm.

Thương vụ M&A này sẽ bắt đầu trong năm 2024 và hoàn tất trong tối thiểu 30 ngày giao dịch và tối đa 60 ngày giao dịch kể từ ngày bắt đầu nhận đăng ký bán được xác định trong bản thông báo chào mua công khai.

Cần lưu ý rằng, Sabeco có quyền rút lại việc chào mua khi xảy ra một trong các sự kiện: số cổ phiếu SBB đăng ký bán không đạt tối thiểu hơn 25.1 triệu cp (tỷ lệ 28.7%); SBB giảm số cổ phiếu có quyền biểu quyết; SBB phát hành cổ phiếu, trái phiếu chuyển đổi, trái phiếu kèm chứng quyền, quyền mua; SBB bán tài sản của công ty có giá trị từ 35% tổng giá trị tài sản căn cứ trên BCTC kỳ gần nhất.

Quay về thời điểm tháng 2/2023, HĐQT Sabeco đã thông qua chủ trương triển khai đề xuất nâng sở hữu tại Sabibeco và CTCP Tập đoàn Bao bì Sài Gòn. Sau khi hoàn thành các thủ tục, 2 công ty này sẽ trở thành công ty con của Sabeco.

Tập đoàn Bia Sài Gòn Bình Tây (Sabibeco) tiền thân là CTCP Bia Sài Gòn Bình Tây, được thành lập ngày 25/11/2005, với dự án đầu tiên là Nhà máy Bia Sài Gòn - Bình Dương. Theo thông tin trên website của Sabibeco, Công ty có tới 6 nhà máy thành viên với tổng công suất 610 triệu lít bia/năm.

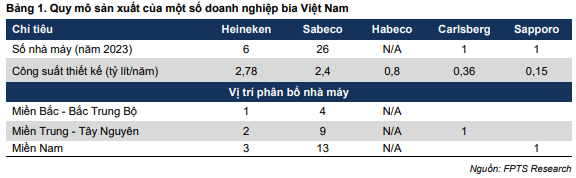

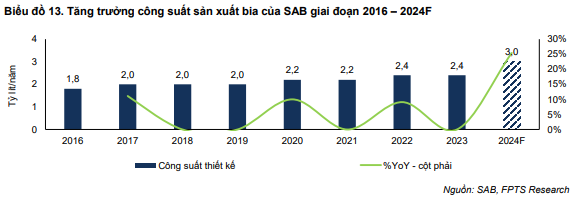

Theo nhận định trong báo cáo định giá lần đầu cổ phiếu SAB của Chứng khoán FPT (FPTS) thì sau khi hoàn tất thương vụ M&A Sabibeco, tổng công suất của Sabeco sẽ được nâng lên 3.01 tỷ lít bia/năm ngay trong năm 2024, tăng 25.4% so với công suất hiện tại và trở thành doanh nghiệp bia có quy mô sản xuất lớn nhất Việt Nam.

Sabibeco được biết đến với nhãn hiệu bia Sagota gồm nhiều sản phẩm bia hơi, bia lon, bia tươi, bia chai; sản phẩm gia công bia Saigon Special, Saigon Larger, Saigon 333 Export, Saigon Export; nước uống lúa mạch vị chanh và vị mâm xôi Malty.

Quý 1/2024, Sabibeco ghi nhận doanh thu thuần hơn 574 tỷ đồng, tăng 48% so với cùng kỳ năm trước. Công ty không còn kinh doanh dưới giá vốn, giúp lãi gộp đạt 19.5 tỷ đồng, trong khi cùng kỳ lỗ gần 500 triệu đồng.

Điểm sáng là chi phí tài chính kỳ này được tiết giảm đáng kể do hoàn nhập dự phòng giảm giá chứng khoán kinh doanh và tổn thất đầu tư hơn 21 tỷ đồng. Tuy nhiên, phần lỗ từ công ty liên doanh liên kết gần 29 tỷ đồng kéo kết quả chung đi xuống.

Sau cùng, Sabibeco lỗ sau thuế khoảng 17 tỷ đồng, giảm so với mức lỗ 34 tỷ đồng quý 1/2023. Doanh nghiệp bia này đã lỗ 4 năm liên tiếp từ 2020-2023, đỉnh điểm năm 2022 lỗ kỷ lục 108 tỷ đồng. Tính tới ngày 31/03/2024, Sabibeco đang lỗ lũy kế gần 9 tỷ đồng.