Bóc tách cơ cấu lợi nhuận của ngành ngân hàng năm 2024

Bóc tách cơ cấu lợi nhuận của ngành ngân hàng năm 2024

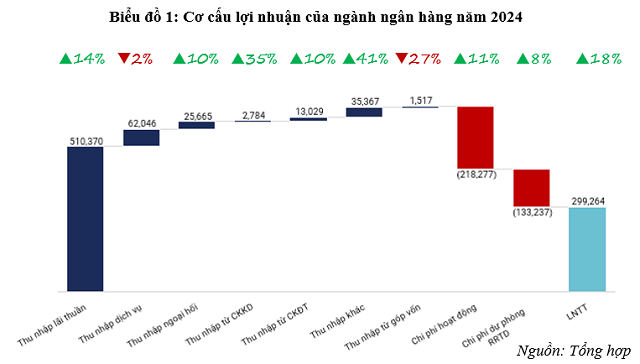

Năm 2024, trong bối cảnh nền kinh tế đối mặt với nhiều thách thức từ các biến động vĩ mô, rủi ro địa chính trị và nhu cầu tiêu dùng yếu, hệ thống ngân hàng vẫn duy trì tốc độ tăng trưởng ổn định. Mức lợi nhuận tăng trưởng 18% phản ánh sự kiểm soát chi phí hoạt động hiệu quả, tối ưu hóa danh mục tín dụng và sự hồi phục của một số nguồn thu phi lãi. Việc bóc tách cơ cấu lợi nhuận giúp nhận diện rõ hơn mức độ đóng góp của từng mảng kinh doanh trong ngân hàng, từ đó có những đánh giá chính xác về triển vọng của ngành.

Ngân hàng Nhà nước (NHNN) đã triển khai nhiều biện pháp hỗ trợ từ cuối năm 2023, bao gồm hạ lãi suất điều hành, mở rộng hạn mức tín dụng và thúc đẩy dòng vốn. Tuy nhiên, sức cầu tín dụng yếu khi doanh nghiệp và người dân thận trọng trong quyết định vay vốn buộc các ngân hàng phải chuyển dịch cơ cấu tín dụng từ khách hàng cá nhân sang doanh nghiệp để duy trì tăng trưởng. Dù lãi suất cho vay giảm, tâm lý e ngại về triển vọng kinh tế khiến doanh nghiệp chưa mạnh dạn mở rộng đầu tư. Đồng thời, nhu cầu vay tiêu dùng cũng suy giảm do lo ngại về thu nhập và việc làm trong tương lai.

Mặc dù vậy, đến cuối quý 4/2024, lợi nhuận sau thuế toàn thị trường ghi nhận mức tăng trưởng 20.9% so với cùng kỳ năm trước, tiếp tục duy trì xu hướng ổn định. Trong đó, nhóm Phi tài chính vẫn đóng vai trò dẫn dắt, tuy nhiên, tốc độ tăng trưởng có dấu hiệu chững lại, đạt 25.7% trong quý 4, thấp hơn so với mức 29% của quý 3. Ngược lại, nhóm Tài chính ghi nhận sự phục hồi rõ rệt, với mức tăng trưởng 16.7% so với cùng kỳ, vượt qua mức 14.9% của quý trước. Đà tăng trưởng này chủ yếu được hỗ trợ bởi sự đóng góp tích cực từ ngành ngân hàng, lĩnh vực có mức tăng trưởng ổn định trong bối cảnh thị trường tài chính dần lấy lại sự cân bằng.

Hoạt động tín dụng đóng vai trò dẫn dắt

Theo số liệu từ báo cáo tài chính năm 2024, lợi nhuận trước thuế toàn ngành ngân hàng tăng 18% so với cùng kỳ, phản ánh sự tăng trưởng tích cực nhưng chịu tác động từ nhiều yếu tố đan xen. Hoạt động tín dụng tiếp tục giữ vai trò cốt lõi khi thu nhập lãi thuần chiếm hơn 80% tổng thu nhập, tăng 14% so với cùng kỳ năm trước. Mức tăng trưởng này hoàn toàn phù hợp với tăng trưởng tín dụng toàn hệ thống đạt 15.08%, khẳng định vai trò quan trọng của ngân hàng trong việc cung ứng vốn cho nền kinh tế.

Ngoài ra, sự phục hồi của các hoạt động phi lãi, bao gồm thu nhập từ ngoại hối, chứng khoán kinh doanh và chứng khoán đầu tư, đã đóng góp đáng kể vào tăng trưởng lợi nhuận trước thuế toàn ngành. Tuy nhiên, nguồn thu từ hoạt động dịch vụ, vốn là nguồn thu nhập ổn định khi hoạt động tín dụng gặp khó khăn lại đang có dấu hiệu suy yếu, trong khi thu nhập từ các hoạt động khác lại tăng mạnh lên hơn 40% so với năm ngoái. Điều này đặt ra không ít thách thức trong việc duy trì sự ổn định và bền vững lợi nhuận của ngân hàng trong dài hạn.

Thông thường, khi thu nhập từ lãi vay gia tăng, chi phí hoạt động của ngân hàng cũng sẽ có xu hướng tăng tương ứng nhằm đáp ứng nhu cầu mở rộng quy mô hoạt động, đầu tư vào hệ thống vận hành và nâng cao chất lượng dịch vụ. Tuy nhiên, năm 2024 đã ghi nhận một diễn biến đáng chú ý khi chi phí hoạt động chỉ tăng 11%, thấp hơn so với mức tăng thu nhập là 14%, phản ánh sự chủ động của các ngân hàng trong việc tối ưu hóa chi phí, nâng cao hiệu suất vận hành mà không làm suy giảm khả năng sinh lời. Một trong những điều chỉnh quan trọng trong chiến lược kiểm soát chi phí của các ngân hàng trong năm 2024 là tinh gọn bộ máy nhân sự và đẩy mạnh số hóa nhằm tối ưu hiệu quả hoạt động. Theo dữ liệu tổng hợp đến quý 2/2024, có 20/27 ngân hàng đã thực hiện cắt giảm nhân sự so với đầu năm, chủ yếu tập trung ở nhóm ngân hàng có quy mô vừa và nhỏ, nơi áp lực chi phí vận hành cao hơn.

Bên cạnh điều chỉnh nhân sự, việc ứng dụng công nghệ và phát triển ngân hàng số cũng đóng vai trò quan trọng trong chiến lược cắt giảm chi phí. Các ngân hàng ngày càng chú trọng đến việc xây dựng nền tảng giao dịch trực tuyến, ứng dụng trí tuệ nhân tạo (AI) vào quản lý dữ liệu khách hàng, tự động hóa quy trình xử lý giao dịch, từ đó giảm phụ thuộc vào các chi nhánh truyền thống. Điều này không chỉ giúp tiết kiệm chi phí vận hành mà còn nâng cao trải nghiệm khách hàng, khi các giao dịch tài chính trở nên nhanh chóng và thuận tiện hơn.

Một yếu tố quan trọng khác góp phần vào sự tăng trưởng lợi nhuận của ngân hàng trong năm 2024 chính là việc kiểm soát chi phí trích lập dự phòng. Trong giai đoạn 2021-2023, nhiều ngân hàng phải gia tăng mức trích lập dự phòng khi nợ xấu tăng mạnh do ảnh hưởng của đại dịch COVID-19 và các biến động kinh tế. Tuy nhiên, bước sang năm 2024, nhờ các chính sách can thiệp kịp thời của NHNN và việc kiểm soát tốt chất lượng tín dụng, nhiều ngân hàng đã giảm tỷ lệ trích lập, qua đó cải thiện lợi nhuận. Tất nhiên, điều đó cũng ảnh hưởng rất nhiều đến bộ đệm bao phủ nợ xấu của các ngân hàng, khi tỷ lệ này liên tục giảm mạnh trong những năm qua.

Nhờ sự kết hợp của các yếu tố trên, lợi nhuận trước thuế của toàn ngành ngân hàng vẫn ghi nhận mức tăng trưởng tích cực 18%, phản ánh nỗ lực tối ưu hóa chi phí và kiểm soát rủi ro hiệu quả của hệ thống ngân hàng trong bối cảnh kinh tế còn nhiều khó khăn. Mặc dù vậy, để duy trì tốc độ tăng trưởng trong những năm tới, các ngân hàng sẽ cần mở rộng các động lực tăng trưởng mới thay vì chỉ phụ thuộc vào thu nhập từ lãi vay.

Xu hướng đáng lo ngại từ sự biến động các nguồn thu phi lãi

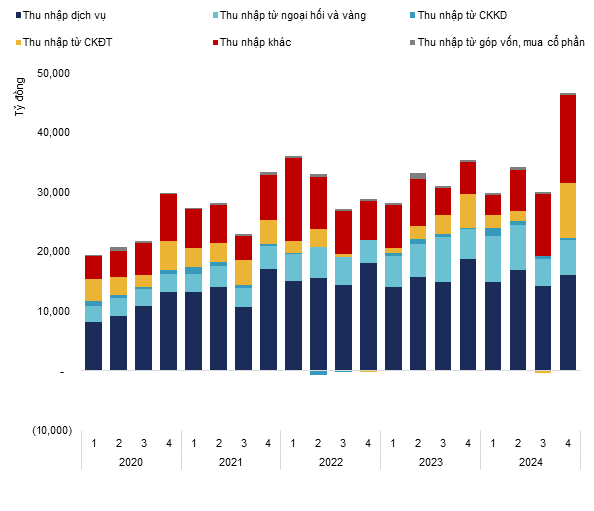

Trong giai đoạn tăng trưởng tín dụng có xu hướng chậm lại, thu nhập từ dịch vụ vốn được xem là trụ cột quan trọng giúp các ngân hàng duy trì sự ổn định về lợi nhuận. Tuy nhiên, năm 2024 chứng kiến sự suy giảm đáng kể trong nguồn thu dịch vụ, điều này đặt ra những thách thức lớn đối với khả năng tăng trưởng dài hạn của hệ thống ngân hàng.

Dữ liệu từ các báo cáo tài chính cho thấy, tỷ trọng thu nhập từ dịch vụ chiếm từ 10-15% tổng thu nhập, nhưng mức đóng góp này chưa có sự cải thiện đáng kể trong nhiều năm qua. Dù có sự phục hồi so với quý 3, thu nhập dịch vụ của các ngân hàng vẫn ghi nhận mức giảm so với cùng kỳ năm trước và chạm mức thấp nhất trong quý 4 của hai năm trở lại đây. Nếu như trong giai đoạn trước, các mảng thu phí dịch vụ như bancassurance (bảo hiểm liên kết ngân hàng) và thanh toán điện tử giúp ngân hàng duy trì nguồn thu ổn định khi hoạt động tín dụng suy yếu, thì năm 2024 lại có sự sụt giảm trong cả hai lĩnh vực này.

|

Biểu đồ 2: Bóc tách thu nhập phi lãi của ngành ngân hàng

Nguồn: Tổng hợp

|

Nguyên nhân chủ yếu đến từ sự điều chỉnh chính sách của các cơ quan quản lý đối với hoạt động phân phối bảo hiểm qua ngân hàng (bancassurance). Các quy định chặt chẽ hơn trong giám sát hoạt động tư vấn bảo hiểm đã khiến doanh thu từ mảng này suy giảm mạnh so với các năm trước. Trong khi đó, doanh thu từ dịch vụ thanh toán cũng không tăng trưởng đột phá khi các ngân hàng phải cạnh tranh với các công ty fintech và ví điện tử.

Điểm sáng trong cơ cấu thu nhập phi lãi của ngân hàng trong năm 2024 đến từ mảng chứng khoán đầu tư, vốn đã có sự phục hồi mạnh mẽ sau giai đoạn suy giảm trong quý 3 và đạt mức cao nhất kể từ năm 2020. Sự phục hồi này chủ yếu đến từ mặt bằng lãi suất duy trì ở mức thấp đã hỗ trợ cho việc tăng giá trái phiếu, giúp các ngân hàng ghi nhận mức chênh lệch lợi nhuận từ danh mục đầu tư.

Một trong những diễn biến đáng chú ý trong năm 2024 là sự tăng trưởng mạnh của nguồn thu từ các hoạt động khác, đóng góp đáng kể vào lợi nhuận toàn ngành ngân hàng. So với các quý trước, thu nhập từ hoạt động này đã đạt mức cao nhất trong nhiều năm trở lại đây, hỗ trợ tích cực cho kết quả kinh doanh của nhiều ngân hàng. Đây là những khoản thu nhập từ khoản thu hồi nợ xấu đã xử lý rủi ro trước đó.

Mặc dù lợi nhuận toàn ngành vẫn duy trì mức tăng trưởng ổn định, nhưng thách thức trong việc đảm bảo sự bền vững đang trở nên rõ ràng hơn. Việc tối ưu hóa chi phí, kiểm soát rủi ro tín dụng và mở rộng các nguồn thu ổn định hơn sẽ là yếu tố quyết định đến khả năng tăng trưởng của các ngân hàng trong thời gian tới. Trong bối cảnh cạnh tranh ngày càng khốc liệt, những ngân hàng có chiến lược linh hoạt, đầu tư mạnh vào số hóa và đa dạng hóa doanh thu sẽ có lợi thế trong việc duy trì sự ổn định tài chính và gia tăng giá trị dài hạn.

Lê Hoài Ân, CFA - Võ Nhật Anh - UEL

- 08:00 07/02/2025