Chờ giảm lãi suất điều hành?

Chờ giảm lãi suất điều hành?

Ngay từ đầu năm nay, mục tiêu tăng trưởng tín dụng sớm được đặt ra ở mức 16%, cao hơn nhiều so với các năm trước, nhằm thúc đẩy tăng trưởng kinh tế. Và giờ đây, đến lúc các công cụ lãi suất điều hành được quan tâm và chờ đợi một sự điều chỉnh giảm.

Mặt bằng lãi suất huy động vốn dù có tăng trở lại trong quí 2 năm nay nhưng vẫn thấp hơn nhiều so với cùng giai đoạn năm trước, do đó vẫn giúp kéo được lãi suất cho vay giảm mạnh so với cùng kỳ. Ảnh: T.L |

Ý chí của nhà điều hành và tín hiệu thị trường

Ngày 9-3-2025, Thủ tướng Chính phủ có Công điện số 22/CĐ-TTg về một số nhiệm vụ, giải pháp trọng tâm về cắt giảm thủ tục hành chính, cải thiện môi trường kinh doanh, thúc đẩy phát triển kinh tế - xã hội. Một trong những nhiệm vụ trọng tâm là tiếp tục điều hành quyết liệt chính sách tín dụng theo hướng giảm mặt bằng lãi suất cho vay; khuyến khích các ngân hàng nước ngoài tham gia vào quá trình xử lý nợ xấu, cơ cấu lại các tổ chức tín dụng yếu kém và đẩy mạnh đầu tư vào Việt Nam.

Trước đó, ngày 5-3-2025, tại phiên họp Chính phủ thường kỳ, Thủ tướng Chính phủ yêu cầu Ngân hàng Nhà nước (NHNN) nghiên cứu điều chỉnh giảm lãi suất điều hành bằng các công cụ như lãi suất tái chiết khấu, lãi suất tái cấp vốn, thị trường mở; lãi suất cho vay qua đêm, lãi suất cho vay các lĩnh vực ưu tiên mà Chính phủ đã chỉ đạo, lãi suất tín phiếu ngân hàng.

|

Việc các NHTƯ lớn giảm lãi suất sẽ tạo điều kiện cho các nền kinh tế đang phát triển như Việt Nam hành động theo. Điều quan trọng hơn là chính sách cắt giảm lãi suất của các nước cũng sẽ giảm bớt sức ép lên thị trường ngoại hối trong nước, do đó lựa chọn cắt giảm lãi suất đồng nội tệ cũng sẽ không phải đối mặt với quá nhiều thách thức. |

Với mục tiêu thúc đẩy tăng trưởng kinh tế mạnh mẽ hơn nữa, chính sách tiền tệ đang được xem là đòn bẩy quan trọng, với định hướng nới lỏng mạnh mẽ hơn nữa. Ngay từ đầu năm nay, mục tiêu tăng trưởng tín dụng sớm được đặt ra ở mức 16%, cao hơn nhiều so với các năm trước. Và giờ đây, đến lúc các công cụ lãi suất điều hành được quan tâm và chờ đợi một sự điều chỉnh giảm.

Ngay từ giữa tháng 2-2025, NHNN đã liên tục giảm lãi suất tín phiếu từ 4%/năm xuống còn 3,3%/năm, và những phiên gần đây chỉ còn quanh 3,2%/năm. Việc giảm lãi suất tín phiếu sẽ khiến các ngân hàng không còn mặn mà đầu tư qua kênh này. Thực tế cũng cho thấy lượng tín phiếu trúng thầu liên tục duy trì ở mức thấp, chỉ trên dưới 1.000 tỉ đồng trong những phiên gần đây.

Khi đó, dòng tiền nhàn rỗi của các ngân hàng có thanh khoản dư thừa sẽ tích cực kinh doanh trên thị trường liên ngân hàng, giúp kéo giảm mặt bằng lãi suất trên thị trường liên ngân hàng. Thống kê cho thấy lãi suất vay mượn qua đêm giữa các ngân hàng hiện đã rớt về dưới mốc 4%/năm, đồng thời doanh số giao dịch cũng lên mức cao hơn trong những phiên gần đây.

|

Hoặc các ngân hàng cũng có thể lựa chọn giảm lãi suất tiền gửi trong bối cảnh thanh khoản đang dồi dào hơn, nhất là sau những chỉ đạo, kêu gọi của Chính phủ, NHNN về việc kiểm soát mặt bằng lãi suất huy động và cho vay. Chỉ trong nửa đầu tháng 3, thị trường chứng kiến gần 20 ngân hàng giảm lãi suất huy động, trong đó một số ngân hàng ghi nhận mức giảm khá lớn, lên đến 0,8-0,9 điểm phần trăm.

Một trong những chính sách quan trọng để kéo giảm lãi suất là phải tăng cung ứng thanh khoản cho hệ thống. Về vấn đề này, ngày 5-3-2025, Phó thống đốc thường trực NHNN Đào Minh Tú chia sẻ rằng việc triển khai các giải pháp, nhất là giảm mặt bằng lãi suất cho vay nhằm thúc đẩy tăng trưởng kinh tế năm 2025 đạt 8% trở lên, là trách nhiệm rất lớn và NHNN sẽ chủ động điều hành các công cụ để tạo điều kiện cho các ngân hàng thương mại có thanh khoản, có nguồn vốn mà không phải tăng vốn huy động.

Yếu tố hỗ trợ

Thực tế, nhà điều hành cũng đã sớm có những hành động cụ thể.

Đầu tiên, phiên giao dịch ngày 3-3 chứng kiến diễn biến đáng chú ý trên thị trường tiền tệ khi NHNN đã dừng cung ứng các khoản cho vay cầm cố giấy tờ có giá (OMO) kỳ hạn 7 ngày và chuyển sang sử dụng các hợp đồng có kỳ hạn 28 ngày, trong khi vẫn duy trì kỳ hạn 14 ngày. Đây là lần đầu tiên sau nhiều tháng nhà điều hành mới sử dụng lại hợp đồng OMO kỳ hạn 28 ngày, phản ánh định hướng hỗ trợ thanh khoản dài hạn hơn cho hệ thống ngân hàng.

Với động thái giảm lãi suất tín phiếu và mở rộng kỳ hạn trên OMO, có thể thấy NHNN đang trực tiếp gia tăng hỗ trợ thanh khoản cả về mặt lượng và kỳ hạn cho các ngân hàng; qua đó góp phần giảm chi phí vốn cho hệ thống ngân hàng. Và xu hướng lãi suất đi xuống trên cả thị trường tiền gửi của dân cư và doanh nghiệp cũng như thị trường liên ngân hàng là minh chứng cụ thể nhất cho thấy hiệu quả của các chính sách này.

Bên cạnh đó, không loại trừ khả năng một trong các loại lãi suất điều hành cũng sẽ sớm được điều chỉnh giảm, mà gần nhất có lẽ là lãi suất OMO, vì quá khứ cho thấy lãi suất OMO và tín phiếu thường có những biến động cùng chiều và theo sát nhau.

Ngoài ra, với mặt bằng lãi suất tiền gửi có kỳ hạn dưới sáu tháng hiện nay cách khá xa mức trần theo quy định, nhà điều hành cũng có thể xem xét giảm trần lãi suất tiền gửi có kỳ hạn dưới sáu tháng trong thời gian tới.

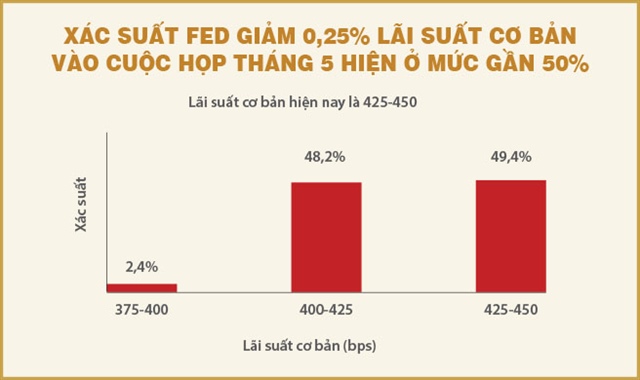

Một số dự báo cho thấy điều này có thể diễn ra vào tháng 6-7. Khi Cục Dự trữ liên bang Mỹ (Fed) tiếp tục cắt giảm lãi suất, Việt Nam sẽ có cơ hội cắt giảm lãi suất nhiều hơn. Theo dự báo, Fed sẽ cắt giảm lãi suất ít nhất hai lần trong năm nay. Cuộc họp đầu tháng 1 Fed chưa có động thái gì, còn với cuộc họp vào ngày 20-3 tới, theo dự báo, Fed sẽ tiếp tục giữ nguyên lãi suất cơ bản ở 4,5%. Lần cắt giảm lãi suất đầu tiên trong năm nay của cơ quan này có thể sẽ diễn ra vào cuộc họp tháng 5, với mức cắt giảm 0,25 điểm phần trăm.

Trong khi đó, một số ngân hàng trung ương (NHTƯ) lớn khác gần đây đã tiếp tục cắt giảm lãi suất. Như NHTƯ châu Âu (ECB) hôm 6-3 giảm lãi suất 0,25 điểm phần trăm, đưa lãi suất tham chiếu về 2,5%, đánh dấu đợt giảm lãi suất lần thứ 6 kể từ khi khởi động chu kỳ nới lỏng từ tháng 6 năm ngoái. Dự báo ECB sẽ còn ít nhất một lần giảm lãi suất nữa trong năm nay.

Việc các NHTƯ lớn giảm lãi suất sẽ tạo điều kiện cho các nền kinh tế đang phát triển như Việt Nam hành động theo. Điều quan trọng hơn là chính sách cắt giảm lãi suất của các nước cũng sẽ giảm bớt sức ép lên thị trường ngoại hối trong nước, do đó lựa chọn cắt giảm lãi suất đồng nội tệ cũng sẽ không phải đối mặt với quá nhiều thách thức.

Cụ thể, chỉ số USD Index hôm 4-3 đã lao dốc đến 0,6% và liên tục giảm sâu kể từ đó đến nay, khi rớt từ vùng hơn 107 điểm xuống chỉ còn quanh 103,7 điểm, thấp nhất trong gần năm tháng qua. Việc Mỹ chính thức áp thuế quan lên Canada và Mexico đang làm dấy lên những lo ngại về một cuộc chiến thương mại toàn cầu đang hình thành và lây lan, từ đó đè nặng lên triển vọng tăng trưởng kinh tế và buộc các NHTƯ lớn phải tiếp tục cắt giảm lãi suất. Đối với Mỹ còn là nỗi lo suy thoái sau những chính sách thương mại cứng rắn, trực tiếp gây áp lực giảm giá lên đồng bạc xanh.

Sau khi liên tục tăng mạnh tỷ giá trung tâm kể từ sau kỳ nghỉ Tết Nguyên đán, kéo tỷ giá trần tăng theo tương ứng, đồng thời thả nổi giá bán đô la Mỹ theo tỷ giá trung tâm ở mức thấp hơn 50 đồng so với tỷ giá trần mà các ngân hàng được phép giao dịch, thì trong những phiên gần đây đà tăng của tỷ giá đã chậm lại. Với việc tỷ giá đô la Mỹ/tiền đồng giảm sức ép, hành động giảm lãi suất điều hành sẽ được lựa chọn dễ dàng hơn.

Triệu Minh

- 07:00 13/03/2025