Giá trị thị trường trái phiếu toàn cầu tăng kỷ lục

Giá trị thị trường trái phiếu toàn cầu tăng kỷ lục

Thị trường trái phiếu toàn cầu phục hồi trong tháng 11/2022, với tổng giá trị thị trường tăng kỷ lục 2.8 ngàn tỷ USD, khi giới đầu tư đánh cược rằng các ngân hàng trung ương đã kiểm soát được lạm phát.

Tháng tăng mạnh nhất kể từ 1990

Giá trị thị trường của chỉ số Bloomberg Global Aggregate bond, chỉ số theo dõi trái phiếu chính phủ và trái phiếu doanh nghiệp xếp hạng đầu tư, tăng lên 59.2 ngàn tỷ USD trong tháng 11/2022, từ mức 56.4 ngàn tỷ USD vào cuối tháng trước. Đây là tháng tăng mạnh nhất trong vốn hoá của chỉ số này kể từ năm 1990.

Chỉ số Bloomberg Global Aggregate bond, từng rơi vào thị trường giá xuống trong tháng 9/2022, phục hồi sau khi lạm phát tại Mỹ tăng ít hơn dự kiến của giới phân tích và Cục Dự trữ Liên bang Mỹ đánh tín hiệu có thể tăng lãi suất chậm lại.

Giá trị trái phiếu toàn cầu tăng kỷ lục 2.8 ngàn tỷ USD trong tháng 11/2022

“Chúng tôi bắt đầu nhận thấy một vài số liệu kinh tế đang thể hiện rằng lạm phát đã hoặc đang đạt đỉnh. Mặc dù thị trường trái phiếu chính phủ Mỹ có thể còn nhiều biến động trước các số liệu kinh tế và quyết định chính sách của Fed, song tài sản này sẽ vẫn tiếp tục tăng trong thời gian tới”, Omar Slim, nhà quản lý danh mục đầu tư trái phiếu tại PineBridge Investments, cho biết.

Tại Mỹ, thị trường ngày càng gia tăng kỳ vọng về việc Fed sẽ chuyển hướng chính sách kể từ khi công bố báo cáo lạm phát tháng 10/2022 yếu hơn dự kiến, từ đó kích thích một đợt phục hồi mạnh mẽ của hàng loạt tài sản, giúp “hồi sinh” thị trường trái phiếu đang rơi vào tình trạng tồi tệ nhất trong 20 – 30 năm qua. Tuy nhiên, nguy cơ suy thoái kinh tế vẫn đang rình rập, nên đà phục hồi sẽ không thể suôn sẻ

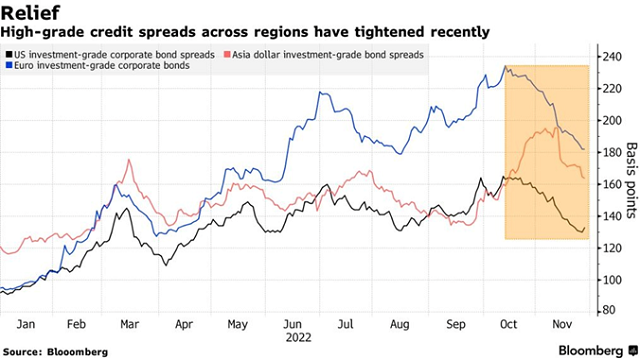

Chênh lệch lợi suất giữa trái phiếu doanh nghiệp Mỹ và châu Âu dần thu hẹp

Các chuyên gia chiến lược tại Goldman Sachs Group dự đoán chênh lệch lợi suất giữa trái phiếu doanh nghiệp Mỹ và châu Âu, dù gần đây đã thu hẹp, sẽ tăng trong quý 1/2023 khi các ngân hàng trung ương tiếp tục tăng lãi suất, trước khi thắt chặt trở lại. Họ cho rằng chênh lệch lợi suất trái phiếu doanh nghiệp xếp hạng đầu tư của Mỹ sẽ đạt đỉnh 180 điểm cơ bản và kết thúc năm nay ở 150 điểm cơ bản.

Chênh lệch lợi suất trái phiếu xếp hạng cao ở các khu vực gần đây đều giảm mạnh

Đối với năm 2023, Goldman Sachs kỳ vọng lợi nhuận thặng dư thấp nhưng tích cực trong ngắn hạn, còn lợi nhuận hàng năm sẽ cải thiện rõ rệt sau đợt lao dốc lịch sử của trái phiếu trong năm nay.

Tại châu Âu, giới đầu tư cũng đang đánh cược vào một năm tốt đẹp hơn, với chênh lệch lợi suất trái phiếu giảm mạnh vào cuối năm nay. Chênh lệch lợi suất trái phiếu doanh nghiệp bằng đồng EUR đã giảm trong 6 tuần liên tiếp gần đây và đang loanh quanh mức thấp nhất 6 tháng nhờ tâm lý lạc quan rằng ngân hàng trung ương sẽ tăng lãi suất chậm lại và nhà đầu tư nhanh chóng nhảy vào tận dụng mức lợi suất cao nhất trong một thập kỷ.

Trái phiếu bằng đồng EUR của các doanh nghiệp an toàn hơn trở thành tài sản lý tưởng hơn cho năm 2023. Các chuyên gia chiến lược tại UBS Group dự đoán lợi nhuận từ loại tài sản này sẽ cao hơn cổ phiếu của châu Âu hoặc trái phiếu chính phủ Đức.

Tại châu Á, chênh lệch lợi suất trái phiếu xếp hạng cao bằng đồng USD tăng ít hơn trái phiếu tương tự tại Mỹ trong năm nay. Một số nhà đầu tư trong khu vực này cho rằng những trái phiếu được xếp hạng cao hơn, như trái phiếu chính phủ hoặc trái phiếu của doanh nghiệp thuộc sở hữu chính phủ, có thể mang tới cơ hội đầu tư tốt trong năm 2023, nhờ các yếu tố cơ bản ổn định.

Theo ông Slim của PineBridge Investments, thị trường trái phiếu ở châu Á được hỗ trợ bởi các yếu tố như đà tăng trưởng kinh tế mạnh mẽ của khu vực, chính sách tiền tệ nới lỏng của ngân hàng trung ương Trung Quốc và Nhật Bản, cùng với việc phát hành trái phiếu bằng đồng USD giảm mạnh trong năm qua. Song, giới đầu tư cần phải chọn lọc kỹ lưỡng.

Đợt phục hồi khó kéo dài?

Không phải tất cả nhà đầu tư đều tin rằng đà tăng gần đây của thị trường trái phiếu đánh dấu cho một sự thay đổi trong dài hạn.

Nicholas Elfner, đồng giám đốc nghiên cứu tại Breckinridge Capital Advisors, tỏ ra kém lạc quan hơn về kịch bản Mỹ tránh được suy thoái kinh tế. Theo phân tích của ông, giới đầu tư đang dự đoán về một thời kỳ Mỹ tăng trưởng chậm lại đáng kể và chính sách của Fed có lẽ bị thắt chặt quá mức.

Trong quá khứ, chênh lệch lợi suất trái phiếu xếp hạng cao có xu hướng đạt đỉnh xung quanh 175 – 200 điểm cơ bản trong một cuộc suy thoái nhẹ, và đạt 200 – 250 điểm cơ bản trong một cuộc suy thoái toàn diện, ông Elfner. Mặc dù biến động lãi suất có thể đã đạt đỉnh, song chênh lệch lợi suất trái phiếu lại chưa.

Ngay cả khi chênh lệch lợi suất trái phiếu tăng lên trong năm 2023, việc lợi suất trái phiếu doanh nghiệp xếp hạng đầu tư tăng gần 3 lần trong 12 tháng qua vẫn mang lại cho nhà đầu tư một mức lợi nhuận đủ lớn để đứng vững trước một cuộc suy thoái.

Steven Boothe, giám đốc danh mục đầu tư tại T. Rowe Price Group Inc, cho biết: “Chu kỳ tăng lãi suất lần này sẽ kéo dài lâu hơn dự đoán của mọi người”. Còn đối với đợt phục hồi trong tháng 11/2022 này, ông Boothe cho rằng nó sẽ không kéo dài.