Maybank IBG Research: Rủi ro điều chỉnh trong ngắn hạn

Maybank IBG Research: Rủi ro điều chỉnh trong ngắn hạn

Báo cáo chiến lược tháng 8 của Maybank IBG Research nhận định rủi ro lạm phát do giá gạo toàn cầu tăng nằm trong tầm kiểm soát và tỷ giá ổn định sẽ cho phép Việt Nam duy trì chính sách tiền tệ nới lỏng. Tuy nhiên, với định giá tăng mạnh hơn dự kiến gần đây của thị trường chứng khoán (TTCK), Maybank IBG Research nhận thấy rủi ro điều chỉnh trong ngắn hạn.

Lạm phát và tỷ giá trong tầm kiểm soát, tiếp tục chu kỳ nới lỏng tiền tệ

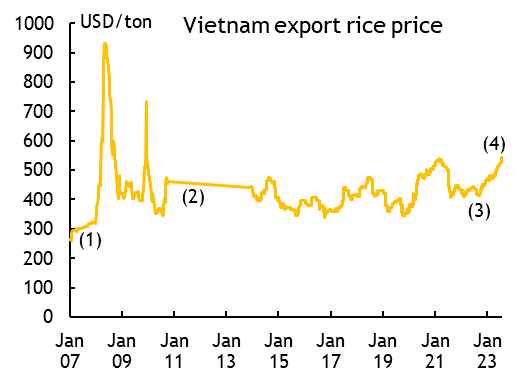

Maybank IBG Research nhận định một loạt hạn chế xuất khẩu gạo từ Chính phủ Ấn Độ đã đẩy giá gạo xuất khẩu của Việt Nam lên mức cao nhất trong một thập kỷ, tác động đến giá gạo trong nước và làm tăng nguy cơ lạm phát trong thời gian tới.

|

Giá xuất khẩu gạo của Việt Nam lập kỷ lục sau năm 2008 do Ấn Độ áp đặt một loạt hạn chế đối với xuất khẩu gạo của nước này

Nguồn: Bloomberg. Không có dữ liệu trong giai đoạn 2011-2013.

Ghi chú: (1) Tháng 10/2007: Ấn Độ cấm xuất khẩu gạo non-basmati; (2) Tháng 9/2011: Ấn Độ gỡ lệnh cấm xuất khẩu; (3) Tháng 9/2022: Ấn Độ cấm xuất khẩu gạo tấm và áp thuế 20% lên gạo non-basmati xuất khẩu; (4) 20/07/2023: Ấn Độ cấm xuất khẩu gạo non-basmati.

|

Tuy nhiên, rủi ro có thể kiểm soát được do (1) Việt Nam có thể áp đặt các biện pháp hạn chế xuất khẩu đặc biệt tương tự để đảm bảo an ninh lương thực trong nước như đã làm vào tháng 4/2020; (2) có thể áp dụng các biện pháp hành chính hoặc tài chính do gạo là 1 trong 9 mặt hàng thuộc danh mục bình ổn giá; (3) sản lượng lúa có khả năng duy trì mạnh với tác động hạn chế từ El-Nino như trong các năm 2015-16, 2019-20 và như dự báo của USDA; (4) giá lương thực địa phương có xu hướng ít biến động hơn và tương quan thấp với giá lương thực toàn cầu.

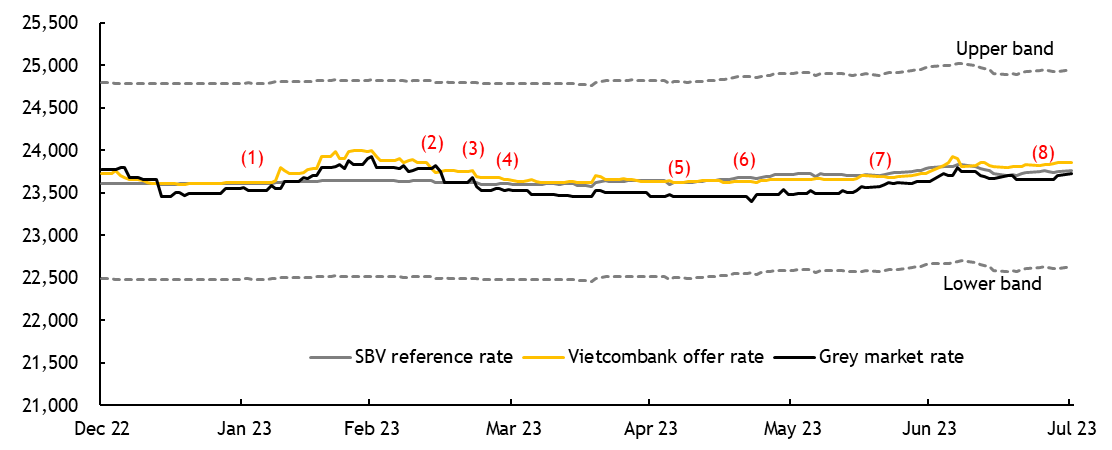

Tỷ giá USDVND chủ yếu đi ngang trong 7 tháng đầu năm nay sau bốn lần cắt giảm lãi suất tổng cộng 125-150 bps (điểm cơ bản) của Ngân hàng Nhà nước (NHNN) Việt Nam và bốn lần tăng lãi suất tổng cộng của Cục Dự trữ Liên bang Mỹ (Fed). Điều này do thặng dư thương mại 15 tỷ USD trong 7 tháng 2023 và triển vọng kinh tế sáng sủa hơn trong nửa cuối năm 2023 và 2024.

|

Thị trường ngoại hối bình lặng sau 4 lần giảm lãi suất liên tiếp của NHNN và 4 lần tăng lãi suất của Fed

Nguồn: Maybank IBG Research. Dữ liệu ngày 31/07/2023. Fed tăng lãi suất 25 điểm cơ bản vào 01/02/2023 (1), 22/03/2023 (3), 05/03/2023 (5) và 26/07/2023 (8); NHNN giảm 100 bps lãi suất chiết khấu vào ngày 14/03/2023 (2); 50 bps của lãi suất tái cấp vốn và 50 bps trần lãi suất huy động 6 tháng vào 31/03/2023 (4) và 25/05/2023 (6); 50 bps của lãi suất chiết khấu, lãi suất tái cấp vốn và 25 điểm cơ bản của trần lãi suất huy động 6 tháng vào 16/06/2023 (7).

|

Trong ngắn hạn, do Chính phủ đang đặt nhiều ưu tiên hơn cho phục hồi kinh tế nên nhiều khả năng NHNN sẽ tiếp tục duy trì chính sách nới lỏng tiền tệ. Về mặt chiến thuật, NHNN Việt Nam có thể (1) kiểm soát chặt chẽ hơn hoạt động ngoại hối của các ngân hàng thương mại, (2) thắt chặt hơn một chút tính thanh khoản của đồng Việt Nam trên thị trường liên ngân hàng và (3) bán USD từ dự trữ ngoại hối để bảo vệ đồng Việt Nam.

"Trong khi biện pháp số (1) thường là động thái đầu tiên của NHNN khi có những biến động bất thường trên thị trường ngoại hối, chúng tôi vẫn chưa thấy NHNN sử dụng biện pháp số (2) và (3) trong năm nay", Maybank IBG Research nhận định.

Ngoài ra, đồng Việt Nam mất giá 2-3% so với USD trong 12 tháng tới sẽ không ảnh hưởng đến lập trường chính sách của Chính phủ và sự phục hồi kinh tế.

“Do cả lạm phát và ngoại hối đều nằm trong tầm kiểm soát, chúng tôi kỳ vọng lãi suất trong nước sẽ giảm thêm 1-1.5 điểm phần trăm trong thời gian tới. Chúng tôi không loại trừ khả năng cắt giảm lãi suất chính sách 25 bps trong những tháng tới, như một phần trong nỗ lực thúc đẩy phục hồi kinh tế”, báo cáo kết luận.

Yếu tố mùa vụ của tiêu dùng nội địa sẽ củng cố cho sự phục hồi kinh tế trong những quý tới

Với tiêu dùng cuối cùng đóng góp 2/3 GDP của Việt Nam (2022), kết quả kinh doanh của ngành bán lẻ và các doanh nghiệp liên quan phản ánh phần nào bức tranh toàn cảnh của nền kinh tế nói chung. Maybank IBG Research lưu ý các dấu hiệu tích cực của ngành bán lẻ báo hiệu tốt cho việc kinh doanh phục hồi trong nửa cuối năm 2023, như việc các doanh nghiệp bắt đầu tăng dự trữ hàng tồn kho trong quý 2/2023 sau khi giảm dự trữ hàng tồn kho trong 4 quý liên tiếp. Bên cạnh đó, tín dụng tiêu dùng cho thấy tốc độ thu hẹp chậm hơn nhiều trong quý 2/2023 so với các quý trước. Lãi suất trong nước giảm đã cải thiện khả năng chi trả của người tiêu dùng, qua đó tăng khả năng chi tiêu của họ.

Báo cáo cho biết nửa cuối năm thường bận rộn hơn 6 tháng đầu năm đối với tiêu dùng không thiết yếu. Các nhà bán lẻ ô tô địa phương thường thấy doanh số giảm sau kỳ nghỉ Tết dài đầu năm trước khi bắt đầu tăng sau giữa năm. Trong khi người tiêu dùng trong nước có xu hướng chi tiêu nhiều hơn cho du lịch và dịch vụ trong mùa hè, thì chi tiêu hàng hóa không thiết yếu thường cải thiện cho đến hết Tết Nguyên đán.

Maybank IBG Research kỳ vọng mẫu hình tiêu dùng có tính mùa vụ như vậy sẽ tiếp tục trong năm nay, giúp củng cố sự phục hồi kinh tế trong nửa cuối năm 2023. Chi tiêu cao hơn làm tăng thu nhập, từ đó nâng cao chi tiêu hơn nữa. Vòng lặp này sẽ giúp nền kinh tế phục hồi trở lại với tốc độ 6-7% hàng năm vào năm 2024.

Rủi ro điều chỉnh trong ngắn hạn

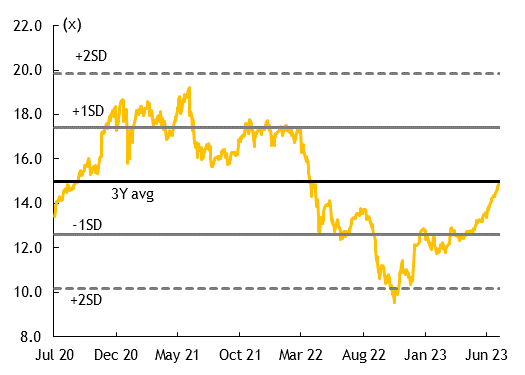

Với định giá tăng mạnh hơn dự kiến gần đây của TTCK, VN-Index đã tăng 9.2% vào tháng 7/2023, mức tăng tốt nhất trong 6 tháng qua, nâng định giá của chỉ số hơn 50% và trở lại mức P/E trung bình 3 năm là 15x từ mức thấp nhất trong thập kỷ là 10x vào cuối năm ngoái. Điều này chủ yếu do tâm lý nhà đầu tư được cải thiện hơn là các yếu tố cơ bản và do đó, Maybank IBG nhận thấy rủi ro điều chỉnh trong ngắn hạn.

Maybank IBG Research khuyến nghị nên giao dịch các vị thế ngắn hạn hoặc chờ điều chỉnh để tích lũy thêm cổ phiếu cho đầu tư dài hạn.

|

P/E của VN-Index

Nguồn: Maybank IBG Research. Dữ liệu ngày 31/07/2023

|

FILI