Yuanta Việt Nam: Nợ xấu 2023 dự báo tăng, nới room ngoại một số ngân hàng lên trên 30%

Yuanta Việt Nam: Nợ xấu 2023 dự báo tăng, nới room ngoại một số ngân hàng lên trên 30%

Trong báo cáo ngành ngân hàng của CTCK Yuanta Việt Nam (phát hành ngày 17/01) dự báo chỉ tiêu lợi nhuận ròng của 27 ngân hàng niêm yết tăng 16% trong năm 2023, đồng thời tỷ lệ nợ xấu cũng sẽ gia tăng.

Lợi nhuận ước tăng 16%, nợ xấu tăng lên 1.65%

Yuanta Việt Nam dự báo tăng trưởng cho vay năm 2023 đạt 13%, chi phí trích lập dự phòng tăng 13% do nợ xấu tiềm ẩn liên quan bất động sản. Do tín dụng tăng trưởng chậm lại và dự phòng tăng so với năm 2022, nên lợi nhuận sau thuế cổ đông công ty mẹ năm 2023 của 27 ngân hàng niêm yết ước tăng 16%.

Thu nhập lãi thuần năm 2023 tăng 12%. Yuanta Việt Nam cho rằng NIM sẽ gặp áp lực trong quý 1/2023 do chi phí huy động vốn cao và nguồn vốn ngắn hạn dùng để cho vay trung và dài hạn giảm. Tuy nhiên Yuanta Việt Nam giả định rằng NIM sẽ cải thiện vào quý 2, và NIM cả năm sẽ đi ngang so với cùng kỳ ở mức 3.57% trong năm 2023.

Thu nhập phí dự báo tăng 20%. Tốc độ tăng trưởng doanh thu từ bancassurance (mảng đóng góp chính cho thu nhập phí, chiếm khoảng 40% tổng thu nhập phí) sẽ tăng trưởng chậm lại do tăng trưởng tín dụng sẽ tương đối ảm đạm trong năm 2023.

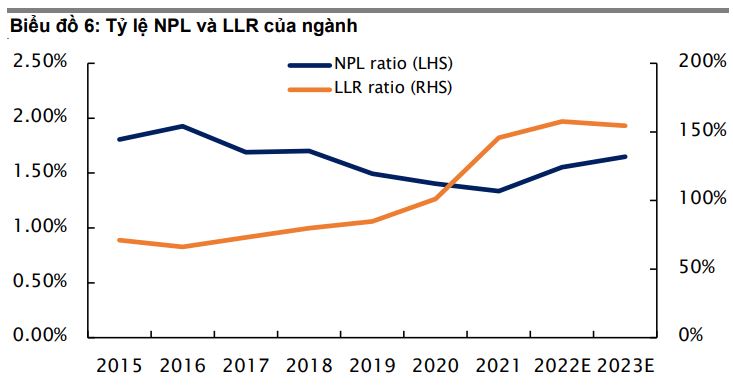

Về chất lượng tài sản, Yuanta Việt Nam cho rằng nợ xấu 2023 sẽ tăng lên 1.65% (tăng 10 điểm cơ bản so với 2022). Do đó, chi phí dự phòng có thể sẽ tăng lên, đặc biệt là tại các ngân hàng có tỷ lệ bao phủ nợ xấu (LLR) thấp. Trong khi đó, các ngân hàng có tỷ lệ LLR cao (như VCB) sẽ có thể linh hoạt hơn trong việc giảm trích lập dự phòng nhằm gia tăng lợi nhuận.

Nguyên nhân tăng xuất phát từ những rủi ro tiềm ẩn trên thị trường bất động sản, khi các điều kiện thanh khoản bị thắt chặt và thị trường trái phiếu doanh nghiệp bị kiểm soát chặt chẽ. Theo NHNN, dư nợ tín dụng của lĩnh vực BĐS chiếm khoảng 20% tổng dư nợ tín dụng của toàn hệ thống.

Nới room ngoại tại một số ngân hàng

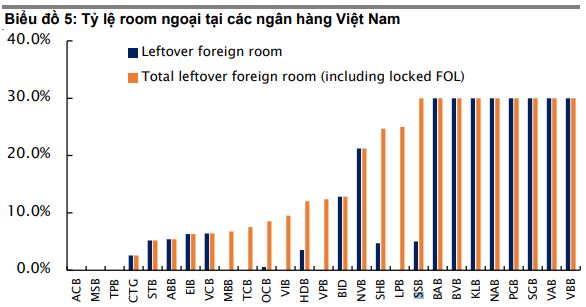

Trong năm 2023, Yuanta Việt Nam dự báo về nhiều đợt chào bán cổ phần sẽ diễn ra. Bên cạnh đó, NHNN đang xem xét nới room lên trên 30% (nhưng không vượt quá 49%) đối với các ngân hàng tham gia tái cơ cấu các tổ chức tín dụng yếu kém. Yuanta Việt Nam không cho rằng việc nới room sẽ diễn ra trong thời gian sớm, nhưng đây sẽ là một thông tin tích cực cho ngành ngân hàng.

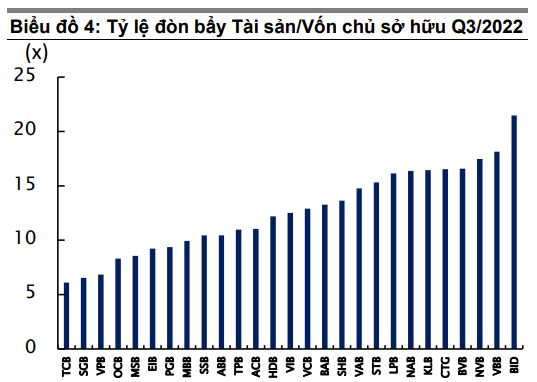

Các ngân hàng Việt Nam đang sử dụng đòn bẩy cao và chịu áp lực huy động vốn. Tăng cường nguồn vốn của các ngân hàng là rất quan trọng đối với sự bền vững của hệ thống tài chính và nền kinh tế Việt Nam.

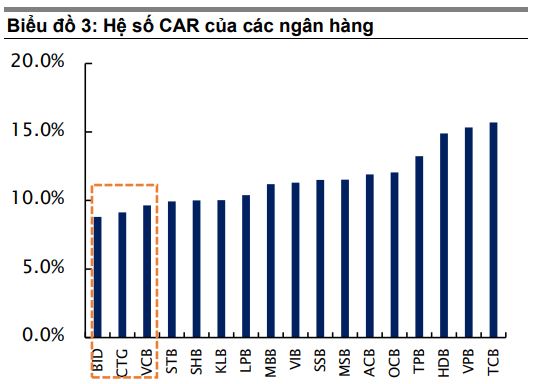

Tỷ lệ CAR chung của toàn ngành vào cuối tháng 10/2022 là 11.7%, cao hơn so với mức yêu cầu tối thiểu của Basel II là 8%. Tuy nhiên, tỷ lệ CAR của các ngân hàng thương mại có vốn nhà nước (NHTMNN) chỉ ở mức 9%, cao hơn một chút so với mức yêu cầu tối thiểu 8%. Vì vậy, các NHTMNN sẽ phải huy động thêm vốn để có thể cải thiện “bộ đệm vốn”. Việc này cấp thiết đối với trường hợp của VietinBank (CTG), nhưng hiện tại ngân hàng này khó có thể huy động thêm vốn khi tỷ lệ sở hữu nước ngoài gần như đã được lấp đầy trong bối cảnh room ngoại bị giới hạn. Theo CTCK, các ngân hàng có vốn Nhà nước đang khát vốn do đây là những ngân hàng có tỷ lệ CAR thấp nhất trong ngành.

Lộ trình giảm tỷ lệ tối đa của nguồn vốn ngắn hạn dùng để cho vay trung và dài hạn được tạm hoãn trong giai đoạn dịch COVID bùng nổ, nhưng mọi thứ đã đi qua. Mức tỷ lệ tối đa giảm xuống còn 34% vào tháng 10/2022 và sẽ tiếp tục giảm còn 30% từ tháng 10/2023.

Vì vậy, các ngân hàng có thể sẽ cần huy động thêm nguồn vốn trung và dài hạn trong thời gian tới. Yuanta Việt Nam kỳ vọng các ngân hàng sẽ tăng vốn chủ sở hữu, đặc biệt là các ngân hàng vẫn còn room ngoại. Theo Yuanta Việt Nam, NHNN gần đây đang xem xét việc nới room cho các ngân hàng đã tham gia tái cơ cấu các ngân hàng yếu kém (như HDB, MBB và VPB) lên cao hơn so với mức hiện tại là 30%, nhưng sẽ không vượt qua mức 49%.

Tuy nhiên, CTCK cho rằng việc này sẽ không xảy ra trong ngắn hạn do nguồn vốn tại các ngân hàng này thực sự khá vững chắc (biểu đồ 3) và sẽ không bị ảnh hưởng đáng kể bởi việc tham gia tái cơ cấu ngân hàng yếu kém. Tuy nhiên, nếu NHNN xem xét việc nới room lên trên mức 30% (giả sử là 35%), điều đó chắc chắn sẽ giúp cải thiện bộ đệm vốn. Điều này sẽ có lợi cho các ngân hàng đã hết room ngoại như là CTG, với tỷ lệ sở hữu nước ngoài gần đạt 30% và đang cần tăng thêm vốn.

Năm 2023, VPB có kế hoạch sẽ bán 15% cổ phần cho nhà đầu tư nước ngoài và CTCK kỳ vọng giao dịch này sẽ hoàn tất vào đầu năm 2023. VCB cũng dự kiến bán 6.5% vốn điều lệ cho nhà đầu tư chiến lược nước ngoài, nhưng kế hoạch này đã bị trì hoãn trong hai năm qua. Ngân hàng cho biết sẽ tiếp tục triển khai kế hoạch và dự kiến hoàn thành vào cuối năm 2023 hoặc đầu năm 2024.