Kinh nghiệm đầu tư 2023 (Kỳ 2): Mẫu hình hai đỉnh/hai đáy có đáng tin cậy tại thị trường Việt Nam?

Kinh nghiệm đầu tư 2023 (Kỳ 2): Mẫu hình hai đỉnh/hai đáy có đáng tin cậy tại thị trường Việt Nam?

Trong năm 2023, thị trường chứng khoán (TTCK) Việt Nam có nhiều biến động, với đợt tăng giá mạnh mẽ trong những tháng đầu năm và sau đó là các đợt điều chỉnh sâu. Trong bối cảnh đó, việc sử dụng các mẫu hình giá trong phân tích kỹ thuật là công cụ hữu ích giúp nhà đầu tư xác định các điểm đảo chiều xu hướng và đưa ra quyết định đầu tư hợp lý.

Đặc điểm của mẫu hình hai đỉnh

Mẫu hình hai đỉnh xuất hiện khi giá tăng đến ngưỡng kháng cự với khối lượng giao dịch đáng kể, rồi quay đầu giảm và tiếp theo giá tăng trở lại mức kháng cự với khối lượng giao dịch sụt giảm. Sau đó, giá đi xuống và bắt đầu một xu hướng giảm mới và ngược lại cho trường hợp mẫu hình hai đáy. Dưới đây là các đặc điểm của mẫu hình hai đỉnh được Thomas N. Bulkowski mô tả như sau:

|

Đặc điểm |

Mô tả |

|

Hình dạng |

Hai đỉnh trong mẫu hình nên có dạng giống nhau, đỉnh giá hẹp giống chữ “V” ngược hoặc đáy tròn chữ “U” ngược. |

|

Xu hướng giá |

Giá có xu hướng tăng trước khi hình thành mẫu. |

|

Đáy giữa các đỉnh |

Một số mẫu hình hai đỉnh có chiều cao từ đỉnh cao nhất đến đáy giữa hai đỉnh tối thiểu là 10% (có thể linh hoạt) và các mẫu hình có chiều cao lớn hơn hoạt động tốt hơn. |

|

Chênh lệch giữa các đỉnh |

Chênh lệch giá giữa hai đỉnh thường rất nhỏ (trung vị là 1%). Điều quan trọng là hai đỉnh sẽ gần cùng một mức giá. |

|

Khoảng cách giữa các đỉnh |

Các đỉnh nên cách nhau ít nhất vài tuần, nhưng hãy linh hoạt. |

|

Khối lượng |

Thông thường, khối lượng cao hơn ở đỉnh bên trái nhưng khối lượng có xu hướng giảm từ đỉnh trái sang đáy phải. |

|

Hướng phá vỡ, xác nhận |

Mẫu hình hoàn thiện và được xem là hợp lệ khi giá phá vỡ xuống dưới (Downward Breakouts) đường viền cổ (Neckline) đồng thời đóng cửa dưới đáy giữa hai đáy. |

Ngoài ra, ông cũng nêu một số kết quả thống kê thú vị về mẫu hình này như tỷ lệ thất bại hòa vốn từ 20 - 25%; phần trăm số lần hồi về đường viền cổ sau khi phá vỡ (Pullback) là 64 - 65%; 43 - 64% là phần trăm số lần mẫu hình đạt được mục tiêu giá (Price target)… Có thể thấy đây là mô hình có xác suất thành công khá cao.

* Tỷ lệ thất bại hòa vốn, theo tác giả, là số lần mô hình không tăng hoặc giảm ít nhất 5% sau khi phá vỡ.

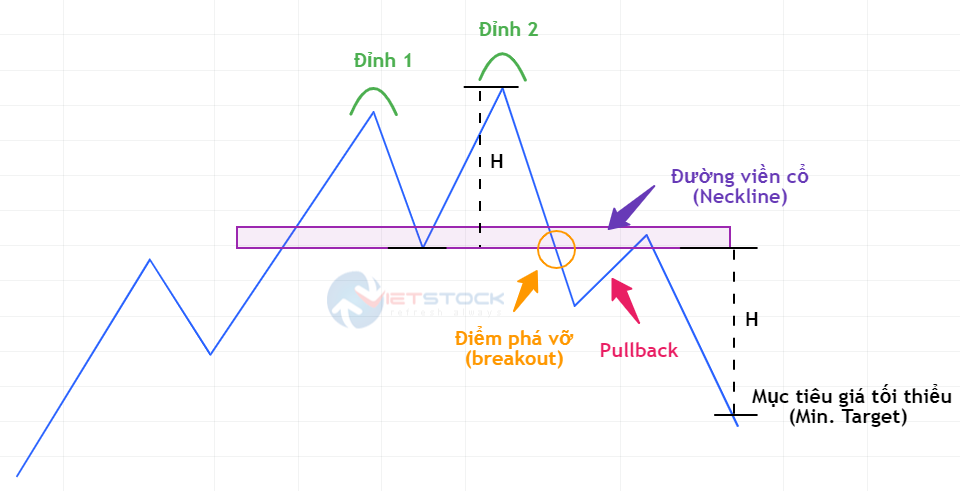

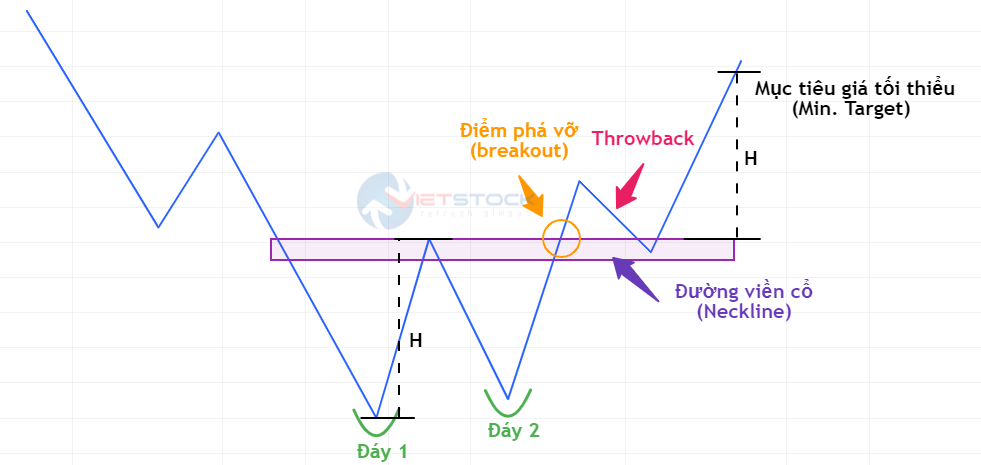

Cách đo mục tiêu giá (Target Price)

Để có thể đo mục tiêu giá của mẫu hình, trước hết chúng ta cần xác nhận đường viền cổ (Neckline). Đường này được vẽ ở đáy giữa hai đỉnh và song song với trục hoành. Sau đó, tính chiều cao (ký hiệu: H) của mẫu từ mức thấp nhất của đáy giữa hai đỉnh đến đỉnh cao nhất trong hai đỉnh, rồi chúng ta dùng mức giá ở điểm phá vỡ (Breaking point) ở Neckline cộng thêm kết quả vừa tính được để có giá mục tiêu và cách tính tương tự cho trường hợp hai đáy.

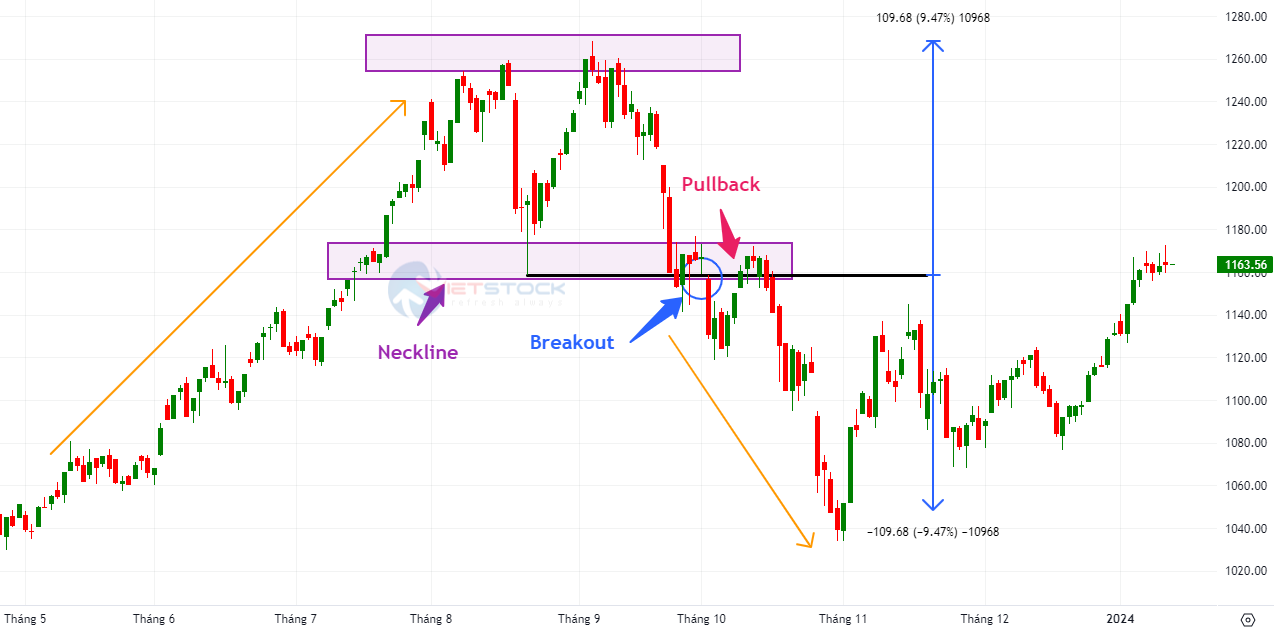

VN30-Index - Dự báo thành công xu hướng giảm cuối năm 2023

Nguồn: stockchart.vietstock.vn

Sau khi kết thúc xu hướng tăng dài từ tháng 11/2022, vào tháng 09/2023, chỉ số VN30-Index đã test lại đỉnh cũ tháng 08/2023 (tương đương vùng 1,240 - 1,260 điểm) thất bại và hình thành đỉnh thứ hai. Ngay sau đó, chỉ số đảo chiều giảm, đồng thời xuất hiện mẫu hình nến Black Marubozu và xuyên thủng đường Neckline (tương đương vùng 1,158 - 1,172 điểm). Kết quả sau đó là sự xuất hiện của những phiên giảm điểm mạnh liên tiếp sau khi chỉ số Pullback về test lại đường Neckline, khiến nhiều nhà đầu tư bi quan về triển vọng của thị trường.

Tăng xác suất thành công khi giao dịch với mẫu hình hai đỉnh

Chúng ta có thể sử dụng kết hợp các mẫu hình nến như Black Marubozu, Falling Window, Inverted Hammer… kèm theo sự đột phá về khối lượng để gia tăng xác suất thành công.

Ngoài ra, nên chú ý các chỉ báo kỹ thuật thuộc nhóm chỉ báo dao động (Oscillators) như: Stochastic Oscillator, Relative Strength Index (RSI)… Cụ thể, ta có thể kết hợp sử dụng các tín hiệu bán (Sell Signal) trong vùng quá mua (overbought) hoặc phân kỳ giá giảm (Bearish Divergence) để xác nhận xu hướng đảo chiều tốt hơn.

Thêm vào đó, việc quản lý rủi ro chặt chẽ là không thể thiếu trong bất kỳ chiến lược giao dịch nào. Mẫu hình hai đỉnh không phải lúc nào cũng chính xác. Do đó, nhà đầu tư cần quản lý rủi ro chặt chẽ bằng cách đặt điểm dừng lỗ (stop loss) hợp lý.

Thomas N. Bulkowski là ai?

Thomas N. Bulkowski được nhiều người công nhận là một trong những chuyên gia hàng đầu thế giới về các mô hình biểu đồ. Ông là một nhà đầu tư và giao dịch thành công với hơn 40 năm kinh nghiệm trên thị trường.

Nguồn: wealthv.com

Ông nổi tiếng với việc ứng dụng công nghệ máy tính để nghiên cứu mẫu hình và công bố nghiên cứu của ông qua tác phẩm kinh điển Encyclopedia of Chart Patterns, ra mắt lần đầu năm 2005. Nội dung sách xoay quanh các thống kê về mức độ thành công và hiệu quả của các mẫu hình giá kinh điển đã giúp ích rất nhiều cho các trader trong quá trình giao dịch trên thị trường. Quyển sách cùng tên được tái bản mới nhất vào năm 2021 với việc lập lại khảo sát trên mẫu quan sát lớn hơn, giúp tăng độ tin cậy của các kết quả.

Sách của ông đã được dịch sang hơn 10 ngôn ngữ và hơn 130 bài viết của ông đã được xuất bản trên các tạp chí như Active Trader, Stocks, Futures and Options, The Journal of the Society of Technical Analysts, The Technical Analyst, Traders', The Trader's Journal và Technical Analysis of Stocks & Commodities.

Đón đọc: Kinh nghiệm đầu tư năm 2023 (Kỳ 3)

_1328835_thumb.png)