Đâu là đỉnh của nợ xấu?

Đâu là đỉnh của nợ xấu?

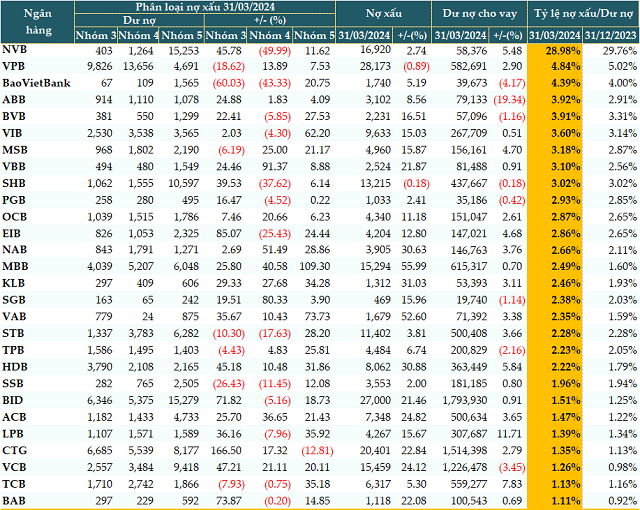

Theo dữ liệu từ VietstockFinance, tổng nợ xấu tính đến cuối quý 1/2024 của 28 ngân hàng là 224,146 tỷ đồng, tăng đến hơn 14%.

Tín dụng tăng gần 2%, nợ xấu tăng 14%

Sau 2 tháng đầu năm tăng trưởng âm, tín dụng đã dương trở lại trong tháng 3 (tăng 0.98%); đến cuối tháng 3/2024 đạt khoảng 13.6 triệu tỷ đồng, tăng 0.26% so với đầu năm.

Dữ liệu từ VietstockFinance cho thấy, tính đến 31/03/2024, tổng dư nợ tại 28 ngân hàng trong hệ thống là hơn 10.2 triệu tỷ đồng, tăng nhẹ gần 2% so với đầu năm.

Có 8/28 ngân hàng tăng trưởng tín dụng âm so với đầu năm. Trong đó, ABBank (ABB) giảm mạnh nhất - hơn 19% (79,133 tỷ đồng), kế đó là BaoVietBank giảm hơn 4% (39,673 tỷ đồng) và Vietcombank (VCB) giảm hơn 3% (hơn 1.2 triệu tỷ đồng)…

Các ngân hàng còn lại tăng trưởng dương với tốc độ bình quân 3.5%. Trong đó, LPBank (LPB) tăng trưởng tín dụng mạnh nhất (+ 12%), kế đó là Techcombank (TCB, +8%), HDBank (HDB, +6%), NCB (+5%)…

Trong khi đó, nợ xấu tiếp tục tăng so với đầu năm. Tổng nợ xấu tính đến cuối quý 1 của 28 ngân hàng là 224,146 tỷ đồng, tăng đến hơn 14%. Hai ngân hàng có chất lượng nợ vay cải thiện là VPBank (VPB) giảm gần 1% nợ xấu và SHB giảm nhẹ 0.1%. Các ngân hàng còn lại trong hệ thống đều báo nợ xấu tăng trưởng so với đầu năm với tốc độ bình quân hơn 18%.

Cơ cấu nợ xấu cũng diễn biến tiêu cực hơn. Nợ dưới chuẩn (nhóm 3) tăng mạnh nhất với 21%, kế đó là nợ có khả năng mất vốn (nhóm 5) tăng gần 18% và nợ nghi ngờ (nhóm 4) tăng hơn 4%.

|

Chất lượng nợ vay của các ngân hàng tính đến 31/03/2024 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

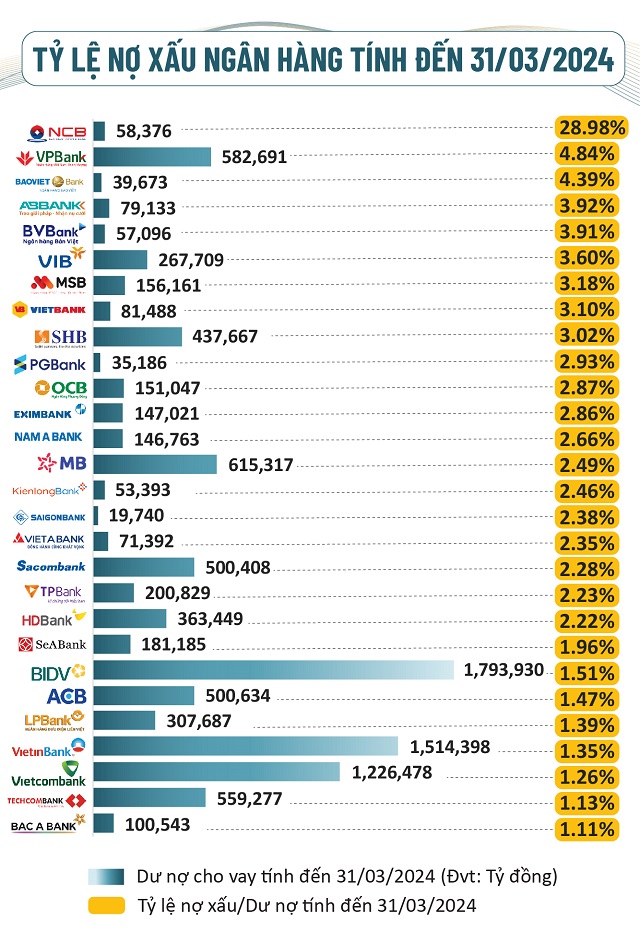

24 ngân hàng tăng tỷ lệ nợ xấu/dư nợ

Tính đến 31/03/2024, có đến 24/28 ngân hàng tăng tỷ lệ nợ xấu/dư nợ vay so với đầu năm. Có 9 ngân hàng có tỷ lệ này vượt ngưỡng cho phép 3%, trong khi tại thời điểm đầu năm chỉ có 5 ngân hàng.

Mặc dù vậy, vẫn có 4 ngân hàng có tỷ lệ nợ xấu cải thiện là VPB, NCB, SHB và TCB.

Nguồn: VietstockFinance

|

Cuối quý 2 sẽ là đỉnh của nợ xấu?

Nợ xấu tại các ngân hàng tiếp tục tăng trong bối cảnh Thông tư 02/2023/TT-NHNN cho phép giãn, hoãn nợ được gia hạn đến cuối năm 2024. Nói về điều này, PGS.TS. Đinh Trọng Thịnh - Chuyên gia kinh tế lý giải: “Những khoản nợ được cơ cấu thì không thành nợ xấu, nhưng vẫn có những khoản nợ không nằm trong diện được cơ cấu sẽ chuyển thành nợ xấu. Không phải tất cả doanh nghiệp đều thuộc diện tái cơ cấu, không chuyển nhóm nợ, khi đến hạn mà không có khả năng thanh toán sẽ chuyển thành nợ xấu”.

Khi Thông tư 02 hết hiệu lực, chắc chắn mức nợ xấu sẽ tăng lên rất cao, vì hiện nay, khi được gia hạn, tỷ lệ nợ xấu đã cao vượt quy định.

Ông Thịnh chia sẻ thêm, Thủ tướng Chính phủ yêu cầu các ngân hàng phải tiết giảm chi phí để giảm lãi suất vay, hỗ trợ cho doanh nghiệp. Thế nhưng, lãi suất huy động sẽ phải tăng lên từ từ theo điều chỉnh của thị trường và từ tháng 4 đến nay đã có nhiều ngân hàng bắt đầu tăng lãi suất huy động, do lượng tiền gửi trong ngân hàng đang sụt giảm. Muốn giữ lãi suất cho vay ở mức thấp, ngân hàng phải có mức lãi suất huy động ở mức thấp. Do đó, lãi suất huy động có thể tăng ở một số kỳ hạn, thường là kỳ hạn dài trên 1 năm.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TP.HCM đánh giá, tình hình kinh tế hiện nay đang tăng trưởng một cách tuyến tính chứ không phải là hồi phục mạnh mẽ. Do vậy, áp lực nợ xấu của nền kinh tế vẫn còn. Chắc chắn nợ xấu trong thời gian tới sẽ còn tiếp tục tăng. Mặc dù Thông tư 02 được gia hạn đến cuối năm 2024, nhưng nếu tình hình kinh tế thế giới vẫn như hiện nay và khởi sắc trở lại, không có yếu tố tiêu cực nào xảy ra và khả năng Cục Dự trữ Liên bang Mỹ (Fed) giảm lãi suất vào cuối năm, nợ xấu của các ngân hàng Việt Nam sẽ đạt đỉnh vào cuối quý 2 hoặc đầu quý 3. Nhưng đó là đỉnh của Thông tư 02, còn khi hết hiệu lực, nợ xấu sẽ còn tăng cao hơn nữa, do sự điều chỉnh.

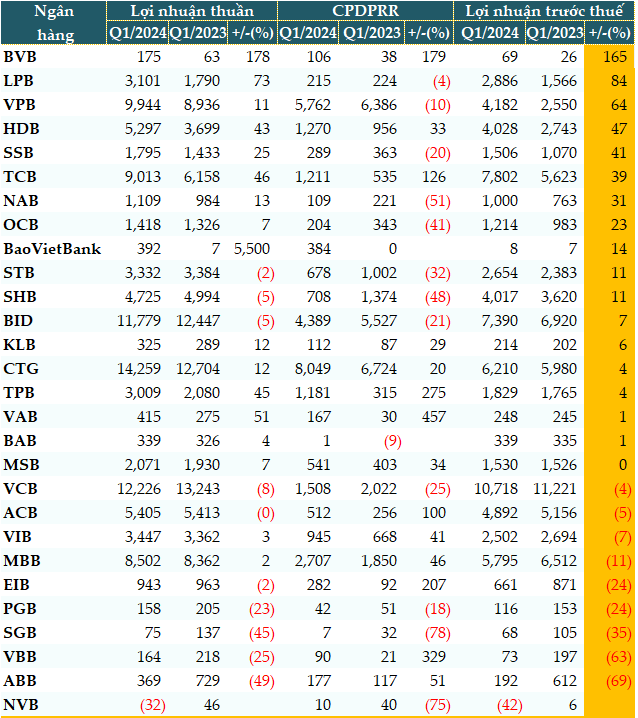

Khi nợ xấu tăng cao, chi phí trích lập dự phòng cũng sẽ phải tăng theo, làm sụt giảm lợi nhuận ngân hàng trong quý 1.

Tổng chi phí dự phòng rủi ro tín dụng của 28 ngân hàng trong quý 1/2024 là 31,656 tỷ đồng, tăng gần 7% so với cùng kỳ năm trước. Có đến 14/28 ngân hàng gia tăng trích lập dự phòng, làm kéo lùi lợi nhuận ngân hàng. Kết quả, có 9 ngân hàng giảm lợi nhuận trước thuế trong quý đầu năm và 1 ngân hàng báo lỗ.

|

Lợi nhuận trước thuế của các ngân hàng trong quý 1/2024 (Đvt: Tỷ đồng)

Nguồn: VietstockFinance

|

PGS.TS. Nguyễn Hữu Huân dự báo trong quý 2, nợ xấu và chi phí trích lập dự phòng sẽ tiếp tục tăng. Khi nào nợ xấu đạt đỉnh và có xu hướng giảm đi thì phần dự phòng mới giảm theo.