Cho vay doanh nghiệp FDI: Cuộc đua mới của các ngân hàng Việt

Cho vay doanh nghiệp FDI: Cuộc đua mới của các ngân hàng Việt

Trong 2 năm gần đây, thị trường cho vay doanh nghiệp có vốn đầu tư nước ngoài (FDI) tại Việt Nam đang trở nên sôi động hơn bao giờ hết. Không chỉ các ngân hàng quốc doanh, vốn chuyên cho vay lĩnh vực này, mà còn có các ngân hàng tư nhân cũng bắt đầu vào cuộc để tìm kiếm giải pháp phục vụ phân khúc này.

Các doanh nghiệp FDI đã đóng góp to lớn vào nền kinh tế Việt Nam trong suốt thập kỷ qua. Không chỉ tạo ra việc làm, mà còn mang lại công nghệ tiên tiến, quản lý hiện đại và nguồn vốn dồi dào, góp phần quan trọng vào tốc độ tăng trưởng GDP quốc gia. Theo Bộ Kế hoạch và Đầu tư, tính đến cuối năm 2023, vốn FDI đăng ký tại Việt Nam đã đạt hơn 400 tỷ USD. Các ngành như sản xuất, chế biến, và dịch vụ đều có sự hiện diện mạnh mẽ của khối FDI, góp phần nâng cao năng lực cạnh tranh quốc gia.

Từ lâu, phần lớn các doanh nghiệp FDI tại Việt Nam có xu hướng sử dụng dịch vụ tài chính từ các chi nhánh ngân hàng nước ngoài. Lý do nằm ở mối quan hệ bền vững với công ty mẹ, chi phí vốn ưu đãi hơn, và sự hiểu biết sâu sắc về văn hóa kinh doanh giữa các bên. Điều này tạo nên một lợi thế không nhỏ cho các ngân hàng nước ngoài, khiến các ngân hàng trong nước gặp nhiều khó khăn khi tiếp cận phân khúc này. Nhưng hiện nay đang thay đổi, với nhiều chuyển biến tích cực từ phía các ngân hàng Việt Nam trong những năm gần đây khi các ngân hàng nội địa đang ngày càng quan tâm hơn đến việc tìm kiếm các giải pháp để phục vụ cho phân khúc giàu tiềm năng này.

Đây là dấu hiệu cho thấy sự thay đổi trong cách tiếp cận của các ngân hàng nội địa, vốn trước đây là sân chơi độc quyền của các ngân hàng quốc doanh lớn. Đặc biệt, trong bối cảnh sức cầu tín dụng nội địa suy giảm từ năm 2023, các ngân hàng tư nhân đã chuyển hướng mạnh mẽ sang phân khúc FDI với nhiều cơ hội mở rộng quy mô. Không chỉ giúp các ngân hàng duy trì tăng trưởng, mà còn thúc đẩy sự phát triển của nền kinh tế Việt Nam thông qua việc hỗ trợ vốn cho các doanh nghiệp nước ngoài.

Thị phần cho vay doanh nghiệp FDI

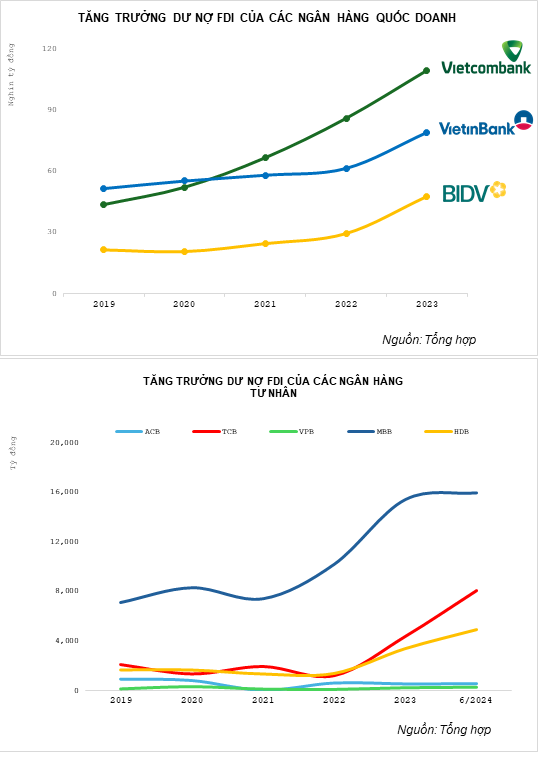

Phần lớn các doanh nghiệp FDI, đặc biệt là các tập đoàn FDI lớn luôn có khuynh hướng vay nợ từ các ngân hàng sở tại của họ có trụ sở tại Việt Nam do những kết nối về nguồn vốn với công ty mẹ ở nước ngoài và cả những yếu tố phù hợp về văn hóa. Tuy nhiên, nếu chỉ xét về thị trường cho vay FDI thì các ngân hàng quốc doanh như Vietcombank, VietinBank và BIDV là những đơn vị dẫn đầu trong việc cung cấp dịch vụ tín dụng cho các doanh nghiệp FDI, với khoảng cách về thị phần tách biệt so với nhóm còn lại. Theo ước tính, 3 ngân hàng này đã chiếm lĩnh hơn 80% thị phần dư nợ cho vay FDI, tương đương khoảng 250 ngàn tỷ đồng vào cuối năm 2023. Với sự phát triển về quy mô vốn và uy tín được khẳng định trong nhiều thập kỷ qua, không chỉ giúp doanh nghiệp FDI dễ dàng tiếp cận nguồn vốn tại Việt Nam mà còn là bằng chứng về việc các ngân hàng trong nước đang dần chiếm lại thị phần từ tay các chi nhánh ngân hàng nước ngoài.

Doanh nghiệp FDI thường có xu hướng lựa chọn các ngân hàng quốc doanh do những lợi thế rõ ràng về thương hiệu và năng lực cung cấp dịch vụ quốc tế. Với quy mô lớn và nền tảng tài chính vững mạnh, các ngân hàng này có khả năng cung cấp những sản phẩm tín dụng đáp ứng yêu cầu của doanh nghiệp nước ngoài, từ thanh toán quốc tế cho đến các dịch vụ bảo lãnh thương mại. Thậm chí, đã phát triển các chi nhánh chuyên biệt phục vụ nhóm khách hàng FDI, đảm bảo họ nhận được sự hỗ trợ tốt nhất, nhanh chóng nhất, đặc biệt trong các giao dịch phức tạp.

Doanh nghiệp FDI không phải là phân khúc ưa thích đối với các ngân hàng tư nhân. Mức biên lãi thuần (NIM) mà các ngân hàng có thể thu được từ các khoản vay của doanh nghiệp FDI chỉ khoảng 2%, thấp hơn nhiều so với NIM từ 4-5% ở các phân khúc cho vay khác. Bên cạnh đó, việc đòi hỏi về năng lực vốn lớn cùng với năng lực thực hiện các giao dịch tài chính trên quy mô khu vực và toàn cầu, cũng khiến các ngân hàng tư nhân gặp nhiều khó khăn hơn trong việc đáp ứng yêu cầu. Mức kỳ vọng dịch vụ từ khách hàng cao nhưng lợi nhuận mang lại ít khiến các ngân hàng tư nhân thường không mặn mà. Phần lớn các ngân hàng tư nhân như Techcombank, ACB, hay VPBank vẫn tập trung vào phân khúc NIM cao hơn, như cho vay tiêu dùng và doanh nghiệp nội địa.

Các ngân hàng nội địa đang đẩy mạnh cho vay doanh nghiệp FDI

Dư nợ cho vay doanh nghiệp FDI đang là động lực tăng trưởng chính của các ngân hàng quốc doanh trong những năm gần đây, đặc biệt là năm 2023. Trong bối cảnh sức cầu yếu và sức khỏe tài chính của nhiều doanh nghiệp trong nước vẫn còn yếu thì việc đẩy mạnh dư nợ cho nhóm FDI được xem là một nước cờ khôn ngoan của các ngân hàng quốc doanh. Điều này giúp các ngân hàng này duy trì tăng trưởng tín dụng ổn định đồng thời cân bằng với rủi ro.

Tuy nhiên, từ năm 2023 đến nay, các ngân hàng tư nhân đã dần thay đổi chiến lược thâm nhập mạnh vào phân khúc này. Các ngân hàng như VPBank, ACB, và Techcombank bắt đầu tập trung nhiều hơn vào FDI để bù đắp sự suy giảm doanh thu. Đây là một bước đi phù hợp khi dòng vốn FDI vẫn tiếp tục đổ vào Việt Nam, mang lại cơ hội mở rộng tín dụng. Định hướng chiến lược được phát biểu chi tiết trong các cuộc họp Đại hội cổ đông của các ngân hàng tư nhân lớn như Techcombank, MBBank, VPBank và gần đây nhất là sự tham gia của ACB .

Dù kinh tế Việt Nam đối mặt với nhiều thách thức từ năm 2023, dòng vốn FDI vẫn được duy trì ở mức cao. Theo số liệu từ Bộ Kế hoạch và Đầu tư, tổng vốn FDI giải ngân trong năm 2023 đạt khoảng 24 tỷ USD, một con số ấn tượng trong bối cảnh khó khăn toàn cầu. Đặc biệt, các doanh nghiệp FDI quy mô nhỏ, với yêu cầu vay vốn thấp, đang ngày càng tăng và có thể trở thành mục tiêu của các ngân hàng tư nhân trong nước. Điều này tạo cơ hội cho các ngân hàng trong nước tham gia sâu hơn vào phân khúc tín dụng cho doanh nghiệp FDI quy mô nhỏ, nơi mức độ cạnh tranh từ các ngân hàng quốc doanh không quá khốc liệt.

Dư nợ của Techcombank và HD Bank cho phân khúc này đã tăng trưởng mạnh mẽ. Cụ thể, dư nợ của Techcombank đã tăng gấp 5 lần chỉ trong thời gian ngắn, với tổng mức dư nợ cho phân khúc này đã hơn 8.000 tỷ đồng. Mặc dù quy mô cho vay của Techcombank vẫn còn rất nhỏ so với các ngân hàng quốc doanh nhưng với cách làm mang tính chất tổng thể và giải pháp toàn diện, Techcombank rõ ràng sẽ là một lực lượng đáng kể trong thời gian tới.

Trong năm 2024, VPBank đã bắt đầu tăng cường hoạt động cho vay FDI thông qua việc hợp tác chiến lược với Sumitomo Mitsui Banking Corporation (SMBC) – một trong những ngân hàng lớn nhất Nhật Bản. Thương vụ này không chỉ giúp VPBank tiếp cận được nguồn vốn lớn mà còn cải thiện khả năng cung cấp các dịch vụ tài chính chuyên biệt cho doanh nghiệp FDI. Tương tự, ACB cũng đang đẩy mạnh cho vay FDI trong năm 2024 với mục tiêu chiếm lĩnh thị phần tín dụng của các doanh nghiệp nhỏ và vừa nước ngoài, đặc biệt là trong lĩnh vực sản xuất và thương mại. Mặc dù dư nợ của những ngân hàng này còn thấp, tuy nhiên, với lợi thế phục vụ khách hàng tốt và đi đầu trong các sản phẩm đổi mới sáng tạo thì chúng ta kỳ vọng dư nợ của nhóm này có thể gia tăng mạnh trong thời gian tới nếu được đầu tư bài bản và phù hợp.

Doanh nghiệp FDI là một thị trường tiềm năng mà các ngân hàng Việt Nam cần khai thác mạnh mẽ hơn trong tương lai. So với các doanh nghiệp nội địa, các doanh nghiệp FDI thường có thị trường đầu ra ổn định và khả năng phục hồi tốt hơn trong các giai đoạn kinh tế khó khăn. Việc các ngân hàng đẩy mạnh tín dụng vào phân khúc này không chỉ giúp gia tăng lợi nhuận lâu dài mà còn mở rộng phạm vi hoạt động sang khu vực và quốc tế.