Vì sao nhà đầu tư nên chọn ETF?

Đầu tư ETF (Exchange Traded Fund) - Phần 2

Theo Đề án tổ chức và quản lý giao dịch chứng chỉ quỹ ETF tại Sở GDCK Hà Nội và gần đây nhất là Dự thảo Thông tư Hướng dẫn thành lập và quản lý quỹ hoán đổi danh mục (ETF) của UBCKNN, ETF đầu tiên của Việt Nam sẽ sử dụng kỹ thuật spot-market replication để mô phỏng chỉ số chứng khoán và sẽ chính thức ra đời vào năm 2013.

Để giúp NĐT hiểu rõ hơn về sản phẩm này, chúng tôi giới thiệu cùng bạn đọc chi tiết về ETF, phân tích lợi ích và rủi ro khi đầu tư vào ETF. Đồng thời cũng đưa ra bức tranh thực tế về việc triển khai ETF tại Việt Nam trong giai đoạn hiện nay.

Vì sao nhà đầu tư nên chọn ETF?

Giữa các loại quỹ như quỹ tương hỗ, quỹ đóng hay quỹ mở, đâu là những ưu điểm nổi trội mà ETF sẽ thu hút nhà đầu tư?

Khi đầu tư vào cổ phiếu, nhà đầu tư (NĐT) thường đối mặt với hai vấn đề lớn: (i) chọn đúng cổ phiếu và đúng thời điểm, và (ii) phân tán rủi ro.

Việc chọn đúng cổ phiếu để đầu tư đòi hỏi NĐT khá nhiều kiến thức và kỹ năng phân tích, đồng thời cũng là công việc tốn kém thời gian. Hơn nữa, không phải NĐT nào cũng có thể tiếp cận đầy đủ thông tin về doanh nghiệp.

Ngay cả khi đã chọn được cổ phiếu có cơ bản tốt, nhưng nếu mua vào lúc giá quá cao thì vẫn có thể bị lỗ. Ngược lại, có những cổ phiếu có cơ bản không tốt nhưng lại được bán ra lúc thị trường định giá cao thì NĐT vẫn có lời.

Như vậy, vấn đề thời điểm đóng vai trò vô cùng quan trọng trong đầu tư, nhưng nó lại tùy thuộc nhiều vào tình hình thị trường, cái mà NĐT không thể kiểm soát được. Tương tự, việc đa dạng hóa danh mục để hạn chế rủi ro phi hệ thống cũng khá phức tạp và tốn kém, đặc biệt là đối với các NĐT cá nhân. Nó đòi hỏi phải có một hệ thống hỗ trợ phân tích thật hiệu quả cùng với một nguồn lực tài chính lớn vì phải phân tán rủi ro bằng cách đầu tư vào nhiều loại cổ phiếu khác nhau hoặc vào các loại tài sản khác nhau.

Chính vì các hạn chế đó, NĐT thường giải quyết bài toán bằng cách mua các chứng chỉ quỹ tương hỗ.

Quỹ tương hỗ vốn được xem là một hình thức đầu tư phù hợp với nhà đầu tư cá nhân. Thông thường, các quỹ này được điều hành bởi những chuyên gia giàu kinh nghiệm. Do đó, họ được kỳ vọng là sẽ sử dụng vốn hiệu quả, thường xuyên tái cơ cấu danh mục (quản lý chủ động) và đầu tư vào các tài sản, lĩnh vực có tỷ suất sinh lợi cao. Ngoài ra, các quỹ tương hỗ cũng có thêm lợi thế nhờ quy mô do tập hợp một lượng lớn vốn từ nhiều NĐT nhỏ. Về mặt lý thuyết, mua các chứng chỉ quỹ (CCQ) là một hình thức đầu tư phù hợp cho các NĐT không chuyên nghiệp.

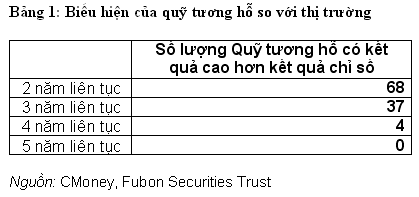

Tuy nhiên, không phải quỹ tương hỗ nào cũng có kết quả như mong đợi. Theo CMoney và Fubon Securities Trust (Taiwan Stock Exchange, 2010), theo dõi kết quả hoạt động của 154 quỹ tương hỗ suốt từ giai đoạn 2003 – 2007, trong suốt 5 năm liên tục, không có quỹ tương hỗ nào thắng được thị trường. Điều này cho thấy, mô hình quản lý quỹ theo kiểu chủ động chưa hẳn đã đem lại lợi nhuận cao cho nhà đầu tư. Đó là chưa tính đến việc do quản lý theo kiểu chủ động, nên chi phí quản lý mà các nhà đầu tư phải trả cho Công ty Quản lý quỹ (CTQLQ) thường khá cao.

Đối với loại hình quỹ mở, NĐT lại gặp phải vấn đề thông tin bất cân xứng. Do có cơ chế tạo và mua lại, quy mô của quỹ mở thường xuyên thay đổi. Bất cứ lúc nào NĐT đều có quyền yêu cầu CTQLQ mua lại CCQ mà họ đang nắm giữ, do vậy, CTQLQ vừa phải duy trì một lượng tiền mặt nhất định trong cơ cấu tài sản của quỹ, vừa thường xuyên chủ động tái cơ cấu danh mục để có được lợi suất đầu tư cao nhất có thể. Chính vì vậy, NĐT không dễ gì biết được danh mục tài sản của quỹ tại mọi thời điểm mà chỉ biết được NAV do CTQLQ công bố vào lúc tạo ra hay mua lại CCQ của NĐT.

Một vấn đề khác mà NĐT vào các CCQ thường gặp là “giá hợp lý” (fair price). Đối với loại hình quỹ đóng, với quy mô cố định, được niêm yết và giao dịch trên thị trường giao dịch tập trung, giá cả của CCQ do cung cầu trên thị trường quyết định. Trong nhiều thời điểm, do những khiếm khuyết của thị trường, thị giá của CCQ lại khác biệt xa so với NAV của quỹ. Điều này rất bất lợi cho NĐT vì giá của tài sản mà họ mua, bán hoặc nắm giữ không phản ánh đúng giá trị thực sự của nó.

Với những bất cập trong việc đầu tư vào cổ phiếu và quỹ tương hỗ như đã phân tích, ETF được xem là một sản phẩm tài chính có thể giải quyết được những vấn đề đó với nhiều lợi ích:

(i) Đa dạng hóa danh mục (với chi phí thấp): do ETF được cơ cấu bởi một rổ cổ phiếu, khi NĐT nắm giữ chứng chỉ ETF, cũng có nghĩa là họ nắm một rổ cổ phiếu có tỷ trọng giống như chỉ số mà ETF mô phỏng;

(ii) Đạt được lợi suất bình quân của thị trường: với đặc điểm quan trọng của ETF là bám sát biểu hiện của chỉ số mà nó mô phỏng, NĐT yên tâm là tỷ suất sinh lợi mà họ có được khi đầu tư vào ETF sẽ không sai biệt nhiều so với tỷ suất lợi nhuận bình quân của thị trường;

(iii) Thông tin minh bạch: như cổ phiếu được niêm yết và giao dịch trên Sở giao dịch tập trung, mọi thông tin liên quan đến ETF (khối lượng giao dịch, giá thị trường, NAV, cơ cấu tài sản của quỹ…) đều được công khai minh bạch và bất cứ ai cũng đều dễ dàng có được thông tin. NĐT có thể dễ dàng tham gia và rút lui ra khỏi thị trường do ETF được áp dụng cùng một nguyên tắc giao dịch như các cổ phiếu niêm yết;

(iv) Chi phí thấp: do quản lý bị động, chi phí quản lý của ETF thấp hơn nhiều so với các quỹ đầu tư khác. Đặc biệt, trong cơ chế tạo và hoàn trả của ETF, chỉ có NĐT là các tổ chức được cấp phép (thường là các công ty chứng khoán) mới được thực hiện việc tạo và hoàn trả ETF với CTQLQ.

Ngoài ra, khối lượng CCQ tính theo lô dùng để tạo và mua lại trên thị trường sơ cấp cũng tương đối lớn (trung bình 1 lô gồm 50,000 CCQ hoặc thậm chí 500,000 CCQ) nên đối tượng tham gia vào việc tạo và mua lại CCQ bị hạn chế. Do đó, quỹ ETF không phải duy trì một lượng tiền mặt lớn và cũng không gặp áp lực mua lại CCQ như các quỹ mở thông thường;

(v) Chênh lệch NAV và giá thị trường thấp: điều này có được nhờ vào cơ chế kinh doanh chênh lệch giá (arbitrage) rất riêng của ETF. ETF có hai loại giá đặc trưng là giá ETF do cung cầu trên thị trường quyết định và giá của rổ chứng khoán mà quỹ ETF nắm giữ. Bất cứ lúc nào có sự khác biệt giữa hai loại giá này, NĐT sẽ kinh doanh chênh lệch giá, từ đó làm cho giá của ETF không khác biệt nhiều so với giá trị tài sản mà nó nắm giữ.

* Đón đọc Phần 3: Những rủi ro cần cân nhắc khi đầu tư vào ETF

* Phần 1: ETF là gì?

Thúy Ái (Vietstock)

FFN