VCB - Mua khi giá test vùng hỗ trợ mạnh

VCB - Mua khi giá test vùng hỗ trợ mạnh

Ngân hàng TMCP Ngoại thương Việt Nam (HOSE: VCB) luôn duy trì đà tăng trưởng ổn định trong suốt nhiều năm qua, thể hiện vị thế dẫn đầu của VCB trong ngành ngân hàng.

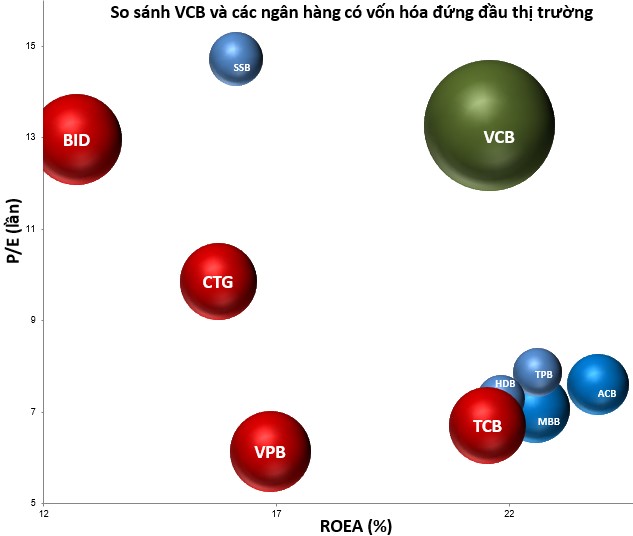

Luôn đứng đầu ngành về vốn hóa thị trường

VCB vẫn luôn là ngân hàng có vốn hóa lớn nhất ngành, thậm chí, vốn hóa của hai ngân hàng đứng sau là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID) và Ngân hàng TMCP Kỹ thương Việt Nam (HOSE: TCB) cộng lại mới có thể bắt kịp VCB về yếu tố này (tham khảo thêm đồ thị bubble bên dưới).

Mức vốn hóa cao khiến biến động của VCB nói riêng và ngành ngân hàng nói chung luôn có tác động không nhỏ đến toàn thể VN-Index hay nói cách khác là luôn là trụ đỡ vững chắc cho thị trường.

Nguồn: VietstockFinance

Chú thích:

Những ngân hàng được thể hiện bằng quả bóng màu đỏ (BID, VPB, CTG, TCB) và màu xanh lá cây (VCB) là những ngân hàng có chỉ số vốn hóa trên 100 nghìn tỷ đồng. Những ngân hàng có chỉ số vốn hóa dưới 100 nghìn tỷ đồng được thể hiện bằng quả bóng màu xanh dương.

Tăng trưởng tín dụng trong nước quý 1/2022 tăng mạnh

Theo thông tin từ Ngân hàng Nhà nước (NHNN), mức tăng trưởng tín dụng tính đến thời điểm 31/3/2022 đã tăng 5.04%, so với cùng kỳ năm 2021 (2.16%) tăng 2.3%. Điều này cho thấy nền kinh tế đang có tín hiệu rất tích cực, đồng thời chứng minh các biện pháp phòng chống dịch của Chính phủ rất hiệu quả.

Mặt khác, điều này cũng thể hiện quyết tâm của NHNN trong việc thực hiện mục tiêu tăng trưởng tín dụng 14% đã đặt ra cho năm 2022.

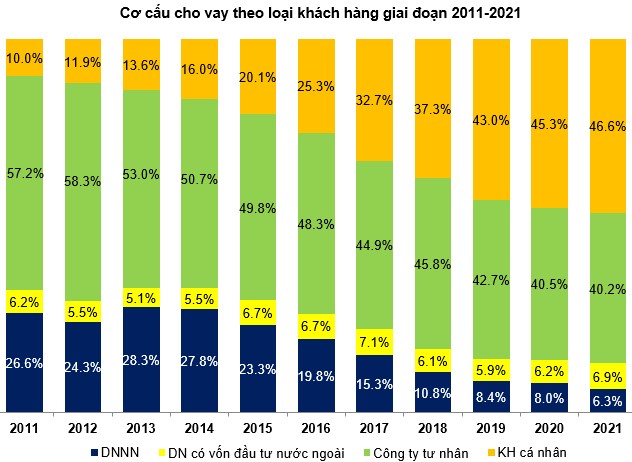

Khối khách hàng cá nhân tiếp tục là động lực tăng trưởng chính của VCB

Tăng trưởng tín dụng của VCB đang dịch chuyển mạnh sang nhóm khách hàng cá nhân khi tỷ trọng đã tăng liên tục từ 10% năm 2011 lên đến 46.6% năm 2021. Xu hướng tăng chưa hề có dấu hiệu giảm sau hơn 10 năm và người viết dự kiến đây sẽ tiếp tục là trọng tâm tăng trưởng của VCB trong thời gian tới.

Nguồn: Báo cáo tài chính của VCB

Với nhóm khách hàng cá nhân, VCB luôn cập nhật những sản phẩm tài chính hiện đại, ví dụ với phân khúc khách hàng cao cấp (Priority/Affluent Banking) hiện đang là thị trường béo bở nhưng hiện tại chỉ có số ít các ngân hàng thực sự đầu tư cho phân khúc này. Trong đó, sản phẩm Vietcombank Priority đã xuất hiện từ rất sớm và dựa trên những lợi thế về chất lượng, chi phí, độ bao phủ thị trường đem lại lợi thế lớn về doanh thu, lợi nhuận cho VCB.

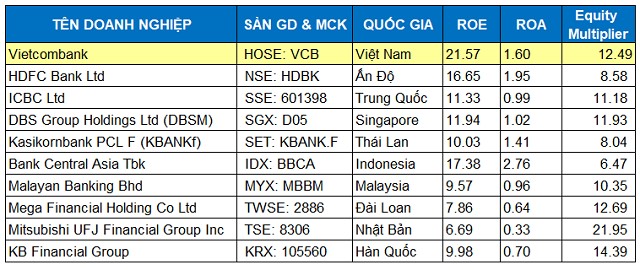

Hiệu quả sinh lời tốt nhưng tỷ lệ đòn bẩy không quá cao

VCB nằm trong nhóm dẫn đầu về hiệu quả sinh lời nếu so sánh với các ngân hàng lớn trong khu vực châu Á (Singapore, Thái Lan, Malaysia, Ấn Độ, Trung Quốc, Đài Loan…).

Tuy nhiên, VCB lại có tỷ lệ đòn bẩy (cụ thể là Equity Multiplier) không quá cao và khá gần với mức trung vị của khu vực (11.55 lần) nên độ an toàn duy trì tốt.

Bảng so sánh VCB và các ngân hàng lớn trong khu vực ASEAN năm 2022

Nguồn: Investing.com và VietstockFinance

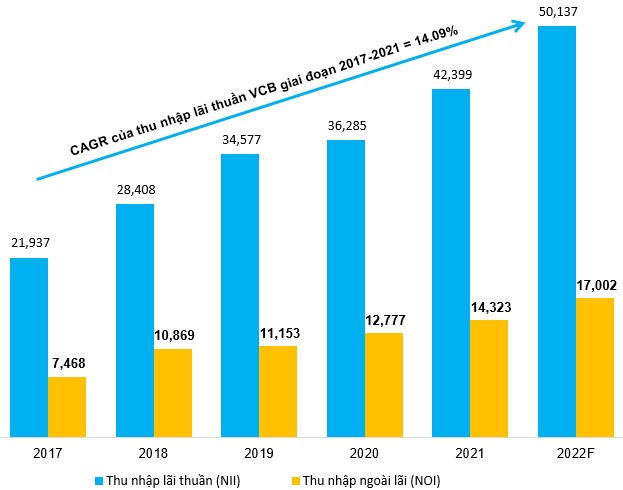

Cân bằng giữa thu nhập lãi thuần và thu nhập ngoài lãi

Thu nhập lãi thuần và thu nhập ngoài lãi của VCB tăng trưởng đều đặn trong giai đoạn từ năm 2017 đến nay. Tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) của giai đoạn 2017-2021 ở mức 14.09%.

Thu nhập của VCB luôn giữ được sự ổn định trong tốc độ gia tăng qua các năm, kèm với đó. Tỉ lệ NOI/Tổng thu nhập thường xuyên duy trì trên ngưỡng 25% giúp VCB giảm bớt sự phụ thuộc vào chính sách điều tiết tín dụng của Ngân hàng Nhà nước.

Tăng trưởng thu nhập của VCB trong giai đoạn 2017-2022F. Đvt: Tỷ đồng

Nguồn: VietstockFinance

Chiến lược đầu tư

Vùng 70,000-75,000 có thể coi là hỗ trợ chiến lược của VCB trong thời gian qua. Đây là hội tụ của đỉnh cũ tháng 01/2020 và đáy cũ các tháng 05/2021, 10/2021. Vùng này sẽ đóng vai trò chính trong việc thiết lập chiến lược đầu tư trong thời gian tới.

Người viết cho rằng kịch bản của những năm 2016-2017 sẽ lặp lại cho giai đoạn 2022-2023. Giá sẽ khó có thể tạo đỉnh mới (new high) nhưng nguy cơ điều chỉnh sâu không còn và nhà đầu tư có thể tìm kiếm lợi nhuận bằng cách giao dịch dựa trên kênh dịch chuyển ngang.

Chỉ báo MACD đã về vùng thấp và được kỳ vọng sẽ hình thành phân kỳ giá lên (bullish divergence) trong thời gian tới.

Cận trên kênh giá dài hạn là vùng 90,000-95,000 (trùng với đỉnh cũ tháng 01/2022). Cận dưới của kênh giá là vùng 70,000-75,000. Việc mua vào được ủng hộ nếu giá test lại ngưỡng này trong thời gian tới.

Đồ thị ngày giá cổ phiếu VCB trong giai đoạn 2015-T5/2022. Nguồn: VietstockUpdater

Bộ phận Phân tích Doanh nghiệp, Phòng Tư vấn Vietstock

FiLi