Tín hiệu nào dành cho SCS, BSR và QTP?

Tín hiệu nào dành cho SCS, BSR và QTP?

Công ty chứng khoán (CTCK) khuyến nghị khả quan SCS với kỳ vọng sản lượng hàng hóa quốc tế thúc đẩy tăng trưởng; mua BSR do hưởng lợi ngắn và trung hạn từ cấu trúc tài chính lành mạnh cùng lượng tiền mặt dồi dào; khả quan QTP khi tận dụng nhu cầu điện cao tại miền Bắc.

SCS: Khả quan với giá mục tiêu cao hơn 95,000 đồng/cp

CTCK VNDIRECT (VND) duy trì khuyến nghị khả quan cổ phiếu SCS của CTCP Dịch vụ Hàng hóa Sài Gòn với giá mục tiêu cao hơn là 95,000 đồng/cp. Với P/E hiện tại là 14.2 lần, cao hơn mức trung bình của các công ty cùng ngành 11.6 lần. Cùng với tỷ suất cổ tức 6.4% cũng khiến cổ phiếu SCS trở nên hấp dẫn.

Vào tháng 2/2024, Ban lãnh đạo SCS cho biết sẽ bắt đầu hợp tác với Qatar Airways. VNDIRECT cho rằng điều này sẽ giúp SCS tăng thêm 30,000 sản lượng hàng không trong năm 2024, chiếm khoảng 12.5% sản lượng hàng không.

Trên cơ sở sản lượng hàng không toàn cầu phục hồi cùng với hoạt động xuất khẩu, VNDIRECT kỳ vọng sản lượng hàng không quốc tế của SCS tăng 34.4% và 8.6% so với cùng kỳ và tổng sản lượng sẽ đạt 239,617 (+26.2%) và 256,842 tấn (+7.2%) trong năm 2024-2025.

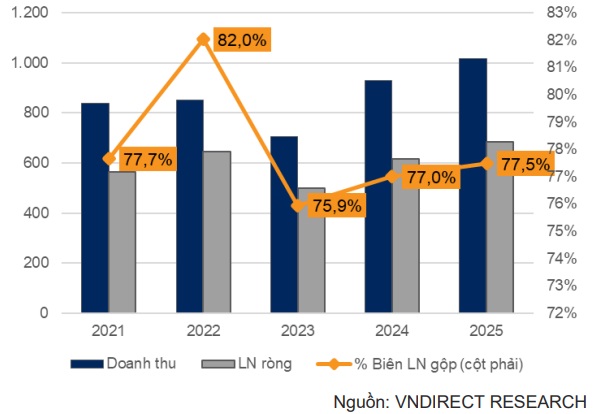

Do đó, dự phóng doanh thu 2024-2025 của SCS đạt 929 và 1,018 tỷ đồng, tăng 31.8% và 9.6% so với cùng kỳ. Biên lãi gộp ước đạt 77%, tăng nhẹ 1.1 điểm % trong năm 2024 do sản lượng hàng hóa quốc tế tăng trưởng mạnh hơn dẫn đến tỷ trọng cao hơn. Lãi ròng có thể đạt 616 tỷ đồng (+23.6%) và 685 tỷ đồng (+9.8%).

|

Kết quả kinh doanh của SCS theo dự phóng của VNDIRECT

(Tỷ đồng)

|

Mặt khác, Tổng công ty Cảng hàng không Việt Nam (ACV) đã công bố kế hoạch mở thầu các gói thầu quan trọng trong quý 1 và quý 2/2024. Trong đó, gói thầu số 7, 8 bao gồm xây dựng, lắp đặt thiết bị Nhà ga hàng hóa số 1.

SCS được kỳ vọng sẽ giành được một phần trong gói thầu sắp tới, mở ra tiềm năng phát triển lớn cho doanh nghiệp. Theo ước tính của VNDIRECT, nếu SCS trúng thầu từ 10% đến 20% gói thầu, chi phí vốn cho dự án sẽ dao động từ 77.9 đến 155.8 triệu USD. Tuy nhiên, do thiếu thông tin nên CTCK này chưa đưa thông tin này vào định gđây

Xem thêm tại đây

Mua cổ phiếu BSR với giá hợp lý 23,200 đồng/cp

CTCK Phú Hưng (PHS) đưa ra khuyến nghị mua cổ phiếu BSR của CTCP Lọc hóa Dầu Bình Sơn với giá trị hợp lý 23,200 đồng/cp, mức tăng giá tiềm năng là 19%. Định giá này đã tính đến kế hoạch nâng cấp nhà máy lọc dầu Dung Quất gần nhất và đợt bảo dưỡng tổng thể lần 5 tiến hành trong năm 2024.

PHS cho rằng kết quả kinh doanh 2024 của BSR sẽ sụt giảm đáng kể so với năm 2023 khi nhà máy Dung Quất tiến hành bảo dưỡng lớn trong khoảng 50 ngày. Doanh thu thuần ước đạt 124,797 tỷ đồng và lãi sau thuế 5,111 tỷ đồng, lần lượt giảm 15.3% và 40% so với cùng kỳ.

Đó là xét đến việc sản lượng sản phẩm các loại có thể giảm 15% xuống còn 6.2 triệu tấn và crack spread các sản phẩm giảm từ 2-5%. Từ đó, biên lãi gộp và Biên lãi ròng sẽ quay về mốc 5% và 4%, thấp hơn cả giai đoạn 2022-2023.

Năm 2025, PHS dự phóng sản lượng và mức tiêu thụ các loại sản phẩm sẽ phục hồi về mức 7 triệu tấn/năm, giúp cho lợi nhuận BSR tăng đáng kể lên 7,707 tỷ đồng dù crack spread các sản phẩm giảm tiếp 5% so với năm 2024.

|

Dự phóng kết quả kinh doanh 2024-2025 của BSR

Nguồn: PHS

|

Đối với dự án mở rộng, nâng cấp nhà máy Dung Quất sẽ giúp nâng công suất chế biến dầu thô của BSR từ 148,000 thùng/ngày lên 171,000 thùng/ngày. Ngoài ra, dự án cũng nâng cao chất lượng sản phẩm để đạt chuẩn EURO4 và 5. Ước tính khi hoàn thành (vào năm 2028), dự án sẽ giúp sản lượng đầu ra của năm 2029 tăng 10% so với số thực tế của 2023.

Mặt khác, cấu trúc tài chính lành mạnh cùng lượng tiền mặt dồi dào giúp cho BSR hưởng lợi rất nhiều trong ngắn và trung hạn. Ước tính lãi tiền gửi của BSR từ nay đến năm 2030 sẽ đạt trung bình 1,900 tỷ đồng/năm. Và tỷ lệ chi trả cổ tức tiền mặt có thể tăng cao trong tương lai (20-30%).

Xem thêm tại đây

QTP: Khả quan với giá mục tiêu 16,300 đồng/cp

CTCK Vietcap (VCSC) khuyến nghị khả quan cổ phiếu QTP của CTCP Nhiệt điện Quảng Ninh với giá mục tiêu là 16,300 đồng/cp trên cơ sở là nhà máy nhiệt điện than mới với tuabin chất lượng cao của Trung Quốc, chi phí đầu tư hấp dẫn và năng lực vận hành ổn định.

Theo đó, chi phí đầu tư của QTP là 17.9 tỷ đồng/MW, thấp hơn 29% so với mức trung bình 25.1 tỷ đồng/MW của các công ty cùng ngành. Đồng thời, việc nằm trong khu vực có trữ lượng than lớn nhất Việt Nam, rủi ro thiếu than sản xuất của QTP là rất thấp.

Với dự báo giá than năm 2024 giảm khoảng 7% so với cùng kỳ, trong khi giá khí dự báo tăng khoảng 5%, khiến nhiệt điện than có mức cạnh tranh chi phí khoảng 10% so với nhiệt điện khí trong năm 2024. VCSC kỳ vọng chênh lệch trong chi phí sản xuất giữa nhiệt điện than so với nhiệt điện khí sẽ tiếp tục tăng vào năm 2025.

Bên cạnh đó, QTP cũng sở hữu vị trí chiến lược đáp ứng nhu cầu điện cao tại miền Bắc. Theo dự báo của VCSC, mức tiêu thụ điện của Việt Nam sẽ tăng 7-9%/năm trong 5 năm tới, với tốc độ tăng trưởng tiêu thụ điện của khu vực phía Bắc vượt xa phía Nam. CTCK này cho rằng sẽ có đủ điện vào năm 2024 nhưng EVN dự báo kịch bản xấu nhất là miền Bắc có thể thiếu điện từ 420-1,770 MW trong tháng 6-7.

Yếu tố hỗ trợ đến từ kỳ vọng QTP sẽ thanh toán hết nợ vào năm 2024. VCSC dự kiến chi phí khấu hao của QTP sẽ giảm 32% so với cùng kỳ xuống còn 600 tỷ đồng vào năm 2024, tiếp tục giảm 33% xuống 400 tỷ đồng vào năm 2027. QTP cũng dự kiến chia cổ tức bằng tiền mặt từ 1,800-2,200 đồng/cp trong giai đoạn 2024-2026, tương ứng với lợi suất cổ tức là 11-14% trong 3 năm tới.

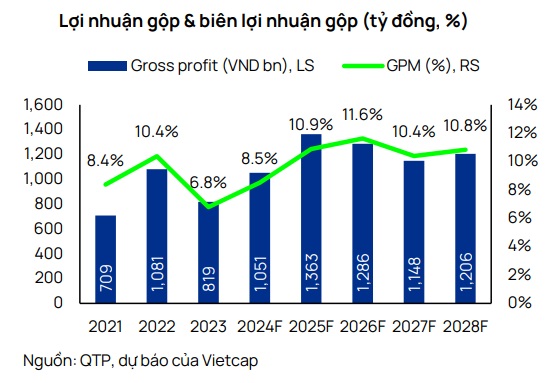

Nhìn chung, VCSC dự báo lãi ròng năm 2024 của QTP có thể tăng 35% so với cùng kỳ lên 830 tỷ đồng. Tốc độ tăng trưởng kép hàng năm (CAGR) EPS là 16% trong giai đoạn 2023-2026, chủ yếu được thúc đẩy bởi biên lãi gộp tăng và không ghi nhận chi phí tài chính. Dự báo biên lợi nhuận gộp sẽ tăng từ 6.8% vào năm 2023 lên 11.6% vào năm 2026.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.