Khó khăn của nhóm ngân hàng bán lẻ

Khó khăn của nhóm ngân hàng bán lẻ

Trong 8 tháng đầu năm 2024, tín dụng toàn ngành có diễn biến tích cực với dự báo mức tăng trưởng khả thi lên đến 15% cả năm. Tuy nhiên, việc phát triển tín dụng bán lẻ vẫn còn gặp khó khăn với xu hướng tiêu dùng thấp của người dân, buộc các ngân hàng chuyên mảng bán lẻ phải điều chỉnh danh mục cho vay để duy trì tăng trưởng trong bối cảnh khó khăn hiện tại. Sự phân hóa trong kết quả kinh doanh quý 2 phản ánh rõ hơn sự chuyển biến tại các ngân hàng này.

Sau năm 2023, tín dụng đạt mức tăng trưởng lên đến 13.79%, tăng trưởng tín dụng năm 2024 được kỳ vọng là 15% để tiếp tục hỗ trợ cho sự phục hồi của nền kinh tế. Điều này mang lại cả cơ hội và thách thức cho hệ thống ngân hàng. Những ngân hàng đạt mức tăng trưởng tín dụng tốt sẽ có cơ hội được nới room tín dụng, trong khi những ngân hàng không đạt chỉ tiêu có thể phải điều chỉnh lại chiến lược để bắt kịp. Tín dụng không chỉ đơn thuần là con số tăng trưởng mà còn là bức tranh phản ánh cơ hội và thách thức của mỗi ngân hàng.

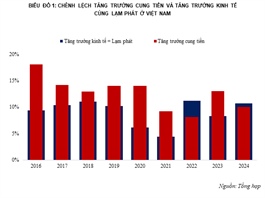

Dữ liệu vĩ mô 8 tháng đầu năm 2024 cho thấy, chỉ số sản xuất công nghiệp (IIP) tăng trưởng 8.6% và PMI đạt 52.4 điểm, GDP đến quý 2/2024 của ngành công nghiệp tăng trưởng 7.4% so với cùng kỳ. Những kết quả tích cực của khối ngành sản xuất vừa là động lực vừa là kết quả của việc thúc đẩy tín dụng doanh nghiệp. Trong khi đó, tăng trưởng bán lẻ hàng hóa và dịch vụ - biểu thị cho sức tiêu dùng - chỉ tăng từ 8% - 9% từ đầu năm đến nay, thấp hơn mức kỳ vọng 10% - 12% trong giai đoạn tăng trưởng bình thường. Tương ứng với sức tiêu dùng thấp, tín dụng bán lẻ đối mặt với các khó khăn tăng trưởng, khiến các ngân hàng bán lẻ phải điều chỉnh danh mục cho vay để thích ứng với nhu cầu thị trường.

Ngân hàng bán lẻ mất động lực từ mảng tín dụng lõi

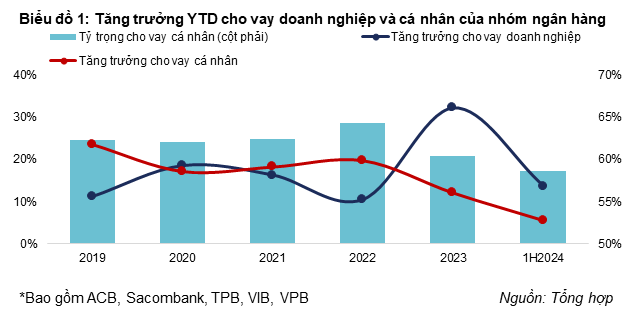

Tỷ trọng cho vay cá nhân của các ngân hàng bán lẻ đã giảm mạnh , đạt mức thấp nhất trong 5 năm qua, từ gần 65% vào năm 2022 xuống chỉ còn 58.7% vào nửa đầu năm 2024. Biến động thay đổi cơ cấu danh mục cho vay của nhóm ngân hàng bán lẻ cho thấy tín dụng tiêu dùng đã không còn nhiều dư địa để phát triển như giai đoạn trước. Các số liệu về tăng trưởng bán lẻ hàng hóa và dịch vụ cũng cho thấy sức tiêu dùng yếu hơn trong năm 2024, với mức tăng trưởng chỉ dao động từ 8% - 9%, thấp hơn nhiều so với các giai đoạn kinh tế thuận lợi trước đó.

Trong khi đó, tăng trưởng tín dụng doanh nghiệp của nhóm ngân hàng này lại ghi nhận mức đỉnh mới vào năm 2023, khi đạt tới 32.3%, cao hơn gấp đôi so với tín dụng cá nhân, chỉ đạt 12.1%. Sự phân hóa này đặc biệt rõ rệt, với khoảng cách giữa tăng trưởng tín dụng doanh nghiệp và cá nhân lên đến 20%, lần đầu tiên trong giai đoạn 5 năm gần nhất cho thấy sự chênh lệch lớn đến như vậy. Điều này phản ánh nhu cầu tín dụng của khối doanh nghiệp tăng mạnh, đặc biệt trong bối cảnh vĩ mô thuận lợi, khi các doanh nghiệp mở rộng sản xuất và hoạt động kinh doanh.

Năm 2024 tiếp tục xu hướng tương tự. Tín dụng doanh nghiệp của nhóm ngân hàng tăng trưởng lên đến 13.69% trong 6 tháng đầu năm, tín dụng cá nhân tăng trưởng kém sắc hơn, chỉ đạt 5.48%. Số liệu vĩ mô, bao gồm chỉ số PMI và sản xuất công nghiệp cho thấy sự phát triển mạnh mẽ của khối doanh nghiệp, và các ngân hàng bán lẻ đã phải điều chỉnh chiến lược để theo kịp nhu cầu tín dụng từ khối này. Xu hướng trong năm nay vẫn cho thấy, tín dụng doanh nghiệp đóng vai trò quan trọng trong việc đảm bảo mục tiêu tăng trưởng tín dụng và là trọng tâm trong chiến lược của nhiều ngân hàng bán lẻ, nhằm bù đắp cho sự suy giảm của tín dụng cá nhân.

Tăng trưởng tín dụng thấp và NIM giảm trở nên phổ biến tại các ngân hàng bán lẻ

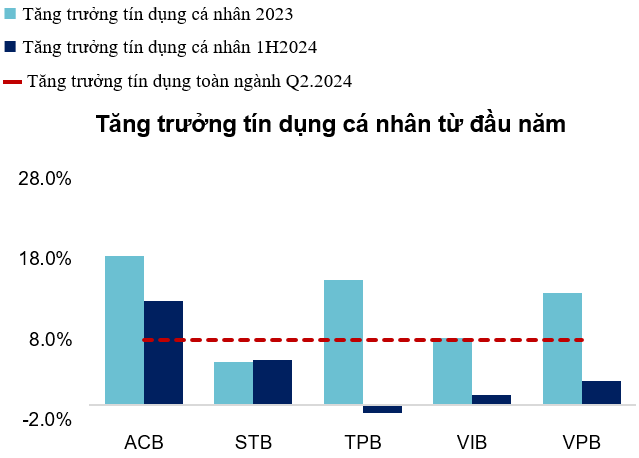

Sự phân hóa trong mức tăng trưởng tín dụng giai đoạn 2023-2024 dẫn đến việc điều chỉnh chiến lược cho vay là không thể tránh khỏi đối với các ngân hàng bán lẻ. Năm 2023, mức tăng trưởng và hiệu quả hoạt động tín dụng tại các ngân hàng bán lẻ có sự khác biệt lớn. Các ngân hàng như TPBank (TPB) và VPBank (VPB) đã giảm mạnh tỷ trọng cho vay cá nhân, chuyển hướng sang cho vay doanh nghiệp với mức tăng trưởng tín dụng cả năm cao nhất trong nhóm. Điều này cho thấy chiến lược tập trung vào tín dụng doanh nghiệp đã giúp họ vượt qua giai đoạn tăng trưởng chậm của tín dụng tiêu dùng.

Trong khi đó, các ngân hàng như ACB, Sacombank và VIB lại ghi nhận mức tăng trưởng tín dụng thấp hơn, do tỷ trọng cho vay cá nhân vẫn chiếm phần lớn trong danh mục cho vay. Các ngân hàng này chịu ảnh hưởng nặng nề từ xu hướng giảm sút tiêu dùng trong giai đoạn 2023-2024, đặc biệt là khi sức mua yếu khiến nhu cầu tín dụng cá nhân không còn nhiều động lực tăng trưởng.

|

Biểu đồ 2: Tăng trưởng tín dụng cá nhân từ đầu năm của các ngân hàng bán lẻ

|

Nguồn: Tổng hợp

Đến nửa đầu năm 2024, ACB và Sacombank đã có sự cải thiện đáng kể. Tại ACB, cho vay cá nhân vẫn chiếm hơn 65% danh mục tín dụng, chủ yếu tập trung vào các ngành thương mại và sản xuất gia công. Sacombank cũng ghi nhận mức tăng trưởng tín dụng tích cực, nhờ vào việc tập trung cho vay vào các lĩnh vực công nghiệp chế tạo và kinh doanh bất động sản với tỷ trọng cho vay cá nhân vẫn được duy trì ổn định gần 55%. VPBank tiếp tục duy trì mức tăng trưởng tín dụng 10.24% trong nửa đầu năm 2024, chủ yếu vào sự gia tăng cho vay doanh nghiệp khi tín dụng cá nhân chỉ tăng 2.93%. Hơn 20% danh mục của VPBank cho vay bất động sản giúp ngân hàng đạt được biên lãi ròng (NIM) ổn định khi giảm tỷ trọng cho vay tiêu dùng, nhưng rủi ro tiềm ẩn của ngành bất động sản cũng sẽ là vấn đề cần quan tâm.

Ngược lại, VIB và TPBank có mức tăng trưởng tín dụng thấp. Việc tập trung vào tín dụng cá nhân và phải giảm mạnh lãi suất cho vay để kích cầu tiêu dùng gây ra tác động tiêu cực đến NIM. Tuy nhiên, sự giảm sút này vẫn chưa đủ để thúc đẩy tăng trưởng tín dụng cá nhân, khiến VIB đối mặt với áp lực tiếp tục giảm lãi suất mà vẫn phải đảm bảo hiệu quả hoạt động.

Tại TPBank, tín dụng cá nhân vẫn âm so với cuối năm 2023, tỷ trọng cho vay cá nhân, chủ yếu là cho vay tiêu dùng, chiếm hơn 50% khiến tăng trưởng tín dụng tổng thể của TPBank chỉ đạt gần 4%. Song, danh mục cho vay bán lẻ giúp TPBank có cơ hội duy trì mức NIM cao hơn hẳn trung bình ngành, nhưng ngân hàng cũng phải đối mặt với thách thức khi mức tiêu dùng của nền kinh tế hiện tại chưa khởi sắc.

Tăng trưởng tín dụng trong nửa đầu năm 2024 cho thấy, các ngân hàng bán lẻ đang thích nghi với môi trường tiêu dùng của người dân yếu. Chuyển dịch từ cho vay cá nhân sang cho vay doanh nghiệp đã trở thành chiến lược phổ biến nhằm duy trì đà tăng trưởng chung và hiệu quả hoạt động. Tuy nhiên, các ngân hàng vẫn đối mặt với thách thức lớn trong việc thúc đẩy mảng tín dụng lõi và cần thời gian để khu vực tiêu dùng phục hồi hoàn toàn.