BWE - Giá vẫn còn ở mức hợp lý

BWE - Giá vẫn còn ở mức hợp lý

CTCP Nước - Môi trường Bình Dương (HOSE: BWE) hoạt động trong lĩnh vực khai thác, xử lý và cung cấp nước sạch. Là doanh nghiệp cung cấp nước sạch hàng đầu ở Bình Dương, với kết quả kinh doanh liên tục tăng trưởng qua các năm, BWE có triển vọng tích cực trong tương lai.

Triển vọng phát triển ngành cấp nước Việt Nam

Ngành cấp nước là ngành an toàn và có tiềm năng tăng trưởng ổn định do nhu cầu về sử dụng nước sạch trong sinh hoạt cũng như sản xuất ngày một tăng ở Việt Nam. Vì vậy, ngành này ngày càng có sức hấp dẫn và thu hút nhiều nhà đầu tư.

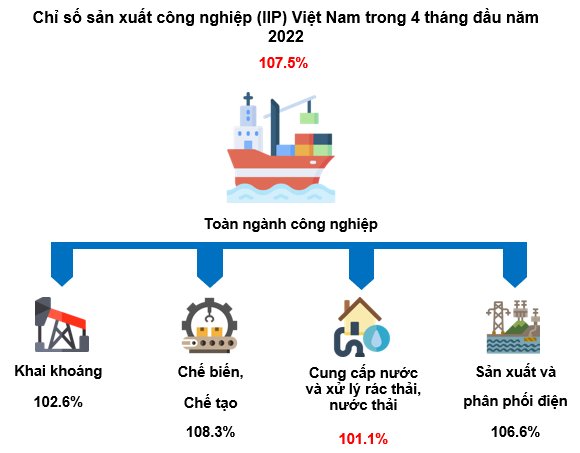

Theo Tổng cục Thống kê, tính chung 4 tháng đầu năm 2022, IIP ước tính tăng 7.5% so với cùng kỳ năm trước (cùng kỳ năm 2021 tăng 9.5%). Trong đó, ngành chế biến, chế tạo tăng 8.3% (cùng kỳ năm 2021 tăng 12.1%), đóng góp 6.5 điểm phần trăm vào mức tăng chung; ngành sản xuất và phân phối điện tăng 6.6%, đóng góp 0.6 điểm phần trăm; ngành khai khoáng tăng 2.6%, đóng góp 0.4 điểm phần trăm; ngành cung cấp nước, hoạt động quản lý và xử lý rác thải, nước thải tăng 1.1%, đóng góp 0.02 điểm phần trăm trong mức tăng chung.

Nguồn: Tổng Cục thống kê

Đơn vị cung cấp nước sạch hàng đầu Bình Dương

BWE đang quản lý mạng lưới cấp nước trên địa bàn tỉnh Bình Dương và không có sự cạnh tranh của các doanh nghiệp cùng ngành nghề. Bên cạnh đó, doanh nghiệp còn cấp nước cho một số tỉnh thành lân cận khác:

- Tỉnh Bình Dương: gồm toàn bộ khu vực đô thị và khoảng 70% khu vực vùng ven và nông thôn của 9/9 Thành phố, huyện thị của tỉnh Bình Dương: Thành phố Thủ Dầu Một, Thành phố Thuận An, Dĩ An, Tân Uyên, Bến Cát, Thị xã Bến Cát, Bắc Tân Uyên, huyện Bàu Bàng, Phú Giáo và huyện Dầu Tiếng.

- Tỉnh Bình Phước: huyện Chơn Thành, huyện Hớn Quản.

- Thành phố Hồ Chí Minh: một phần khu vực giáp ranh TP Hồ Chí Minh như: phường Linh Trung - Quận Thủ Đức - TP Hồ Chí Minh.

Công ty đang vận hành các hệ thống cấp nước và nhà máy nước với tổng công suất cấp nước hiện tại đạt tối thiểu và bình quân khoảng 760,000 m3/ngày đêm, và tối đa 997,000 m3/ngày đêm.

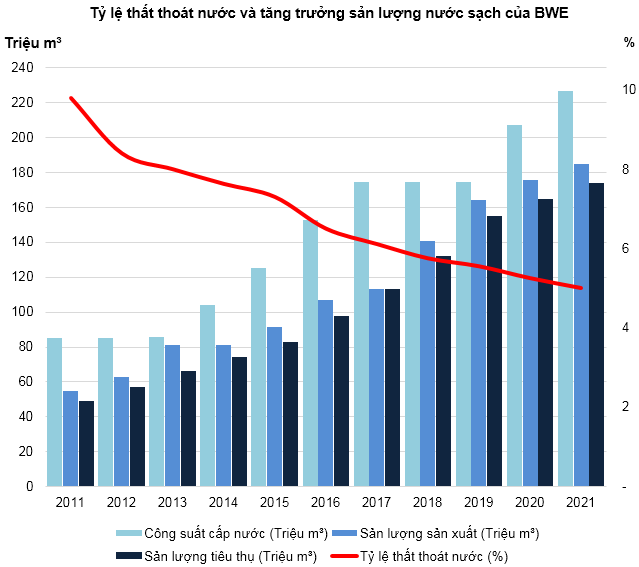

Năng lực sản xuất nước sạch ngày càng được cải thiện

Đối với rủi ro thất thoát nước, BWE đã kiểm soát tốt. Theo đó, năm 2021, tỷ lệ thất thoát nước của doanh nghiệp này chỉ 5%, thấp nhất từ trước đến nay. Điều này góp phần nâng cao sức cạnh tranh của doanh nghiệp.

Cùng với đó, năng lực sản xuất nước sạch của doanh nghiệp được cải thiện qua các năm. Với nhu cầu nước sạch tăng dần, người viết đánh giá BWE vẫn sẽ tăng trưởng tích cực trong những năm tới.

Nguồn: BWE

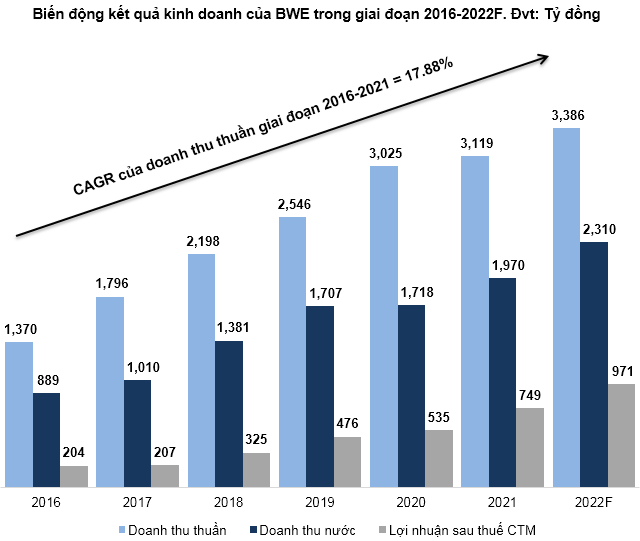

Kết quả kinh doanh tăng trưởng ấn tượng

Lũy kế năm 2021, doanh thu thuần của BWE đạt 3,118.9 tỷ đồng, lợi nhuận sau thuế công ty mẹ đạt 748.56 tỷ đồng, tăng trưởng lần lượt 3% và 39.8% so với năm 2020. Tỷ lệ tăng trưởng kép hàng năm (CAGR - Compounded Annual Growth Rate) của doanh thu thuần trong giai đoạn 2016-2021 ở mức 17.88%.

Quý 1/2022, doanh thu thuần của BWE đạt 773.33 tỷ đồng (tăng 8% so với cùng kỳ), lợi nhuận sau thuế công ty mẹ đạt 176.8 tỷ đồng (tăng 2% so với cùng kỳ). Người viết dự kiến kết quả kinh doanh năm 2022 của doanh nghiệp sẽ tiếp tục tích cực.

Nguồn: VietstockFinance

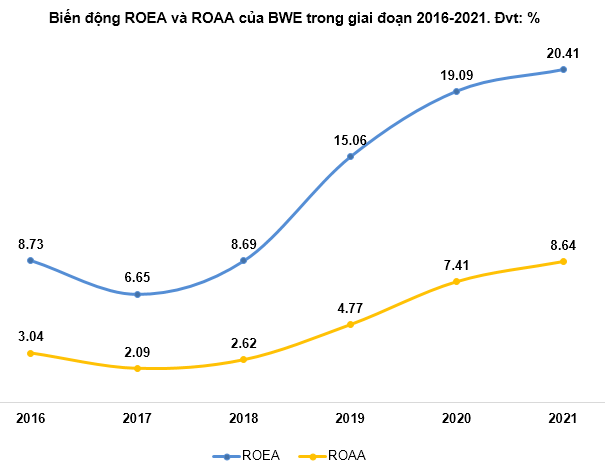

Có thể thấy tỷ suất sinh lời của doanh nghiệp đang ở mức cao và liên tục duy trì sự tăng trưởng của mình. Năm 2021, ROEA của BWE đạt 20.41% và ROAA đạt 8.64%. Người viết dự kiến tỷ suất sinh lời của BWE vẫn sẽ duy trì ở mức cao trong những năm tới.

Nguồn: VietstockFinance

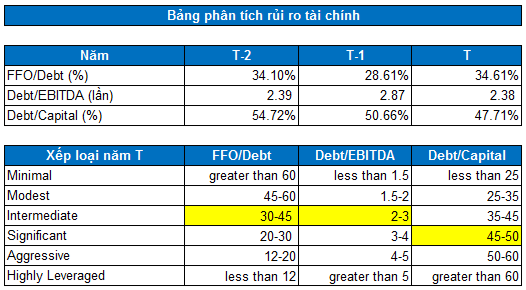

Theo đánh giá rủi ro tài chính dựa trên 3 chỉ số FFO/Debt, Debt/EBITDA và Debt/Capital, sức khỏe tài chính BWE hiện đang ở mức độ trung bình. Trong đó, có 2/3 chỉ số nằm ở mức Intermediate. Debt/Capital đang ở mức khá cao nhưng chỉ số này dần được cải thiện qua các năm (từ Aggressive xuống Significant) cho thấy cấu trúc tài chính đã an toàn hơn.

Nguồn: VietstockFinance

Định giá cổ phiếu

Người viết sử dụng các doanh nghiệp trong nước để thực hiện so sánh. Mức P/E trung vị đạt mức 14.91.

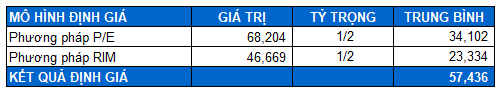

Sử dụng phương pháp P/E kết hợp với phương pháp thu nhập thặng dư RIM và áp dụng tỷ trọng tương đương, người viết tính được mức định giá hợp lý của BWE là 57,436 đồng.

Như vậy, giá cổ phiếu BWE còn khá hấp dẫn. Nhà đầu tư có thể cân nhắc mua cổ phiếu cho mục tiêu dài hạn nếu giá vẫn duy trì từ mức 46,000 trở xuống.