PVS - Kỳ vọng vào các dự án lớn trong dài hạn

PVS - Kỳ vọng vào các dự án lớn trong dài hạn

Tổng Công ty cổ phần Dịch vụ Kỹ thuật Dầu khí Việt Nam (HNX: PVS) được khối ngoại duy trì mua ròng và Dragon Capital vừa mua vào 1.4 triệu cổ phiếu để nâng sở hữu từ 4.93% lên 5.23% cho thấy sức hấp dẫn của cổ phiếu này. Thêm vào đó, cổ phiếu đang nằm trong vùng định giá hấp dẫn cũng như mạnh hơn (outperform) so với thị trường chung nên đây là khoản đầu tư đáng để quan tâm.

Tình hình giá dầu thế giới năm 2023

Trong báo cáo Triển vọng Năng lượng ngắn hạn (STEO) tháng 12/2022, EIA dự báo lượng dầu trong các kho dự trữ của thế giới trong nửa đầu năm 2023 sẽ giảm 200,000 thùng/ngày, trước khi tăng gần 700,000 thùng/ngày trong nửa cuối năm 2023. Giá dầu Brent dự kiến trung bình ở mức 92 USD/thùng trong năm 2023.

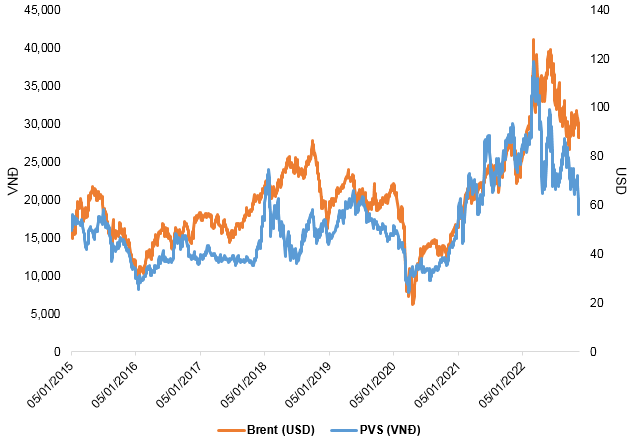

PVS là doanh nghiệp thượng nguồn dầu khí trong nước nên giá cổ phiếu rất nhạy với diễn biến của giá dầu. Hệ số tương quan (Correlation) giữa giá cổ phiếu PVS và giá dầu Brent trong giai đoạn 2015-2022 là 0.83 cho thấy mối quan hệ chặt chẽ của PVS và Brent.

Biến động giá cổ phiếu PVS và giá dầu Brent giai đoạn 2015-2022

Nguồn: VietstockUpdater và Investing

Kỳ vọng vào các dự án trong tương lai của PVS

Trong bối cảnh khối lượng công việc tại các dự án dầu khí trong nước sụt giảm, những năm gần đây PTSC đã tích cực tìm kiếm công việc ở thị trường nước ngoài, nổi bật là việc trúng thầu các gói EPCI2 thuộc Dự án Gallaf Batch 1, gói EPC05 (với tư cách tổng thầu), EPC06 (với tư cách là thầu phụ) thuộc Dự án Gallaf Batch 3, mỏ Al-Shaheen - mỏ dầu ngoài khơi lớn nhất của Qatar.

Đại dự án Lô B có tổng vốn đầu tư sơ bộ khoảng 27,596 tỷ đồng, tương đương 1.19 tỷ USD. Trong đó, vốn góp của nhà đầu tư là 9,926 tỷ đồng, tương đương 428.2 triệu USD, vốn huy động 17,670 tỷ đồng, tương đương 762.29 triệu USD. Đây được kỳ vọng sẽ hồi sinh ngành dịch vụ E&P của Việt Nam và PVS sẽ hưởng lợi lớn từ sự kiện này với tư cách là nhà thầu EPC.

Sơ đồ vị trí dự án Lô B

Nguồn: Hiệp hội Năng lượng Việt Nam (Vietnam Energy Association)

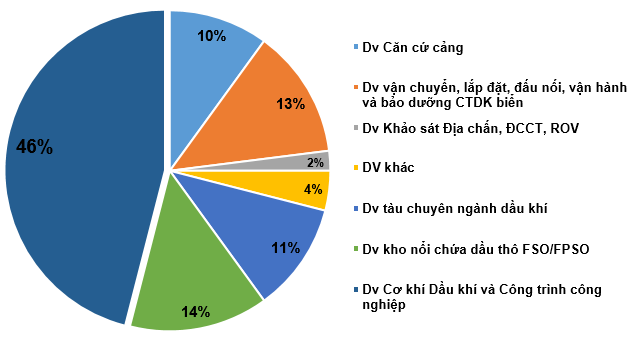

Kết quả hoạt động kinh doanh của PVS

PVS hiện đang hoạt động trong 6 mảng chính với tỷ lệ doanh thu được đóng góp chính từ mảng Dịch vụ Cơ khí Dầu khí và Công trình công nghiệp. Kết quả kinh doanh năm 2021 từ mảng này giảm nhiều so với cùng kỳ là do các dự án cơ khí dầu khí đã qua giai đoạn thi công cao điểm, trong khi những Hợp đồng/Dự án tiềm năng mới đang bắt đầu được triển khai.

Tuy nhiên, lũy kế 9 tháng đầu năm 2022, mảng này đóng góp hơn 5,470 tỷ đồng, tăng 16.5% so với cùng kỳ. Trong thời gian tới, PVS tin rằng sẽ trúng được các dự án lớn như Lô B, Cá Voi Xanh, Sư Tử Trắng, Bầu Kèn nhờ vị thế dẫn đầu của mình trong mảng xây lắp.

Mảng FSO/FPSO tiếp tục mang lại dòng tiền ổn định với 6 kho nổi, tỷ lệ khai thác liên tục đạt gần 100%. Bên cạnh đó, PVS còn sở hữu đội tàu 19 chiếc đa dạng về công suất và chủng loại góp phần mang doanh thu về mảng dịch vụ tàu chuyên ngành dầu khí.

PVS cũng sở hữu 8 căn cứ cảng với diện tích trên 360ha. Doanh thu cũng góp phần không nhỏ vào tổng doanh thu của doanh nghiệp. Mảng này có biên lợi nhuận gộp cao nhất trong các mảng hoạt động của PVS, trung bình trên 20%.

Cơ cấu doanh thu năm 2021 của PVS

Nguồn: BCTN PVS

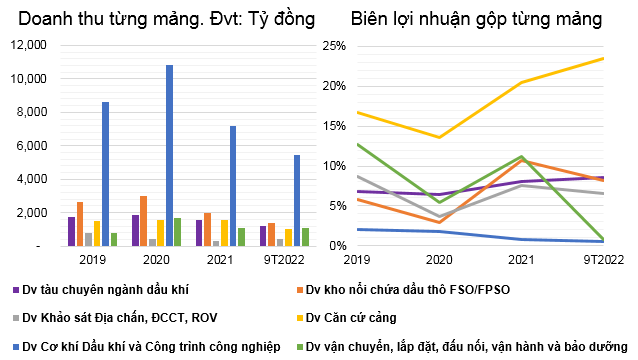

Trong 9 tháng đầu năm 2022, doanh thu thuần của PVS đạt hơn 11 nghìn tỷ đồng, tăng 14.8% so với cùng kỳ và LNST đạt 454 tỷ đồng, giảm hơn 21% so với cùng kỳ. Nguyên nhân chính khiến tỷ suất lợi nhuận gộp giảm là do tỷ suất lợi nhuận gộp của mảng EPC/EPCI giảm đáng kể trong năm nay. Mảng O&M cũng ghi nhận biên lợi nhuận giảm đáng kể, về gần điểm hòa vốn. Chi phí nguyên vật liệu và chi phí đầu vào cao hơn đáng kể là nguyên nhân chính dẫn đến kết quả này.

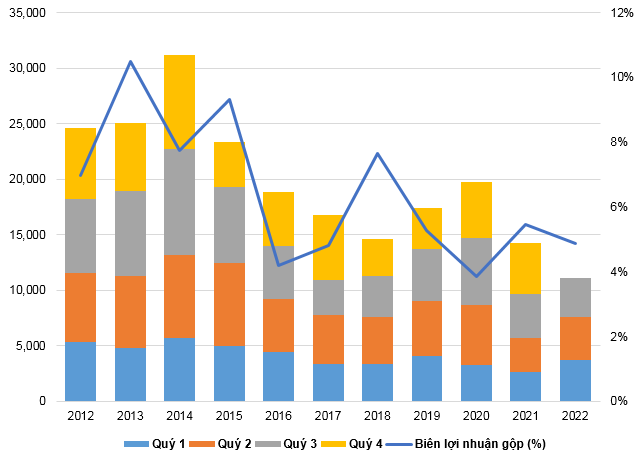

Kết quả kinh doanh của PVS qua các năm không mấy ấn tượng khi phụ thuộc nhiều vào các dự án được ký mới. Bên cạnh đó, biên lợi nhuận khá mỏng, chỉ quanh mức 4-10% và nếu các yếu tố đầu vào thay đổi mạnh có thể khiến kết quả kinh doanh của PVS thua lỗ.

Biến động doanh thu thuần của PVS giai đoạn 2012-9T2022. Đvt: Tỷ đồng

Nguồn: VietstockFinance

Tình hình tài chính an toàn

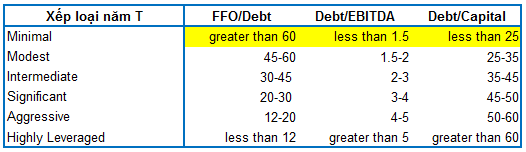

PVS sở hữu lượng tiền khá dồi dào khi chiếm hơn 20% tổng tài sản. Theo tiêu chuẩn quản trị rủi ro của S&P, các chỉ số chính bao gồm FFO/Debt, Debt/EBITDA và Debt/Capital đều đang nằm ở mức Minimal và duy trì ở mức này trong 3 năm gần nhất. Điều này cho thấy sức khỏe tài chính doanh nghiệp đang ở mức an toàn trong tình hình kinh tế có nhiều biến động khó lường như hiện nay.

Định giá cổ phiếu

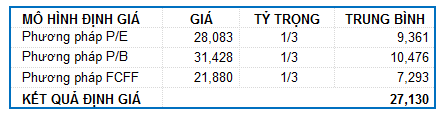

Người viết sử dụng dữ liệu P/E và P/B trung vị ngành của các doanh nghiệp trong khu vực Châu Á (Thái Lan, Trung Quốc, Ấn Độ, Đài Loan, Indonesia...) để tiến hành định giá doanh nghiệp. Mức P/E và P/B trung vị lần lượt là 21.98 và 1.17.

Kết hợp các phương pháp DCF Models (FCFF) và Market Multiple Models (P/B, P/E) với tỷ trọng tương đương, ta được mức định giá lý thuyết của doanh nghiệp là 27,130 đồng. Như vậy, mức giá thị trường hiện tại đang ở mức rất hợp lý so với kết quả của mô hình và khá thích hợp cho đầu tư dài hạn.

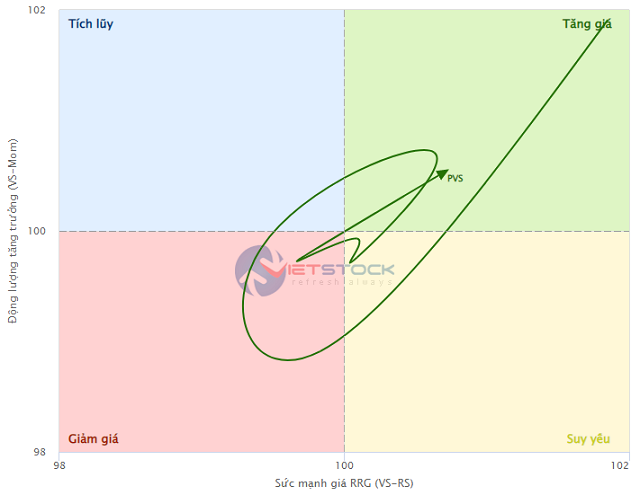

Phân tích kỹ thuật và RRG

Giá đang nằm trong góc phần tư tăng trưởng khi VS-RS và VS-Mom đều nằm trên 100. Chỉ số VS-RS > 100 cho thấy cổ phiếu đang mạnh hơn thị trường chung (outperform) và VS-Mom > 100 có nghĩa là xu hướng này vẫn đang được đẩy cao hơn nữa. Như vậy, nhà đầu tư có thể tiếp tục nắm giữ khi PVS đang nằm trong trạng thái tích cực.

Biểu đồ Sức mạnh giá RRG tháng của PVS

Nguồn: VietstockFinance

Trong biểu đồ chart tuần, giá cổ phiếu đã phá vỡ đường trendline trung hạn (bắt đầu từ tháng 03/2022) cho thấy xu hướng tăng có thể quay trở lại.

Thêm vào đó, chỉ báo MACD cũng đã cho tín hiệu mua nên rủi ro điều chỉnh đang ở mức thấp. Kết hợp với vùng giá hợp lý của phân tích cơ bản, nhà đầu tư đã có thể bắt đầu giải ngân và nắm giữ cho mục tiêu đầu tư dài hạn.